「退職所得控除額の調整規定」 |税務通信 READER’S CLUB

2025年8月6日

関連記事:No.3853(令和7年06月02日号) 02頁

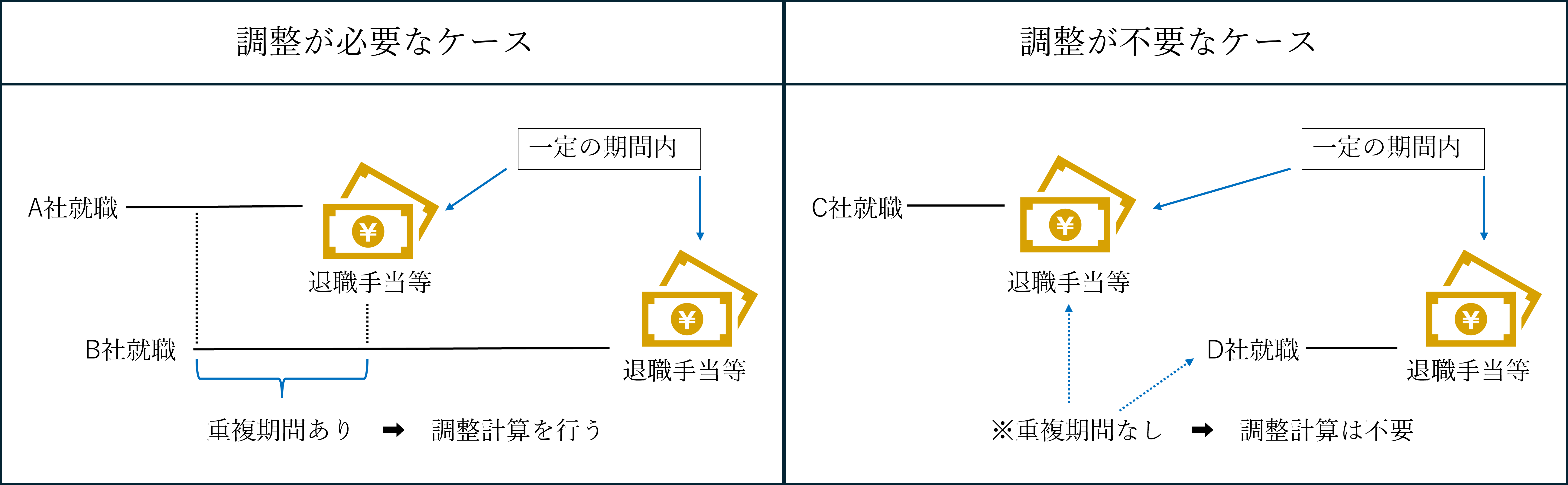

退職所得控除額の調整は、一定の期間内に複数の退職手当等(退職手当等とみなされるDC一時金*を含みます。)の支払いを受けた場合において、その複数の退職手当等に係る勤続期間に重複する期間があるときに、退職所得控除額を計算する際にその重複する期間を排除するために行います。したがって、一定の期間内に複数の退職手当等の支払いを受けたとしても、重複する勤続期間がない場合には調整は必要ありません。

*確定拠出年金に係る老齢一時金

調整の対象となる「一定の期間」については、支払いを受ける退職手当等がDC一時金かそれ以外の退職手当等か、また、これらの退職手当等の支払いを受ける順番によって異なります。詳細は、税務通信3853号(2025年06月02日)の (02頁)「【参考】令和7年度改正後における「退職所得控除の調整規定」の対象となるケース」を参照してください。

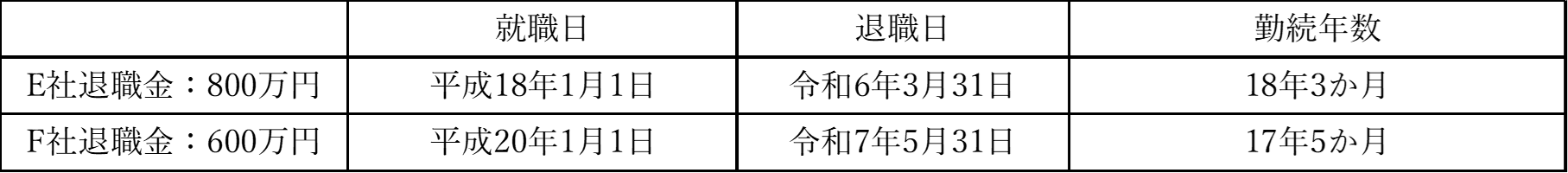

前年以前4年内に退職手当等の支払いを受け、かつ、勤続期間が重複している次のケースで退職所得控除の調整計算を確認してみましょう(退職所得控除額の基本的な計算方法は、国税庁のタックスアンサー「No.1420退職金を受け取ったとき」等を参照してください。)

1.E社の退職金に係る退職所得控除額の計算

E社の勤続期間 18年3か月→19年(1年未満の端数切上げ)

40万円×19年(勤続期間)=760万円 < 800万円(E社退職金) ∴760万円

2.F社の退職金に係る退職所得控除額の計算

F社の勤続期間に基づいて計算した退職所得控除額から、E社の退職金に係る勤続期間とF社の勤続期間とで重複している期間(1年未満の端数切捨て)を勤続年数とみなして計算した退職所得控除額を差し引きます。

① F社の勤続期間に基づいて計算した退職所得控除額

| 17年5か月→18年(1年未満の端数切上げ) | |

| 40万円×18年(勤続期間)=720万円 |

② E社とF社の勤続期間で重複している期間に係る退職所得控除額

| 重複している勤続期間:平成20年1月1日~令和6年3月31日 | |

| …16年3か月→16年(1年未満の端数切捨て) | |

| 40万円×16年(重複期間)=640万円 |

③ F社の退職金に係る退職所得控除額(差引)

| ①―②=80万円< 600万円(F社退職金) ∴80万円 |

実務では、上記のような勤続期間が重複する2社から退職金を受け取るケースは少ないと思われますが、退職金に係る勤続期間と、DC一時金や小規模企業共済の解約手当金に係る加入期間が重複するケースは考えられます。該当するケースでは、退職所得控除額の調整計算の失念に注意が必要です。

@zeiken_info

@zeiken_info