税制改正・NISA 制度の抜本的拡充と恒久化の方針[あいわ税理士法人 コラム]

2023/04/10

税制改正・NISA 制度の抜本的拡充と恒久化の方針[あいわ税理士法人 コラム]

1.はじめに

2023 年度税制改正では、「家計の資産を貯蓄から投資へと積極的に振り向け、資産所得倍増につなげるため、NISAの抜本的拡充・恒久化を行う。」とされました。本稿では、改正前のNISA 制度と改正後のNISA 制度について解説いたします。

2.NISA 制度

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対しては約20%の税金がかかります。NISA は、「NISA 口座(非課税口座)」内で毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益に対して、税金がかからなくなる制度です。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルとした日本版ISA として、NISA(Nippon Individual Savings Account)という愛称で呼ばれています。

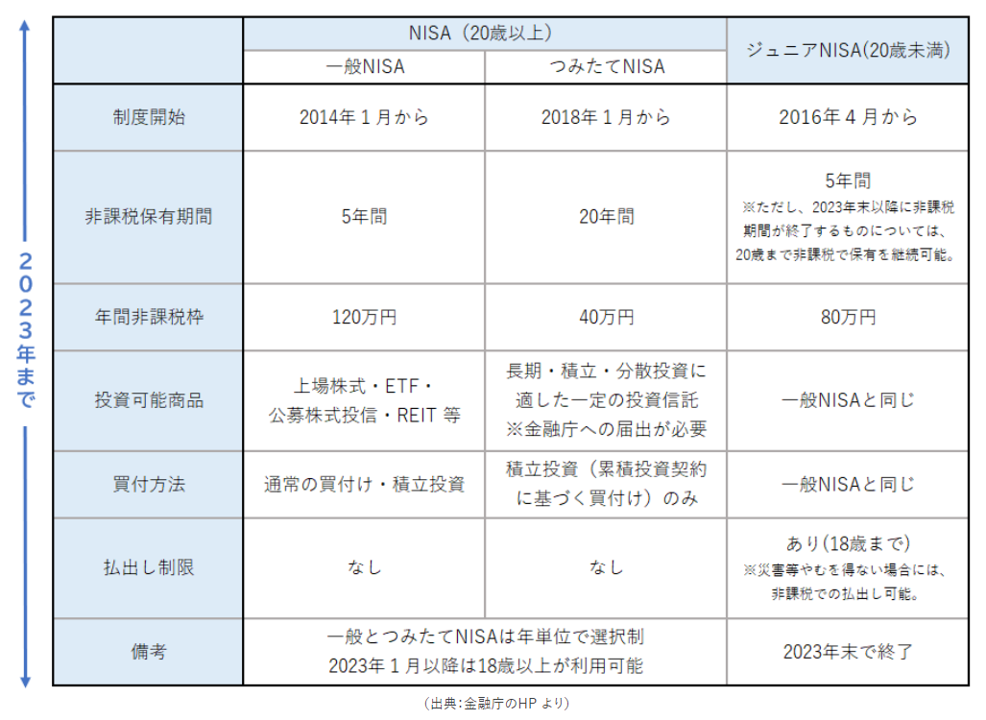

3.2023 年までのNISA 制度

NISA には、成年(20 歳以上)が利用できる「一般NISA」「つみたてNISA」の他、未成年(20 歳未満)が利用できる「ジュニアNISA」の3 種類があります。

「一般NISA」と「つみたてNISA」は併用することができず、また、2022 年4 月1 日に実施された成人年齢の引き下げに伴い、2023 年1 月以降18 歳から「一般NISA」や「つみたてNISA」の口座開設が可能となっています。

(1) 一般NISA

2014 年1 月からスタートした制度で、毎年120 万円の範囲内で購入した金融商品から得た利益(配当金・譲渡益。以下も同じ。)について、5 年間税金がかかりません。非課税で保有できる投資総額は最大600 万円(120 万円×5 年)となります。

5 年間の非課税期間が終了した後は、①保有している金融商品を翌年の非課税投資枠に移す、②課税口座(一般口座や特定口座)に移管する、③売却するのいずれかを選択する必要があります。非課税投資枠に移管する場合は、金額の上限はなく、時価が120 万円を超過している場合も、そのすべてを翌年の非課税投資枠に移すことができます。

一般NISA は2023 年までの制度となりますので、金融商品の購入を行うことができるのは2023 年までとなります。2023 年中に購入した金融商品についても5年間(2027 年まで)非課税で保有することができます。

(2) つみたてNISA

2018 年1 月からスタートした特に少額からの⾧期・積立・分散投資を支援するための非課税制度です。対象商品は手数料が低水準、頻繁に分配金が支払われないなど、⾧期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されています。毎年40 万円の範囲内で購入した投資信託から得た利益について、20 年間税金がかかりません。非課税で保有できる投資総額は最大800 万円(40 万円×20 年)となります。

20 年間の非課税期間が終了した後は、課税口座(一般口座や特定口座)に払い出されます。一般NISA とは異なり、翌年の非課税枠に移すことはできません。

2042 年までの制度となりますので、投資信託の購入を行うことができるのは2042 年までとなります。2042年中に購入した投資信託についても20 年間(2061 年まで)非課税で保有することができます。

(3) ジュニアNISA

2016 年1 月からスタートした制度で、未成年(2023年は0歳~17 歳)が対象となります。毎年80 万円の範囲内で購入した金融商品から得た利益について、5 年間税金がかかりません。非課税で保有できる投資総額は最大400 万円(80 万円×5 年)となります。

5 年間の非課税期間終了後は新たな非課税投資枠への移管による継続保有ができます。20 歳以降は自動的にNISA 口座が開設され、18 歳までは払い出しに制限があります。

2023 年までの制度となりますので、購入できるのは2023 年までとなります。なお、2024 年以降、当初の非課税期間(5 年間)の満了を迎えても、18 歳になるまでは引き続き非課税で保有することができます(再投資ができないため)。また、2024 年以降は、年齢にかかわらず、災害等のやむをえない理由によらない場合でも、非課税での払い出しも可能となります。

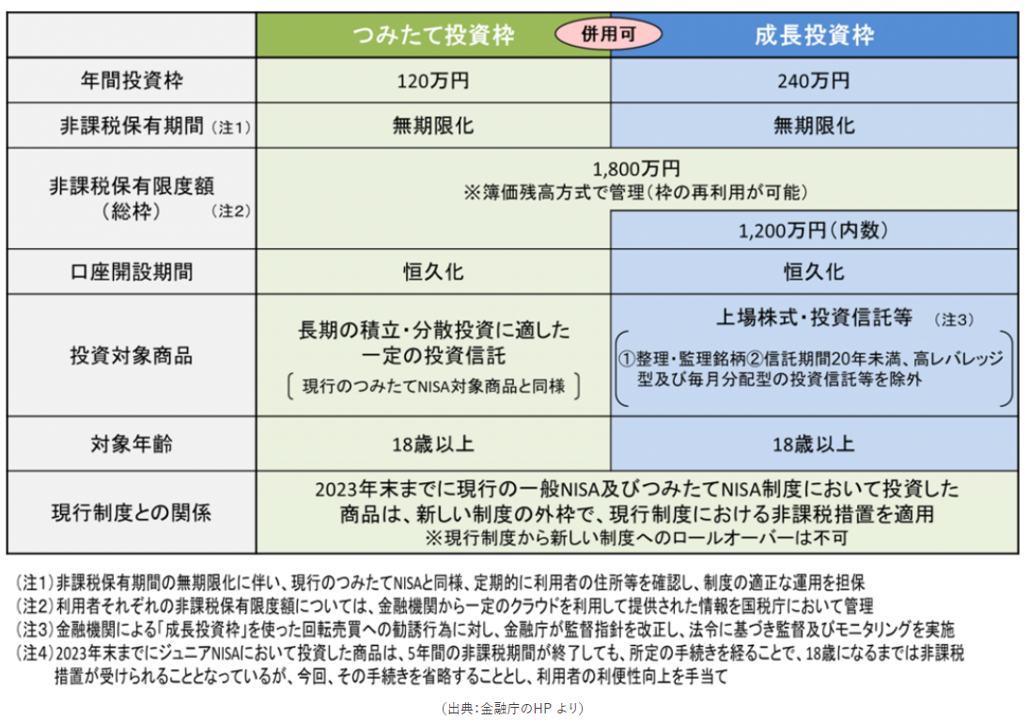

4.改正後のNISA 制度

2024 年以降のNISA 制度は下記のとおりとなります。

「つみたて投資枠」と「成⾧投資枠」は併用が可能となり、また、2023 年までに現行の「一般NISA」及び「つみたてNISA」で投資した金額は、新しい制度の外枠で、現行制度における非課税措置が適用されます。なお、現行制度で保有している金融商品を新しい制度へ移管することはできません。

(1) つみたて投資枠

2024 年1 月からスタートする制度で、現行の「つみたてNISA」の拡充版として設けられた制度になります。

年間投資枠は、これまでの40 万円から3 倍の120万円となります。対象の金融商品は「つみたてNISA」と同じとなり、金融商品から得た利益について無期限に税金がかかりません。非課税で保有できる投資総額は1,800 万円(成⾧投資枠と合わせて)となります。

(2) 成⾧投資枠

2024 年1 月からスタートする制度で、現行の「一般NISA」の拡充版として設けられた制度になります。年間投資枠は、これまでの120 万円から2 倍の240万円となります。対象の金融商品は「一般NISA」のうち一部が除外され、金融商品から得た利益について無期限に税金がかかりません。非課税で保有できる投資総額は1,200 万円(つみたて投資枠と合わせて1,800万円)となります。

(3) 非課税保有限度額

投資総額は(1)と(2)と合わせて1,800 万円(成⾧投資枠は1,200 万円が限度)となります。年間の投資上限額に達していない場合でも、既に保有している金融商品の取得価額が上記上限に達している場合は、新たな購入はできません。

ただし、保有資産を売却することにより、非課税投資枠が再利用できることとなります。

5.おわりに

改正後のNISA 制度は課税されない期間が無期限となり、期限を気にせず⾧期の投資が可能となります。また、これまでは、「一般NISA」か「つみたてNISA」のいずれか一方のみでしたが、新しいNISA 制度は併用が可能となります。

投資信託で積立ながら、一方で高配当株や優待株を購入するなどの組み合わせが可能となります。

将来の資産形成の一つとして、NISA を活用してはいかがでしょうか。

執筆者:濵野 有里

【あいわ税理士法人グループの概要】

◆グループ構成

あいわ税理士法人

あいわAdvisory株式会社

◆所在地

〒108-0075 東京都港区港南2-5-3 オリックス品川ビル4F

◆URL

https://www.aiwa-tax.or.jp/

◆人員数

税理士・税理士有資格者:45名

公認会計士:9名

情報処理安全確保支援士:2名

行政書士:1名

科目合格者:6名

総務ほか:9名

合計:65名(一部重複)

◆関与先概要

上場グループ 305社 上場準備200社 非上場265社

あいわ税理士法人について

高度な専門知識と豊富な経験を持つ税務・会計のプロフェッショナル集団。約8割が有資格者と圧倒的に高い専門家比率が強み。東証一部をはじめ、新興市場に上場する企業からIPOを目指す成長企業、非上場の中堅オーナー企業を中心にサービスを提供。サービス内容は、IPO支援、組織再編、連結納税の導入、M&Aアドバイザリー、財務税務デューデリジェンス、国際税務、事業承継、役員給与設計、HD化支援等多岐に渡る。

- 本件に関する

お問い合わせ先 - あいわ税理士法人

担当者:尾崎 真司

E-mail:shinji.ozaki@aiwa-tax.or.jp

@zeiken_info

@zeiken_info