インボイス制度開始後の消費税申告計算に関する留意点[あいわ税理士法人 コラム]

2023/12/11

インボイス制度開始後の消費税申告計算に関する留意点[あいわ税理士法人 コラム]

1.はじめに

令和5 年10 月1 日からインボイス制度が開始されました。

インボイス制度開始後は、消費税の申告計算について従来から存在する割戻し計算方式による計算のほか、積上げ計算方式が新たに選択可能とされ、また、仕入税額の積上げ計算においても、「請求書等積上げ計算方式」と「帳簿積上げ計算方式」のいずれかを選択する必要があるなど、実務上、様々な留意すべき点が存在します。

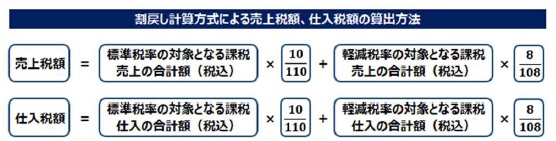

2.割戻し計算方式による消費税申告計算

納付すべき消費税額は、課税期間中の売上税額から仕入税額を控除することにより算出されます。

従来の割戻し計算方式では、税率ごとに区分した課税期間中における課税売上及び課税仕入の税込合計額に110 分の10 又は108 分の8 を乗じて算出します。

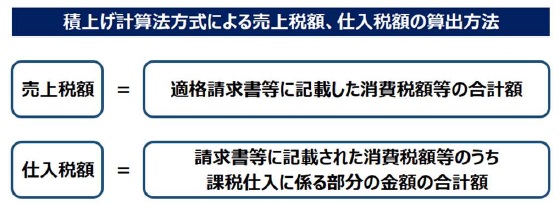

3.積上げ計算方式による消費税申告計算

インボイス制度開始に伴い、従来の割戻し計算方式に加え、新たに積上げ計算方式が導入されました。

課税期間中における売上税額から仕入税額を控除することにより、納付すべき消費税額を算出する点については割戻し計算方式と変わりませんが、積上げ計算方式の場合、売上税額は取引の相手方に交付した適格請求書等に記載した消費税額等の合計額とされ、仕入税額は交付を受けた適格請求書等に記載された消費税額の合計額を基に算出することになります。

4.割戻し計算方式と積上げ計算方式の有利不利について

売上税額の算出について割戻し計算方式による場合、課税期間中における課税売上の税込合計額に110 分の10 又は108 分の8 を乗じて売上税額を算出します。

一方、積上げ計算方式の場合、売上税額はインボイスに記載された消費税額を積上げることにより売上税額を算出することになりますが、そのインボイスに記載された消費税額は、各インボイス上で円未満の端数を四捨五入、あるいは切捨てされた金額になります。

つまり、割戻し計算方式は課税期間中の課税売上の税込合計額を基に消費税額が算出されるのに対し、積上げ計算方式はインボイス発行の都度円未満の消費税が切捨てられるため、積上げ計算方式の方が納付すべき消費税額が少なく(又は還付税額が多く)なります。

特に、小売業など取引件数の多い事業者においては、割戻し計算方式と積上げ計算方式の差は大きくなります。

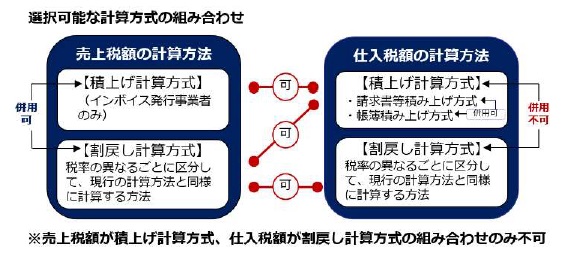

5.計算方法の選択に関する留意点

売上税額の算出において積上げ計算方式を選択する場合、仕入税額の算出においても必ず積上げ計算方式を採用しなければならず、仕入税額の算出において割戻し計算方式を選択することはできません。

一方、売上税額の算出において割戻し計算方式を選択する場合は、仕入税額の算出において割戻し計算方式と積上げ計算方式のいずれも選択することができます。また、売上税額の算出については積上げ計算方式と割戻し計算方式の併用も認められます。

6.仕入税額計算における積上げ計算の方法

仕入税額の計算における積上げ計算方式は「請求書等積上げ計算方式」と「帳簿積上げ計算方式」が存在します。

請求書等積上げ計算方式は、交付された適格請求書などの請求書等に記載された消費税額の合計額を仕入税額とする方法です。

一方、帳簿積上げ計算方式は、課税仕入れの都度、課税仕入れに係る支払対価の額に110 分の10 又は108 分の8を乗じて算出した金額を仮払消費税額等などとして帳簿に記載している場合は、その金額の合計額を仕入税額とする方法です。

帳簿積上げ計算方式により仮払消費税額等を計算した結果、インボイスに記載された消費税額とズレが生じたとしても問題はなく、この方法によれば比較的事務負担も少なくて済みます。

なお、仕入税額の算出に当たり、請求書等積上げ計算方式と帳簿積上げ計算方式を併用することは認められますが、これらの方法と割戻し計算方式を併用することは認められません。

また、帳簿積上げ方式は仕入税額の算出のみに認められている方法であり、売上税額の算出について適用することはできませんので、ご留意ください。

7.おわりに

今後は消費税の計算方式について検討したうえで会計ソフトに入力していく必要があり、また、それ以外にも、取引先が適格請求書発行事業者として適切に登録された事業者であるかを確認する必要があるなど、インボイス制度開始後は様々な留意点が存在し、事務負担も重くなります。

決算間際になって慌てることの無いよう、事前に検討を済ませ、体制を整えておくことが肝要です。

執筆者:戸田 築

【あいわ税理士法人グループの概要】

◆グループ構成

あいわ税理士法人

あいわAdvisory株式会社

◆所在地

〒108-0075 東京都港区港南2-5-3 オリックス品川ビル4F

◆URL

https://www.aiwa-tax.or.jp/

◆人員数

税理士・税理士有資格者:45名

公認会計士:9名

情報処理安全確保支援士:2名

行政書士:1名

科目合格者:6名

総務ほか:9名

合計:65名(一部重複)

◆関与先概要

上場グループ 305社 上場準備200社 非上場265社

あいわ税理士法人について

高度な専門知識と豊富な経験を持つ税務・会計のプロフェッショナル集団。約8割が有資格者と圧倒的に高い専門家比率が強み。東証一部をはじめ、新興市場に上場する企業からIPOを目指す成長企業、非上場の中堅オーナー企業を中心にサービスを提供。サービス内容は、IPO支援、組織再編、連結納税の導入、M&Aアドバイザリー、財務税務デューデリジェンス、国際税務、事業承継、役員給与設計、HD化支援等多岐に渡る。

- 本件に関する

お問い合わせ先 - あいわ税理士法人

担当者:尾崎 真司

E-mail:shinji.ozaki@aiwa-tax.or.jp

@zeiken_info

@zeiken_info