【給与所得者の特定支出控除】具体的な計算方法と実務での留意点は?|税務通信 No.3542

2019/04/04 9:00

- 石井幸子

- No.3542

(平成31年2月4日号)63頁

給与所得者の特定支出控除について、具体的な計算方法と実務での留意点を教えてください。

特定支出をした場合の給与所得の計算は、次の手順で行います。

| <特定支出控除額の計算手順> (1)給与所得控除額の計算 (2)特定支出控除額の適用判定の基準となる金額の計算 (3)特定支出控除額の計算 (4)給与所得金額の計算 |

なお、特定支出控除の計算の対象となる、①通勤費、②転居費、③研修費、④資格取得費、⑤帰宅旅費、⑥勤務必要経費(図書費・衣服費・交際費等)の支出については、いずれも給与の支払者が証明したものに限られます。

1.特定支出額の計算

具体例に沿って計算手順を確認してみましょう。

| <前提条件> (1)給与の収入金額 500万円 (2)特定支出の内訳(給与の支払者から証明がされたもの) ① 研修費 30万円 ② 勤務必要経費 70万円 |

(1)給与所得控除額の計算

この給与所得控除額は、給与等の収入金額に応じて、次のようになります。

| 1,800,000円以下 | 収入金額×40%(最低65万円) | |

| 1,800,000円超 | 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 | 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 | 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) | |

500万円(給与の収入金額)×20%+54万円=154万円(給与所得控除額)

(2)特定支出控除額の適用判定の基準となる金額の計算

その年中の給与所得控除額に1/2を乗じて計算した金額が、特定支出控除額の適用判定の基準となる金額となります。

154万円(給与所得控除額)× 1/2 = 77万円(適用判定の基準となる金額)

(3)特定支出控除額の計算

特定支出の合計額(勤務必要経費は上限65万円)が上記(2)の金額を超える場合には、その超える部分の金額が特定支出控除額となります。

① 特定支出の合計額

30万円(研修費)+65万円(勤務必要経費(※)) =95万円

(※)70万円(勤務必要経費)>65万円 ∴65万円)

② 特定支出控除額の計算

95万円(上記①) - 77万円(上記(2)) = 18万円

(4)給与所得金額の計算

500万円(給与の収入金額)―154万円(給与所得控除額)-18万円(特定支出控除額)=328万円(給与所得の金額)

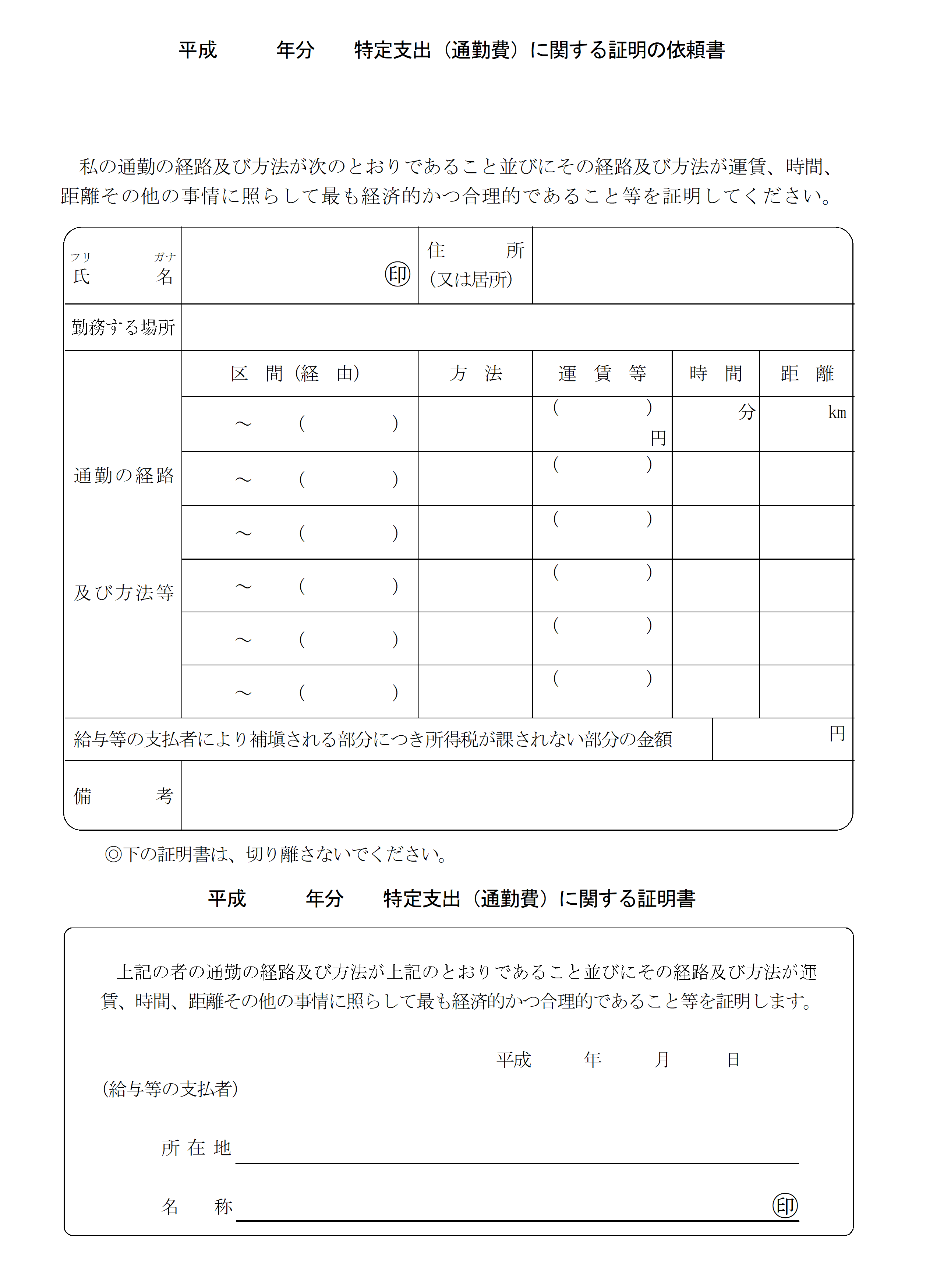

2.給与の支払者の証明

特定支出控除の適用を受けようとする場合には、給与等の支払者から交付を受けた証明書を、確定申告書などに添付する必要があります。この場合の証明書は、各支出(勤務必要経費については、図書費・衣服費・交際費等の内訳)ごとに発行を受けます。各証明書の様式は次の通りです。

| 証明書の種類 | 様式 |

| 特定支出(通勤費)に関する証明書 | 様式1 |

| 特定支出(転居費)に関する証明書 | 様式2 |

| 特定支出(研修費)に関する証明書 | 様式3 |

| 特定支出(資格取得費)に関する証明書 | 様式4 |

| 特定支出(帰宅旅費)に関する証明書 | 様式5 |

| 特定支出(勤務必要経費(図書費))に関する証明書 | 様式6 |

| 特定支出(勤務必要経費(衣服費))に関する証明書書 | 様式7 |

| 特定支出(勤務必要経費(交際費等))に関する証明書 | 様式8 |

「様式1 特定支出(通勤費)に関する証明書」

|

最新号から約20年分のバックナンバーまでいますぐ無料で読めます!

税務通信データベース

資料請求(無料 お試しはこちら)

※お試し終了後に自動で有料契約に切り替わることはございません

本誌関連ページ

-

ショウ・ウインドウ 特定支出控除と確定申告

No.3542(平成31年2月4日号)63頁