中小企業向け租税特別措置の所得制限|税務通信 READER'S CLUB

2019/10/02 10:33

- 石井幸子

- No.3568

(2019年8月19日号) 8頁

中小企業向けの租税特別措置の所得制限が今期から適用されるとのことですが、この制限の対象となる租税特別措置を教えてください。また、適用開始時期についても解説してください。

制限の対象となる租税特別措置及び適用開始時期は、それぞれ次のとおりです。

1.制限の対象となる租税特別措置

制限の対象となる租税特別措置は、研究開発税制のほか次に掲げるものをいいます。

租税特別措置法に規定されている措置は、それぞれ適用の対象となる期間が定められています。したがって、それぞれの措置の適用期限を考慮して、各年度の税制改正で制限の対象となる租税特別措置を規定しています。

(1) 平成29年度税制改正で規定されたもの

①研究開発税制(中小企業技術基盤強化税制)(措法42の4④)

②地方活力向上地域において特定建物等を取得した場合の特別償却又は税額控除制度(措法42の11の3①、措令27の11の3)

③被災代替資産等の特別償却制度(措法43の3①②)

④中小企業者等の貸倒引当金の特例(措法57の9)

(2) 平成30年度税制改正で規定されたもの

①賃上げ・投資促進税制の中小企業特例(措法42の12の5②)

②高度省エネルギー増進設備等の特別償却等(措法42の5②)

③法人税の額から控除される特別控除額の特例(措法42の13⑥)

④中小企業者等の少額減価償却資産の取得価額の損金算入の特例(措法67の5①)

(3) 平成31年度(令和元年度)税制改正で規定されたもの

①中小企業者等の法人税率の特例(措法42の3の2)

②中小企業投資促進税制(措法42の6①)

③商業・サービス業等活性化税制の中小企業者特例(措法42の12の3①)

④中小企業経営強化税制(措法42の12の4①)

⑤特定地域における工業用機械等の割増償却の中小企業者特例(措法45②)

⑥中小企業防災・減災投資促進税制(措法44の2①)

今回の所得制限は、租税特別措置のうち納税者にとって有利になる特別償却や税額控除などの規定の適用対象となる中小企業の判定の要素に、従来の資本金などによる判定に加えて、過去の平均所得金額を追加したものです。したがって、租税特別措置であっても、例えば、交際費等の損金不算入規定の定額控除限度額のように、中小企業向けの規定であっても、制度そのものが納税者にとって有利となる規定でないものには、今回の所得制限は適用されません。

2.制限の適用開始時期

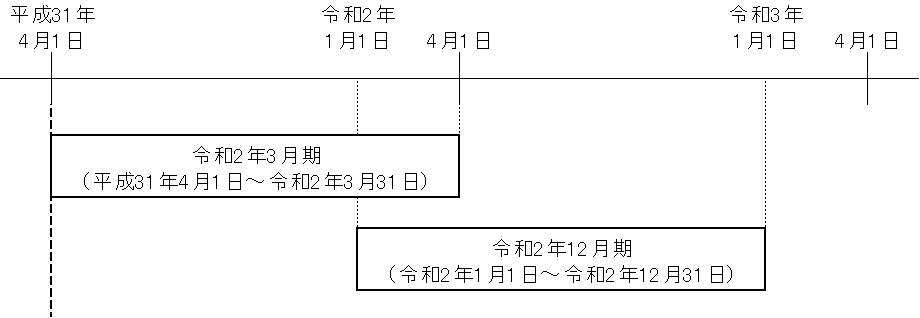

今回の所得制限規定は、平成31年4月1日以降に開始する事業年度から適用されます。したがって、3月決算法人であれば令和2年3月期、12月決算法人であれば令和2年12月期から適用されます。

最新号から約20年分のバックナンバーまでいますぐ無料で読めます!

税務通信データベース

資料請求(無料 お試しはこちら)

※お試し終了後に自動で有料契約に切り替わることはございません

本誌関連ページ

-

適用除外事業者の所得判定 繰戻還付の減額調整はできるのか?

No.3568(平成31年8月19日号)8頁