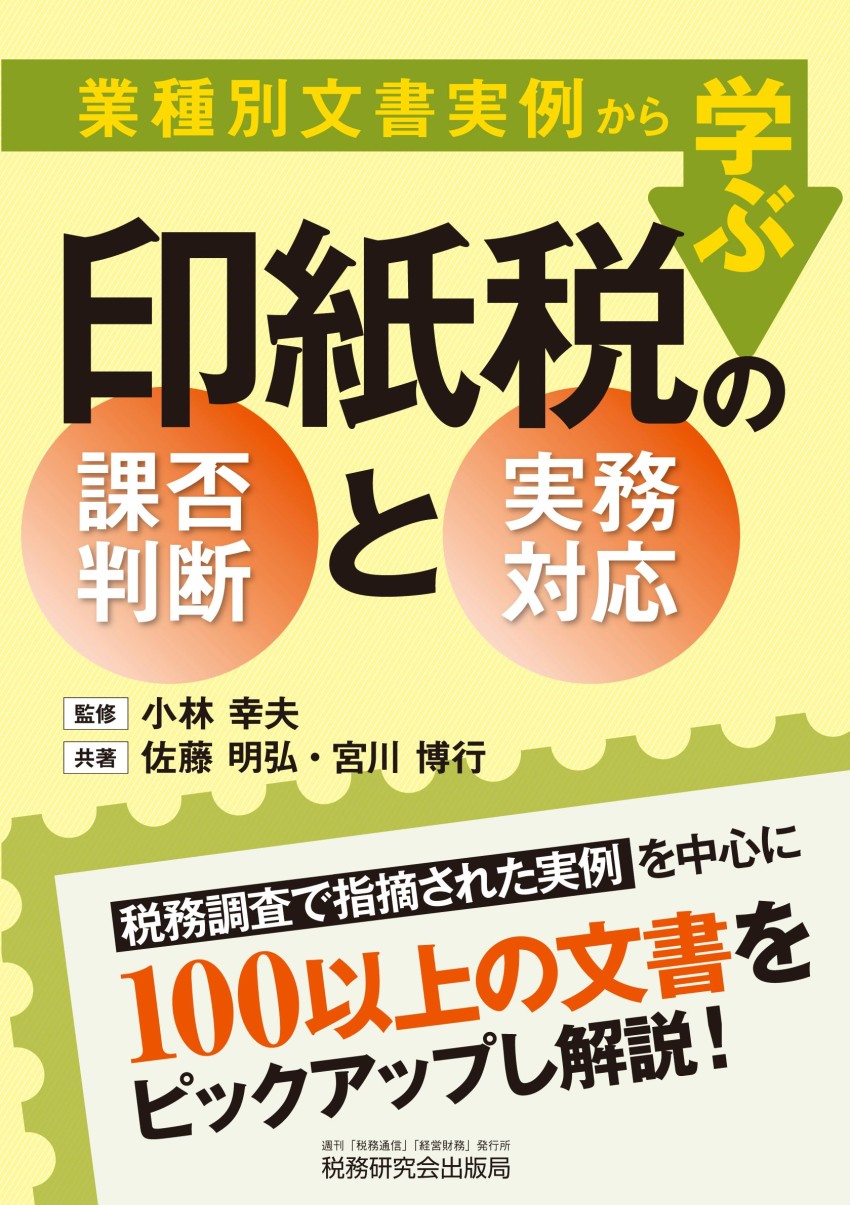

- 印紙税

税務調査で指摘された実例を中心に文書をピックアップして解説!

業種別文書実例から学ぶ 印紙税の課否判断と実務対応

A5判

469頁

2019年9月刊行

ISBN978-4-7931-2471-6

●印紙税は、取引等に伴い作成される文書のうち、課税の対象となる文書を作成した者が収入印紙を貼付して納付する「自主納税方式」を採用しているため、文書を作成した場合、その文書が印紙税の課税文書かどうかを、文書を作成した者が自ら行う必要があります。

●実際の税務調査(印紙税調査)において不納付が指摘された事例では、①現場担当者の知識不足による課否判断の誤り、②階級定額税率が適用される文書の記載金額のとらえ方の誤りが多くなっています。その原因には、経済取引の複雑化、広域化や、IT化などに伴う事務処理方式の変更等により、文書の様式や形式、作成形態が多種多様なものとなっていることなどが挙げられます。

●本書では、第1章において、印紙税の課税範囲と課税文書に係る基本的な取扱いをまとめています。第2章では、各業種において作成される文書実例の中で課否判断が比較的難しいものや、印紙税調査において指摘のあった文書実例をいくつかピックアップして、各文書の課否判断のポイントや、不納付となった要因や本来あるべきであった対応といった点などにも触れながら、印紙税の基本的な考え方とともに、課否判断に当たっての実務上の留意点などについて解説しています。

主要目次

第1章 印紙税の課税範囲と課税文書に係る基本的な取扱い

第2章 主な業種別文書実例から学ぶ課否判断と実務対応

1 各業種共通

事例1-1 調査業務委託契約書

事例1-2 調査委託等契約書

事例1-3 市場調査委託契約書 ほか

2 製造業

事例2-1 駐車場システム売買契約書

事例2-2 覚書(取扱数量とリベート支払契約)

事例2-3 商品別契約数量通知書 ほか

3 卸売・小売業

事例3-1 仕切書

事例3-2 指定商品一覧

事例3-3 売上代金受取通帳 ほか

4 建設業

事例4-1 建設工事請負契約書

事例4-2 建物設計及び建築請負契約書

事例4-3 契約書(細目協定) ほか

5 運送業

事例5-1 送り状(兼貨物受取書)

事例5-2 送り状控え(荷送人用)

事例5-3 貨物受取書 ほか

6 ソフトウエア業

事例6-1 ソフトウエア等開発委託業務基本契約書

事例6-2 プログラム等開発業務委託基本契約書

事例6-3 システム開発委託契約書 ほか

7 金融業

事例7-1 受入通知書

事例7-2 仮預り証

事例7-3 保証審査結果通知書 ほか

8 不動産業

事例8-1 土地売買契約書

事例8-2 不動産売買契約書(売買物件の面積を取り決める契約書) ほか

9 飲食その他のサービス業

事例9-1 御精算書

事例9-2 ご宴会承り書

事例9-3 警備に関する覚書 ほか

参考資料「契約形態別の各種文書の課否判定」

法令集