- 資産税関係

図表や計算例を用いて概要から特例までわかりやすく解説!

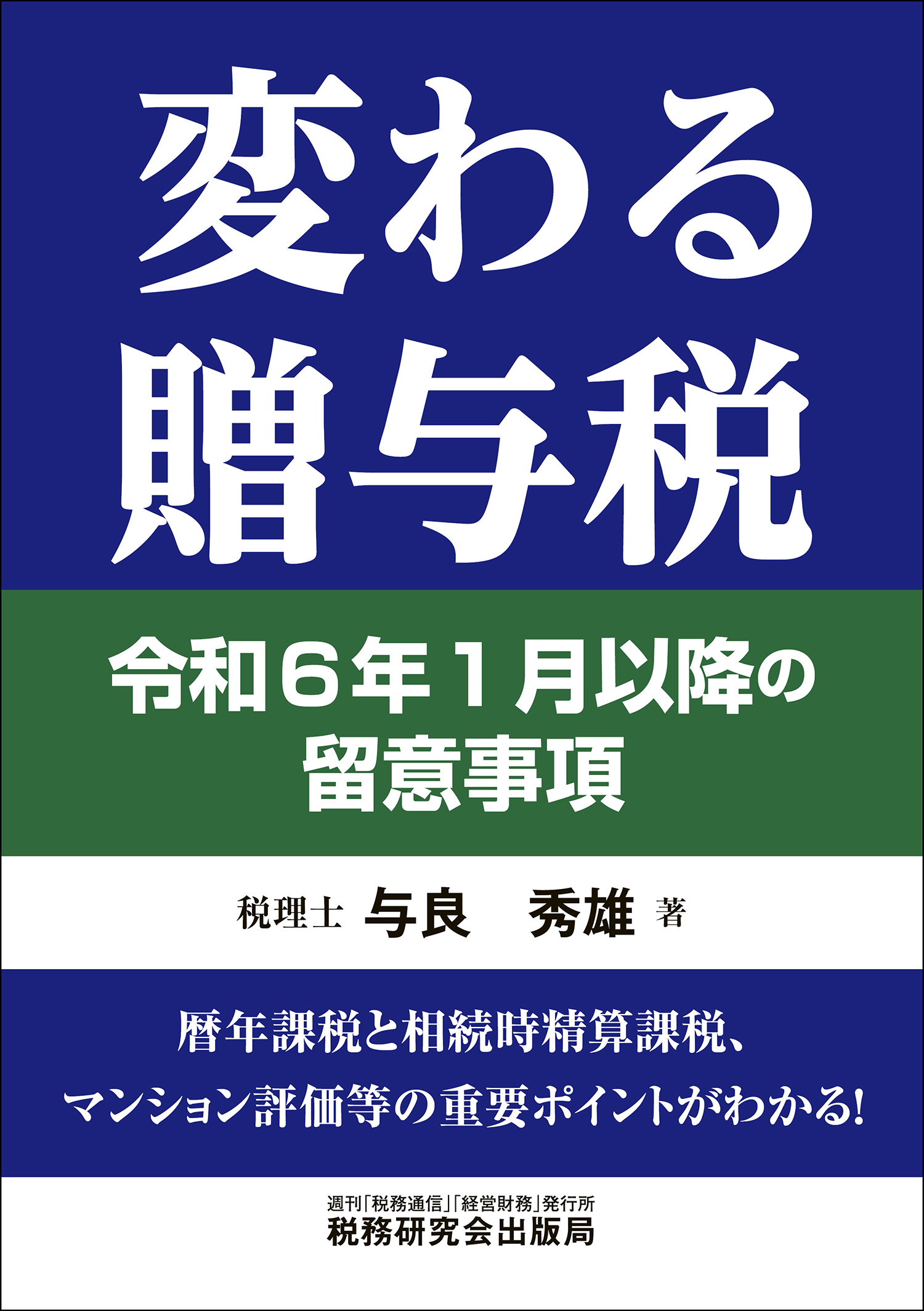

変わる贈与税 令和6年1月以降の留意事項

A5判

180頁

2024年2月刊行

ISBN978-4-7931-2809-7

【どんな本?】

●わが国の贈与税は、相続税よりも高い税率構造となっているため、生前にまとまった財産を贈与しにくいものとなっています。

しかし、資産の早期の世代間移転を促進する観点から、

①相続時精算課税制度での基礎控除の創設

②相続開始前3年以内の贈与加算を段階的に7年に延長

などの改正が行われ、令和6年1月から施行されました。

●本書は、令和5年度改正及び令和6年度税制改正大綱に基づき、

令和6年1月から変わる贈与税、特に相続時精算課税を中心として、

改正のあらましや概要、課税・非課税財産、税額の計算、申告と納税、特例制度

などを図表や計算例を用いてわかりやすく解説しています。

●また、令和5年9月28日付で改正通達が発遣されたマンション評価についてもあわせて説明しています。

●さらに、

住宅取得等資金の贈与を受けた場合の贈与税の非課税

教育資金の一括贈与を受けた場合の非課税措置

結婚・子育て資金の一括贈与の非課税措置

法人版事業承継税制(贈与・特例措置)

も取り上げています。

●記載例、参考法令(相続時精算課税関係)も収録しています。

●相続対策を検討する方、税理士などに最適の一冊です。

【著者紹介】

税理士 与良 秀雄(よら ひでお)

国税庁資産課税課課長補佐、川越税務署副署長、日立税務署署長、 関東信越国税局課税第一部次長、関東信越国税局徴収部部長を歴任し、平成28年に退官。千葉商科大学客員教授(会計ファイナンス科) などを歴任し、現在は税理士として活躍。

主な著書に、「所得税基本通達逐条解説」「租税特別措置法通達(譲渡所得、 山林所得関係)逐条解説」、「土地収用法・都市計画法と税務」、「問答式株式譲渡益課税のすべて」、(以上、大蔵財務協会 )、「非上場株式の評価と活用の留意点 Q&A」(税務研究会)、「評基通によらない財産評価」(新日本法規)などがある。

主要目次

Ⅰ 令和5年度税制改正事項

1 令和5年度税制改正のあらまし

Ⅱ 贈与税のあらまし

1 贈与の意義

2 課税方法

3 贈与税の納税義務者

4 贈与の時期

Ⅲ 贈与税の課税財産

1 本来の贈与財産

2 みなし贈与財産

Ⅳ 贈与税の非課税財産

1 非課税財産とは

2 法人からの贈与

3 扶養義務者から生活費や教育費として贈与を受けた財産

4 公益事業用財産

5 相続開始の年に被相続人から贈与を受けた財産

Ⅴ 暦年課税と相続時精算課税

暦年課税制度

相続時精算課税制度

Ⅵ 税額の計算

1 暦年課税の贈与税額の計算

2 相続時精算課税の贈与税額の計算

Ⅶ 贈与税の申告と納税

1 贈与税の申告

2 贈与税の納税

Ⅷ 贈与税の課税の特例

1 贈与税の配偶者控除

2 直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税

3 直系尊属から教育資金の一括贈与を受けた場合の非課税措置

4 結婚・子育て資金の一括贈与の非課税措置

5 法人版事業承継税制(贈与・特例措置)

贈与税申告書等の記載例

参考法令(相続時精算課税関係)