【審理部】2026年度税制改正大綱 ~まずは概要把握を目的に~

[あいわ税理士法人 News Letter 2026.1]

2026/01/13

【審理部】2026年度税制改正大綱 ~まずは概要把握を目的に~

1.はじめに

2025年12月19日、政府与党は2026年度税制改正大綱を公表し、同月26日に閣議決定をしました。

2026年度税制改正では、「足元の物価高への対応」及び「強い経済の実現」をキーワードに、具体的には、「物価高への対応の観点から、物価上昇に連動して基礎控除等を引き上げる仕組みを創設するほか、就業調整に対応するとともに、中低所得者に配慮しつつ、所得税の課税最低限を178万円まで特例的に先取りして引き上げる。『強い経済』の実現に向けた対応として、大胆な設備投資の促進に向けた税制措置を創設するほか、租税特別措置等の適正化の観点から、賃上げ促進税制の見直しや研究開発税制の強化等を行う。税負担の公平性を確保する観点から、極めて高い水準の所得に対する負担の適正化措置の見直し等を行う。」(財務省「令和8年度税制改正の大綱の概要」より)などとしています。

本ニュースレターでは、詳細な改正内容の確認は今後に譲り、まずは主要な改正項目について簡潔にお伝えします。なお、紙面の都合上、改正前の制度内容については、必要に応じて簡記にとどめておりますのでご了承ください。

2.法人課税関係

(1) 特定生産性向上設備等投資促進税制の創設

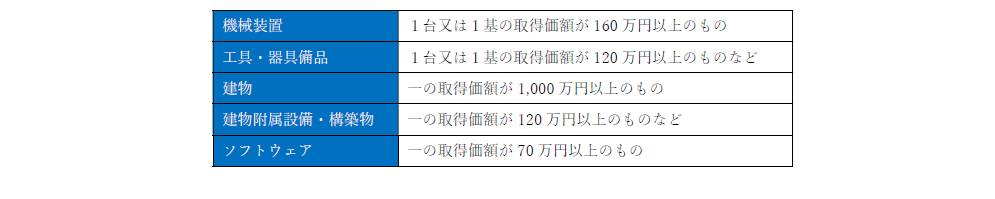

①産業競争力強化法の改正を前提に、青色申告法人が、一定の規模以上の特定生産性向上設備等(同法の改正法の施行日から2029年3月31日までの間に経済産業大臣の確認を受けたもの。)を取得・事業供用した場合には、その特定生産性向上設備等について、特別償却(即時償却)又は税額控除(取得価額の7%(建物、建物附属設備及び構築物は4%))を選択適用することができる制度が創設されます。

②特定生産性向上設備等は、投資計画に記載された生産性向上設備等の取得価額の合計額が35億円以上(中小企業者等は5億円以上)であること及び投資計画における年平均の投資利益率15%以上となることが見込まれること等の基準に適合することについて経済産業大臣の確認を受けたものをいい、一定の規模以上のものとは、下記の要件になります。

(2) 研究開発税制の見直し

①産業技術力強化法の改正を前提に、青色申告法人で同法の改正法の施行日から2029年3月31日までの間に産業技術力強化法の重点研究開発計画につき同法の認定を受けたものの各事業年度において、重点産業技術試験研究費(AI・先端ロボット、量子、半導体・通信、バイオ・ヘルスケア、フュージョンエネルギー、宇宙の各分野を対象としたもの。)の額がある場合には、その重点産業技術試験研究費の額の40%(産業技術力強化法の重点産業技術共同研究開発機関との共同・委託研究については50%)の税額控除ができる制度が創設されます。

②2027年4月1日以後開始事業年度において、一般試験研究費の額に係る税額控除制度について、控除率カーブ及び控除上限の変動措置の見直しが行われます。この見直しにより、試験研究費を増やした企業の上乗せを強化し、試験研究費を減らした企業は上限が引下げとなります。

③他の者に委託する試験研究(国外において行われるものに限る。)について、その試験研究費の額(医薬品等の治験に係るものを除く。)の50%相当額(2026年度は70%、2027年度は60%)が税額控除の対象とされます。この見直しは、海外への外部委託研究費が対象であり、国内での委託研究費は制限の対象外となります。

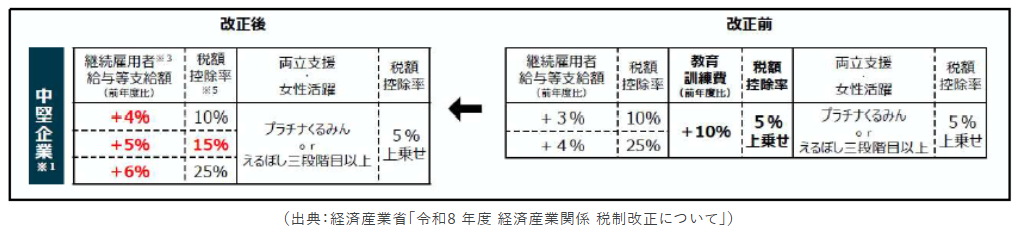

(3) 賃上げ促進税制の見直し

①大企業向け措置について、2026年3月31日をもって廃止されます。

②中堅企業向け措置については、適用要件・税額控除率の見直しをした上で、適用期限(2027年3月31日)をもって廃止されます。また、中小企業向け制度も含め、教育訓練費に係る上乗せ措置は廃止されます。

③法人事業税付加価値割における雇用者給与等支給額の対前年度増加額を付加価値額から控除する措置について、法人税の賃上げ促進税制の見直しに合わせ、適用対象から大企業向け措置が除外されるとともに、適用要件の見直し等が行われます。

(4) 特定税額控除不適用規定の見直し

①適用期限を2029年3月31日まで延⾧した上で、研究開発税制のうち重点産業技術試験研究費の額に係る措置(上記(2)①の措置)が適用対象に加えられます。

②継続雇用者給与等支給額の継続雇用者比較給与等支給額に対する増加割合が1%以上であること(現行:継続雇用者給与等支給額が継続雇用者比較給与等支給額を超えること)とされます。

③資本金の額等が10億円以上であり、かつ、常時使用する従業員の数が1,000人以上である場合又は常時使用する従業員の数が2,000人を超える場合及び前事業年度の所得の金額が零を超える一定の場合のいずれにも該当する場合における要件の上乗せ措置について、継続雇用者給与等支給額の継続雇用者比較給与等支給額に対する増加割合が2%以上(現行:1%以上)であることとされます。

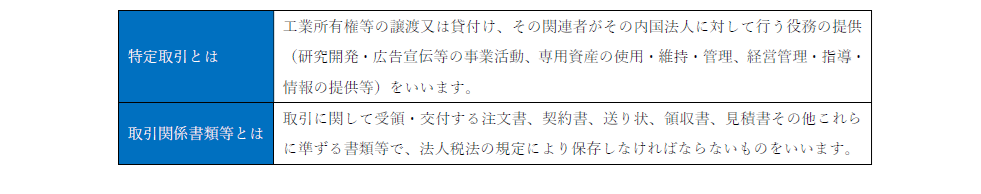

(5) 企業グループ間の取引に係る書類保存の特例の創設

①内国法人が関連者(移転価格税制における関連者と同様の基準により判定します。)との間で特定取引を行った場合において、その取引に関して、取引関連書類等にその取引に関する資産又は役務の提供の明細、その取引における支払対価の額の計算の明細等のその取引に係る対価の額を算定するために必要な事項の記載等がないときは、その記載等がない事項を明らかにする書類を取得・作成し、保存することが義務付けられます。

②上記の明らかにする書類の保存が法令の定めに従って行われていないことが、青色申告の承認の取消事由等とされます。

(6) 中小企業者等の少額減価償却資産の取得価額の損金算入の特例の延⾧等

①適用期限が3年延⾧され、2029年3月31日までの間に取得・事業供用されたものが対象とされます。

②対象となる減価償却資産の取得価額が40万円未満(現行:30万円未満)に引き上げられます(年間の適用限度額300万円については従前のままとなります。)。

③対象となる法人から常時使用する従業員の数が400人(現行:500人)を超える法人が除外されます。

3.個人課税(資産課税)関係

(1) 基礎控除等の引き上げ

①所得税の「基礎控除」について、合計所得金額が2,350万円以下である個人の控除額が4万円引き上げられます。2026年分以後の所得税について適用されます。

②所得税及び住民税の「給与所得控除」の最低保障額について、4万円引き上げ69万円とされます。2026年分以後の所得税及び住民税について適用されます。

③所得税の「基礎控除等の特例」について、合計所得金額が655万円(2028年分以後の各年分は132万円)以下である場合の基礎控除の控除額の加算額が以下のとおりとされます。

あ■2026年分及び2027年分

あ・合計所得金額が489万円以下である場合42万円

あ・合計所得金額が489万円を超える場合5万円

あ■2028年分以後の各年分37万円

④所得税及び住民税の「給与所得控除の最低保障額の特例」として所得税は2026年分及び2027年分、住民税は2027年度分及び2028年度分の給与所得控除が5万円引き上げられます。

(2) 暗号資産の分離課税化等

①金融商品取引法等の改正を前提に、暗号資産取引業を行う者に対して暗号資産(金融商品取引業者登録簿に登録されている暗号資産等(特定暗号資産)の譲渡等をした場合には、その譲渡等による譲渡所得等については、他の所得と分離して20.315%の税率により課税することとされます(雑所得・総合課税から譲渡所得・申告分離課税への変更になります。)。

②特定暗号資産を暗号資産取引業を行う者に対して譲渡等をしたことにより生じた譲渡損失は、一定の要件の下で翌年以後3 年間の繰越控除が可能となります。

③上記の改正は、金融商品取引法の改正法の施行日の属する年の翌年の1月1日以後に行う特定暗号資産の譲渡等について適用されます。

(3) 極めて高い水準の所得に対する負担の適正化措置の見直し

2027年分以後の所得税について、追加の税負担を計算する基礎となる基準所得金額から控除する特別控除額を1億6,500万円(現行:3億3,000万円)に引き下げるとともに、税率が30%(現行:22.5%)に引き上げられます。

(4) 青色申告特別控除の見直し

①「55万円」の控除では、その年分の所得税の確定申告書、貸借対照表及び損益計算書等の提出を、その提出期限までに電子情報処理組織(e-Tax)を使用して行うことを適用要件に加えた上で、控除額が「65万円」に引き上げられます(複式簿記による記帳及び電子申告が必要となります。)。

②「65万円」の控除においては、対象者を上記の見直し後の要件を満たす者であって、その年分の事業に係る仕訳帳及び総勘定元帳につき、電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律に定めるところにより電磁的記録の保存等を行っていることの一定の要件を満たすものとした上で、控除額が「75万円」に引き上げられます(上記①の要件充足及び優良な電子帳簿等による記帳が必要になります。)。

③「10万円」の控除(取引を簡易な簿記の方法により記録している場合)の適用については、前々年分の不動産所得又は事業所得に係る収入金額が1,000万円以下の場合に限定されることになります(1,000万円を超える場合には複式簿記による記帳が必要となります。)。

④上記の改正は、2027年分以後の所得税について適用されます。

(5) マイカー通勤に係る通勤手当の非課税限度額の見直し

①通勤のため自動車等を使用することを常例とする者が受ける通勤手当について、通勤距離が片道65㎞以上の者の1月当たりの非課税限度額が引き上げられます。例えば、「片道65㎞以上75㎞未満」では45,700円(現行:38,700円)が非課税限度額となります(一部通勤距離区分については2025年11月20日に政令改正により施行済となります。)。

②一定の要件を満たす駐車場等を利用し、その料金を負担することを常例とする者の1月当たりの非課税限度額については、その通勤距離の区分に応じた非課税限度額に1月当たりの当該駐車場等の料金相当額(5,000円を上限とする。)を加算した金額とされます。

(6) 食事の支給に係る非課税限度額の引き上げ

①使用者からの食事の支給により受ける経済的利益について、所得税が非課税とされる使用者の負担額の上限が月額7,500円(現行:月額3,500円)に引き上げられます。

②使用者が深夜勤務に伴う夜食の現物支給に代えて支給する金銭について所得税が非課税とされる1回の支給額が650円以下(現行:300円以下)に引き上げられます。

(7) ふるさと納税制度の特例控除額の見直し

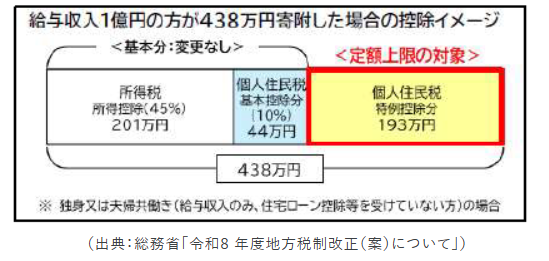

2028年度分以後の個人住民税(2027年以後の寄附分)について、都道府県又は市区町村に対する寄附金に係る寄附金税額控除(ふるさと納税)の特例控除額について、個人住民税所得割額の2割という上限に加え、定額上限193万円(給与収入1億円相当額)の控除限度額が設けられ、いずれか低い金額とされます。これにより、給与収入1億円相当額の方の場合、寄附金上限額は438万円となります。

(8) 貸付用不動産の評価方法の見直し

①被相続人等が課税時期前5年以内に対価を伴う取引により取得又は新築をした一定の貸付用不動産については、課税時期における通常の取引価額に相当する金額によって評価することとされます。

②上記①の課税時期における通常の取引価額に相当する金額については、課税上の弊害がない限り、被相続人等が取得等をした貸付用不動産に係る取得価額を基に地価の変動等を考慮して計算した価額の100分の80に相当する金額によって評価することができることとされます。

③不動産特定共同事業契約又は信託受益権に係る金融商品取引契約のうちー定のものに基づく権利の目的となっている貸付用不動産(いわゆる「不動産小口化商品」)については、その取得の時期にかかわらず、課税時期における通常の取引価額に相当する金額によって評価することとされます。

④上記③の課税時期における通常の取引価額に相当する金額については、課税上の弊害がない限り、出資者等の求めに応じて事業者等が示した適正な処分価格・買取価格等、事業者等が把握している適正な売買実例価額又は定期報告書等に記載された不動産の価格等を参酌して求めた金額によって評価することができ、これらに該当するものがないと認められる場合には、上記②に準じて評価することができることとされます。

⑤上記の改正は、2027年1月1日以後に相続等により取得をする財産の評価に適用されます。

4.その他の改正項目

(1) 国境を越えた電子商取引に係る課税の見直し(消費税)

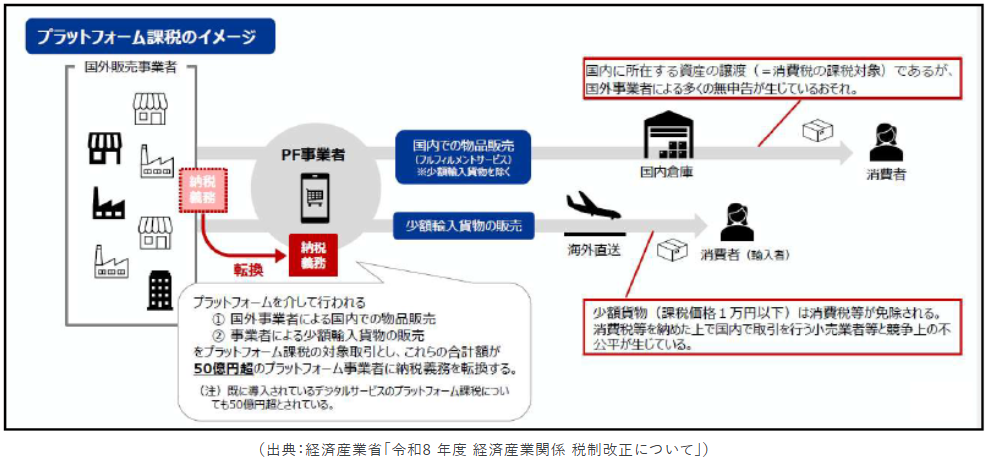

①国内の小売事業者との公平な競争環境を確保するため、国境を越えて行われる通信販売のうち、輸入時の消費税等が原則免税となる1万円以下の商品については(輸入消費税は免税)、販売者に消費税の納税義務が課されることになります。

②国外事業者による国内での物品販売及び事業者による少額輸入貨物の販売について、プラットフォーム事業者に消費税の納税義務を転換する制度(プラットフォーム課税)が導入されます。

③上記の改正は、2028年4月1日以後の資産の譲渡等から適用されます。

(2) インボイス制度導入に係る経過措置の見直し(消費税)

①いわゆる2割特例の終了後(2026年9月30日までの日の属する各課税期間)も、個人事業者については(法人は対象外となります。)、これまで2割特例の対象となっている個人事業者も含め、納付税額を課税標準額に対する消費税額の3割とすることができる措置が2年(2027年及び2028年に含まれる各課税期間)に限り講じられます。

②免税事業者からの仕入れに係る経過措置について、最終的な適用期限を2年延⾧した上で、引下げのペース及び幅を、2026年10月からは7割、2028年10月からは5割、2030年10月から2031年9月末までは3 割に緩和することとされます。なお、本経過措置の適用が認められない一の適格請求書発行事業者以外の者からの課税仕入れの額の合計額が年間(事業年度)で1億円(現行:10億円)に引き下げられます。

(3) 暗号資産に係る課税関係の見直し(消費税)

①金融商品取引法等の改正を前提に、暗号資産の譲渡を有価証券に類するもの(現行:支払手段に類するもの)の譲渡として引き続き消費税を非課税とし、消費税の課税売上割合の計算上、暗号資産の譲渡に係る対価の額の5%相当額を資産の譲渡等の対価の額に算入することとされます。

②金融商品取引法の改正法の施行日の属する年の翌年の1月1日以後に行われる暗号資産の譲渡等について適用されます。

(4) 固定資産税に係る免税点の引き上げ(固定資産税)

固定資産税について、家屋に係る免税点が30万円(現行:20万円)に、償却資産に係る免税点が180万円(現行:150万円)にそれぞれ引き上げられます。2027年度以後の年度分の固定資産税について適用されます。

5.おわりに

2026年度税制改正は、ここ数年の税制改正の中では改正項目が多く、改正内容も多岐にわたります。まずは、「自社に影響のありそうな改正項目はあるか?」という視点で改正内容の大枠を確認し、今後公表される情報のキャッチアップに繋げていただければと思います。また、上記には記載をしていない改正項目もあるため、改正内容の大枠を確認後、次のステップとしてより詳細に改正内容を確認することをお勧めします。

なお、税制改正大綱は税制改正案の概要を示すものであり、改正の詳細は今後の法案等の公表を待つ必要があります。今後の国会の審議等により改正内容が変更される可能性もありますので、ご留意ください。

■本ニュースレターについて

本ニュースレターは、一般的な情報提供であり、具体的アドバイスではありません。個別の案件については個別の状況に応じて検討が必要になります。お問い合わせ等がありましたら、下記専門家まで遠慮なくご連絡ください。

審理部 税務調査総括担当(tax-investigation@aiwa-tax.or.jp)

税理士 / 元国税審判官 尾崎 真司

税理士 / 元国税審判官 村山 昌義

【あいわ税理士法人グループの概要】

◆グループ構成

あいわ税理士法人

あいわAdvisory株式会社

◆所在地

〒108-0075 東京都港区港南2-5-3 オリックス品川ビル4F

◆URL

https://www.aiwa-tax.or.jp/

◆人員数

税理士・税理士有資格者:36名

公認会計士:9名

情報処理安全確保支援士:1名

行政書士:1名

科目合格者:8名

総務ほか:18名

合計:68名(一部重複)

◆関与先概要

上場グループ 305社 上場準備200社 非上場265社

あいわ税理士法人について

高度な専門知識と豊富な経験を持つ税務・会計のプロフェッショナル集団。約8割が有資格者と圧倒的に高い専門家比率が強み。東証一部をはじめ、新興市場に上場する企業からIPOを目指す成長企業、非上場の中堅オーナー企業を中心にサービスを提供。サービス内容は、IPO支援、組織再編、連結納税の導入、M&Aアドバイザリー、財務税務デューデリジェンス、国際税務、事業承継、役員給与設計、HD化支援等多岐に渡る。

@zeiken_info

@zeiken_info