欠損金の繰戻し還付の計算と申告書の記載方法|税務通信 READER'S CLUB

2019/06/11 10:15

- 石井幸子

- No.3551

(2019年4月8日号)9頁

欠損金が生じた場合の法人税と地方法人税の繰戻し還付について、具体的な計算方法と申告書の記載方法を教えてください。また、適用を受けるための要件も併せて教えてください。

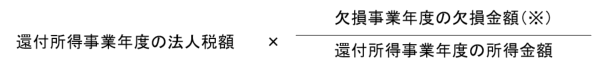

欠損金の繰戻し還付とは、欠損金が生じた場合に、その欠損金を還付所得事業年度に繰り戻して、既に納付済みの法人税・地方法人税の還付を受けることができる制度です。還付所得事業年度とは、欠損金が生じた事業年度(欠損事業年度)開始の日前一年以内に開始したいずれかの事業年度をいい、事業年度が1年(12か月)の場合には前事業年度がこれに当たります。法人税及び地方法人税の還付請求額は、次の算式で計算します。

| <還付請求額の計算> ① 法人税  (※)欠損事業年度の欠損金額は、分母の還付事業年度の所得金額が限度とされます。 ② 地方法人税 法人税の還付請求額 × 4.4% |

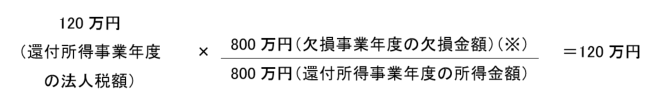

1.欠損金の繰戻し還付額の計算方法(具体例)

| <具体例> 当期(X19年3月期)において欠損金が生じました。 法人税と地方法人税の還付請求額はいくらになりますか。 (1)当期(X19年3月期) ... 欠損事業年度 欠損金額 1,000万円 (2)前期(X18年3月期) ... 還付所得事業年度 ① 所得金額 800万円 ② 法人税額 120万円(①×15%) ③ 地方法人税額 52,800円(②×4.4%) |

(1)還付請求額の計算方法

① 法人税の還付請求額(別表1「27欄」外書)

(※)1,000万円(欠損事業年度の欠損金額)>800万円(還付所得事業年度の所得金額)

∴800万円(分母の金額が限度)

② 地方法人税の還付請求額(別表1「45欄」外書)

120万円(法人税の還付請求額) × 4.4% = 52,800円

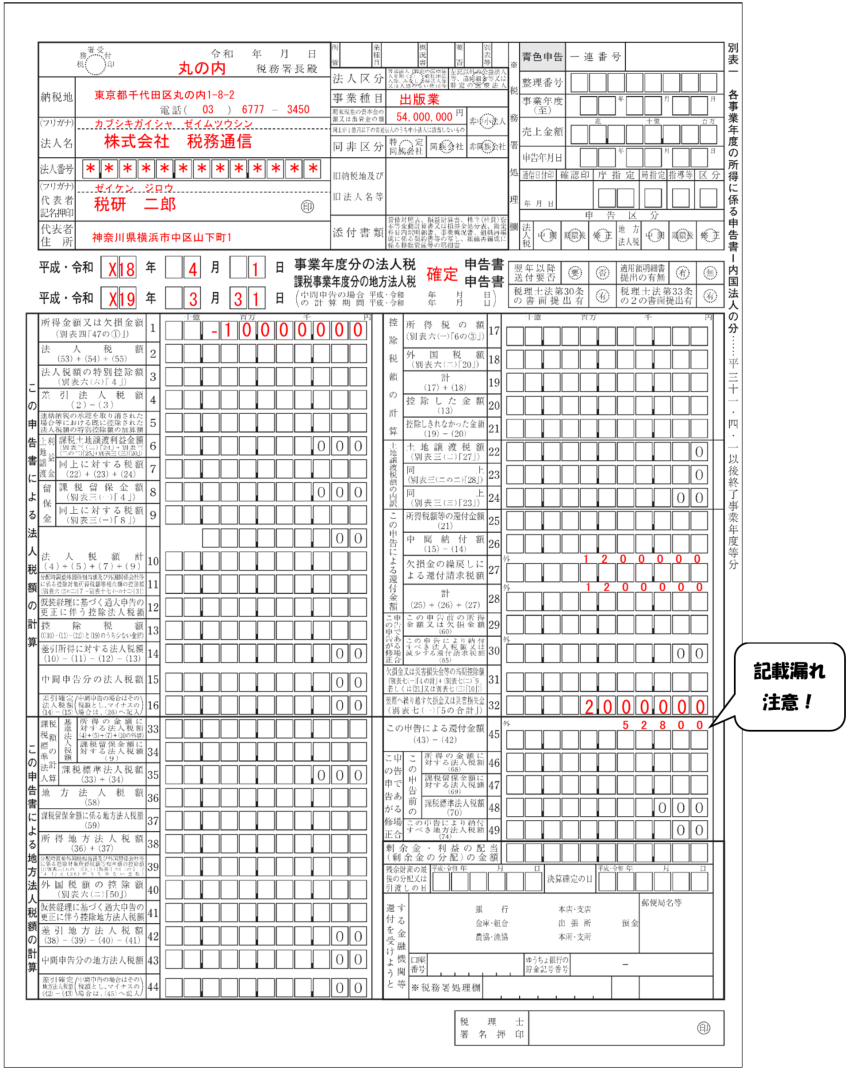

(2)申告書・還付請求書の記載方法

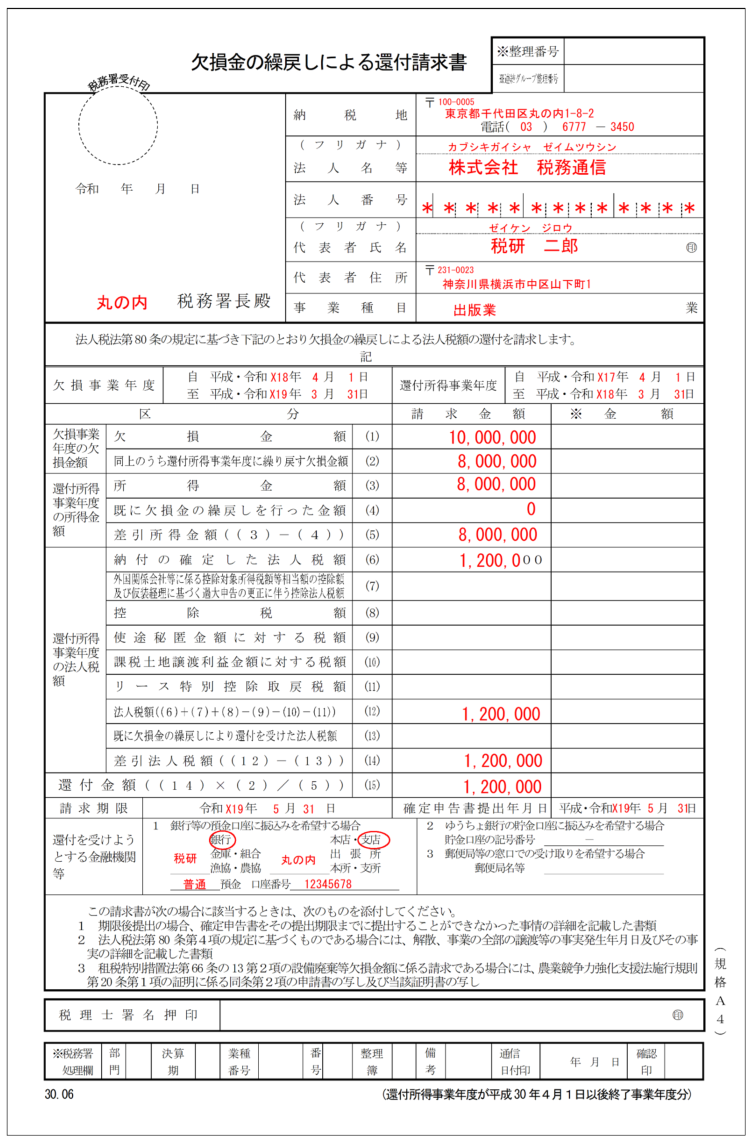

① 欠損金の繰戻しによる還付請求書

2.欠損金の繰戻し還付の適用要件

欠損金の繰戻還付の適用を受けるためには、次のすべての要件を満たさなければなりません。

| <適用を受けるための要件> (1)還付所得事業年度から欠損事業年度の前事業年度までの各事業年度について連続して確定申告書(青色申告)を提出していること。 (2)欠損事業年度の確定申告書(青色申告)をその提出期限までに提出していること。 (3)上記(2)の確定申告書と同時に「欠損金の繰戻しによる還付請求書」を提出すること。 |

なお、この制度は、①解散等の事実が生じた場合の欠損金額及び②中小企業者等の各事業年度において生じた欠損金額を除き、平成4年4月1日から平成32年(2020年)3月31日までの間に終了する各事業年度において生じた欠損金額については適用が停止されています。

最新号から約20年分のバックナンバーまでいますぐ無料で読めます!

税務通信データベース

資料請求(2週間無料 お試しはこちら)

※お試し終了後に自動で有料契約に切り替わることはございません

本誌関連ページ

-

欠損金の繰戻し還付の計算と申告書の記載方法

No.3551(平成31年4月8日号)9頁