災害損失欠損金の繰戻還付と青色欠損金の繰戻還付|税務通信 READER'S CLUB

2020/12/03 9:00

- 石井 幸子

- No.3624

(2020年10月5日号) 37頁

「災害損失欠損金の繰戻還付」と「青色欠損金の繰戻還付」の違いを教えてください。

「災害損失欠損金の繰戻還付」と「青色欠損金の繰戻還付」の主な違いは、次の4点です。

● 対象となる欠損金の範囲

● 対象となる法人の範囲

● 繰り戻せる期間

● 仮決算による中間申告での適用の可否

1.欠損金の範囲

青色欠損金とは、青色申告書を提出する事業年度に生じた欠損金額、簡単にいうと「赤字」のことをいいます。これは損益計算書のマイナスの金額ではなく、法人税の確定申告書で計算したマイナスの金額です。「青色欠損金の繰戻還付」の解説は、欠損金の繰戻し還付の計算と申告書の記載方法を参照してください。

これに対して、災害損失欠損金とは、その事業年度の欠損金額のうち、法人の有する棚卸資産、固定資産等について震災、風水害、火災等により生じた損失に係る欠損金額をいいます(法法58①)。

つまり、青色申告を行う法人(日本の法人のほとんどは青色申告を行っています)について災害損失欠損金が生じた場合には、その災害損失欠損金は青色欠損金にも該当するため、災害損失欠損金について「災害損失欠損金の繰戻還付」と「青色欠損金の繰戻還付」のどちらの適用を受けるかを選択することになります(法基通17-2-7)。

選択に当たっては、次の2.以降の取扱いを勘案して判断をします。

2.対象法人の範囲

青色欠損金の繰戻還付は、青色申告書を提出する中小企業者等のみが適用を受けられる制度です(法法80、措法66の12)。ただし、新型コロナ税特法では、中小企業者等のほか、大規模法人(資本金の額等が10億円を超えるなど一定の要件に当てはまる法人)以外の法人も適用を受けられる措置が講じられています。

これに対して災害損失欠損金の繰戻還付は、対象法人に制限がないため、青色申告書を提出していない法人や、中小企業者等以外の法人も適用を受けることができます(法法80⑤)。

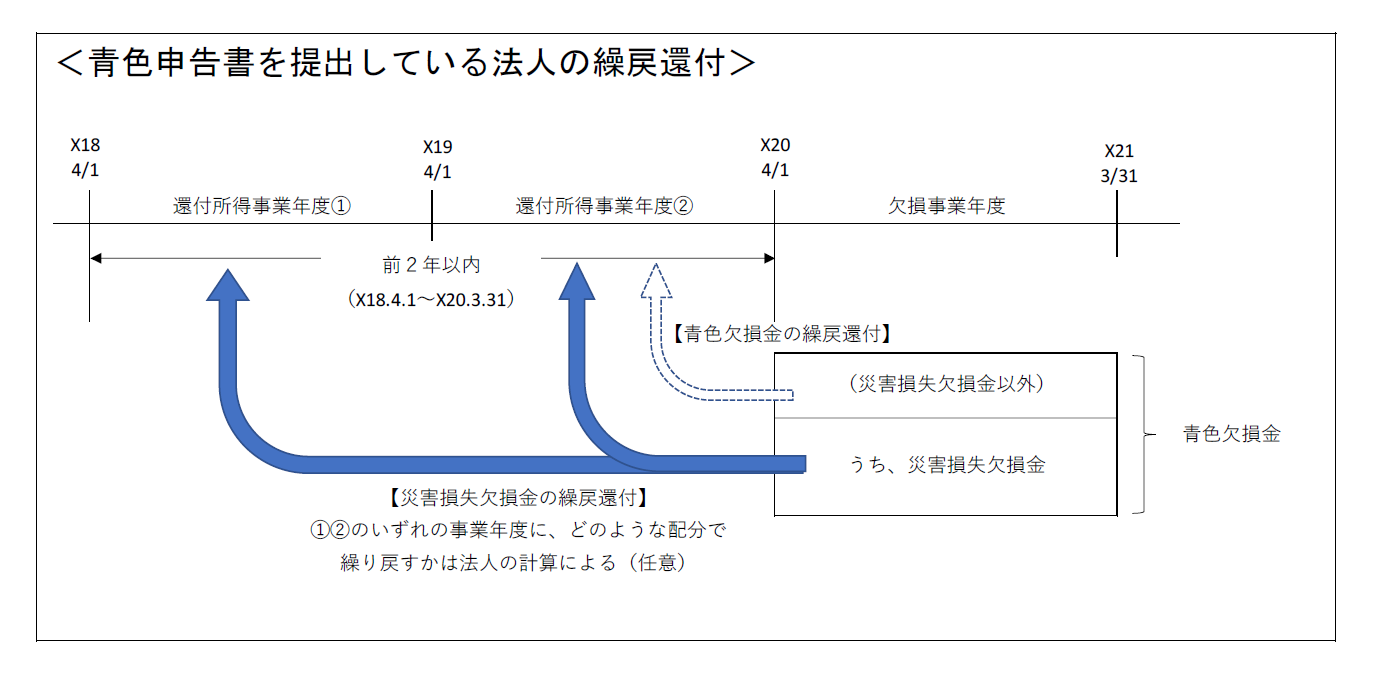

3.繰り戻せる期間

青色欠損金の繰戻還付は、事業年度が1年の場合(決算期変更などを行ってない場合)には、欠損金を前事業年度に繰り戻して、既に納付済みの前事業年度分の法人税の還付を受けることができます(法法80①)。

これに対して、災害損失欠損金の繰戻還付も基本的には欠損金を前事業年度に繰り戻して、既に納付済みの前事業年度分の法人税の還付を受けますが、青色申告書を提出している場合には、繰り戻せる事業年度が1年プラスされて、前々事業年度に繰り戻すことも可能です(法法80⑤)。繰り戻せる事業年度(還付所得事業年度)が2以上ある場合には、いずれの事業年度にどのように配分するかは法人の計算によることになります(法基通17-2-4)。

4.仮決算による中間申告での適用

青色欠損金の繰戻還付は、仮決算による中間申告では適用を受けることができません。

これに対して、災害損失欠損金の繰戻還付は仮決算による中間申告でも適用を受けることが可能です(法法80⑤)。なお、前期実績による税額が10万円以下で中間申告書の提出を要しない法人であっても、災害損失欠損金の繰戻還付の適用を受ける場合には、中間申告書を提出することできます(法基通17-2-1)。

最新号から約20年分のバックナンバーまでいますぐ無料で読めます!

税務通信データベース

資料請求(2週間無料 お試しはこちら)

※お試し終了後に自動で有料契約に切り替わることはございません

本誌関連ページ

-

ショウ・ウィンドウ 新型コロナの損失と繰戻し還付

No.3624(令和2年10月5日号)37頁