法人が経営セーフティ共済の掛金を支出した場合の会計処理と税務処理|税務通信 READER'S CLUB

2021年12月8日

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

No.3676(令和3年10月25日号) 8頁

国税庁は、個人が経営セーフティ共済の掛金を支出した場合の処理として、新たに「特定の基金に対する負担金等の必要経費算入に関する明細書」を定めたほか、改善が未処置の解約手当金の収入計上についても、適用の流れを示した手引等を12月中にまとめて納税者等に適切な処理を周知していく方針だそうですが、法人が掛金を支出した場合には、どのように処理をしているのでしょうか。

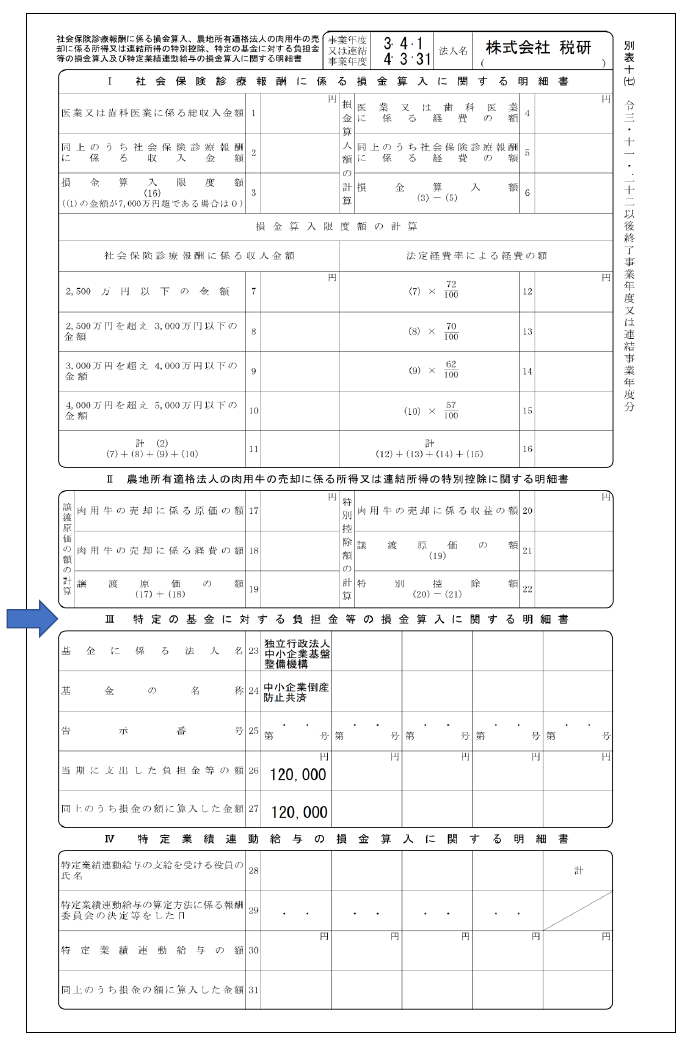

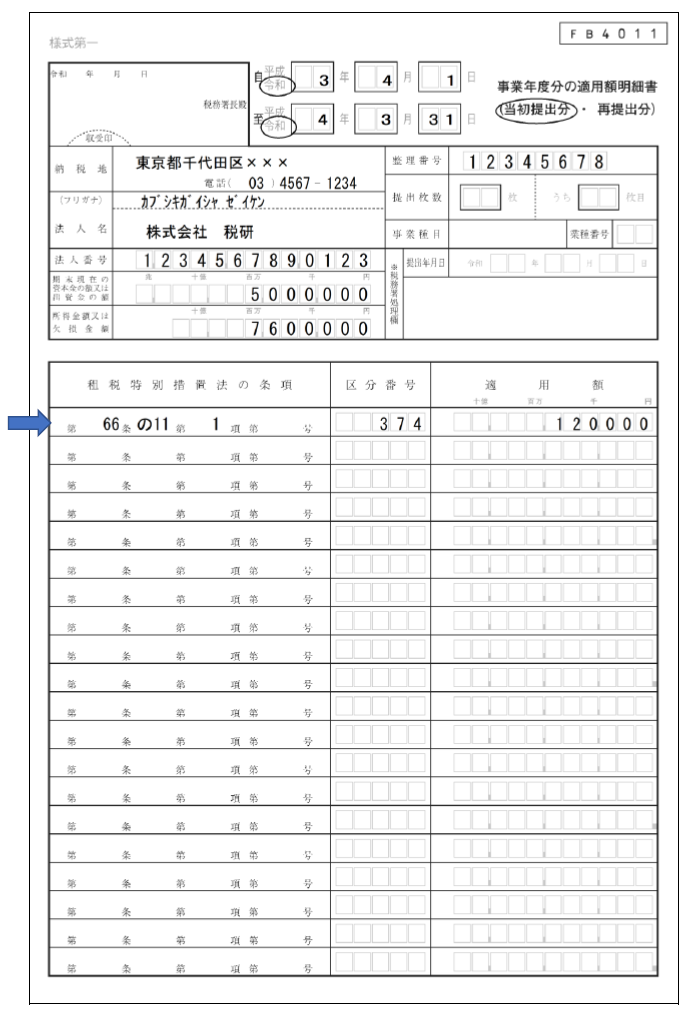

法人が支出した経営セーフティ共済の掛金を損金に算入するためには、別表十(七)「特定の基金に対する負担金等の損金算入に関する明細書」と「適用額明細書」に必要事項を記載し、確定申告書に添付しなければなりません。

令和4年3月期に、経営セーフティ共済の掛金12万円を支出し、費用処理をしたケースで確認してみましょう。

1.会計処理

(借方) 支払保険料 120,000 (貸方) 普通預金 120,000

2.税務処理

(別表十(七)「特定の基金に対する負担金等の損金算入に関する明細書」の「Ⅲ.特定の基金に対する負担金等の損金算入に関する明細書」欄と、「適用額明細書」に次の記載をし、確定申告書に添付します。

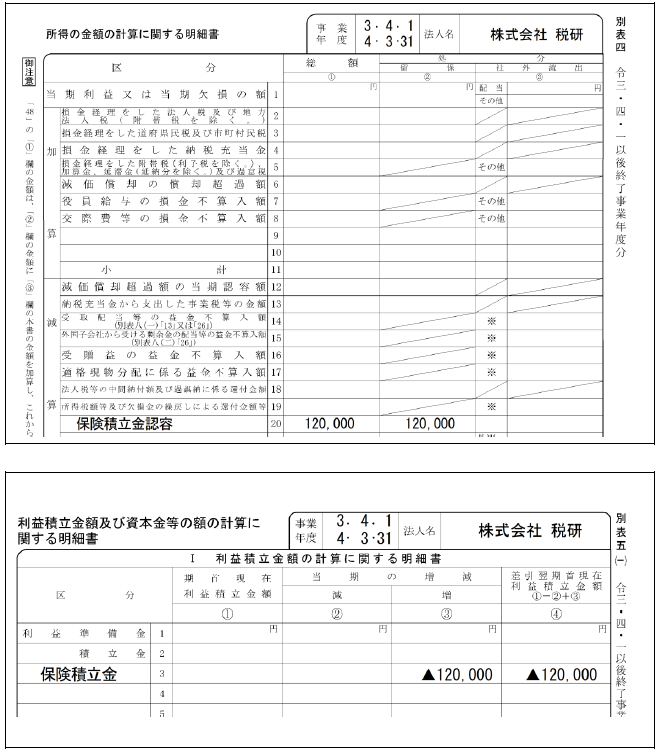

[参考] 資産計上をして確定申告書で減算調整する方法

(1)会計処理

(借方) 保険積立金 120,000 (貸方) 普通預金 120,000

(2)税務処理(別表四で減算調整+別表五(一)に転記)

確定申告書で減算調整をする場合でも、費用処理をする場合と同様に、必要事項を記載した別表十(七)「特定の基金に対する負担金等の損金算入に関する明細書」と「適用額明細書」の確定申告書への添付が必要になります。

@zeiken_info

@zeiken_info