「2割特例と課税事業者選択届出書等の適用関係」|税務通信 READER’S CLUB

2023年4月4日

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

関連記事:No.3741(令和5年2月20日号) 16頁

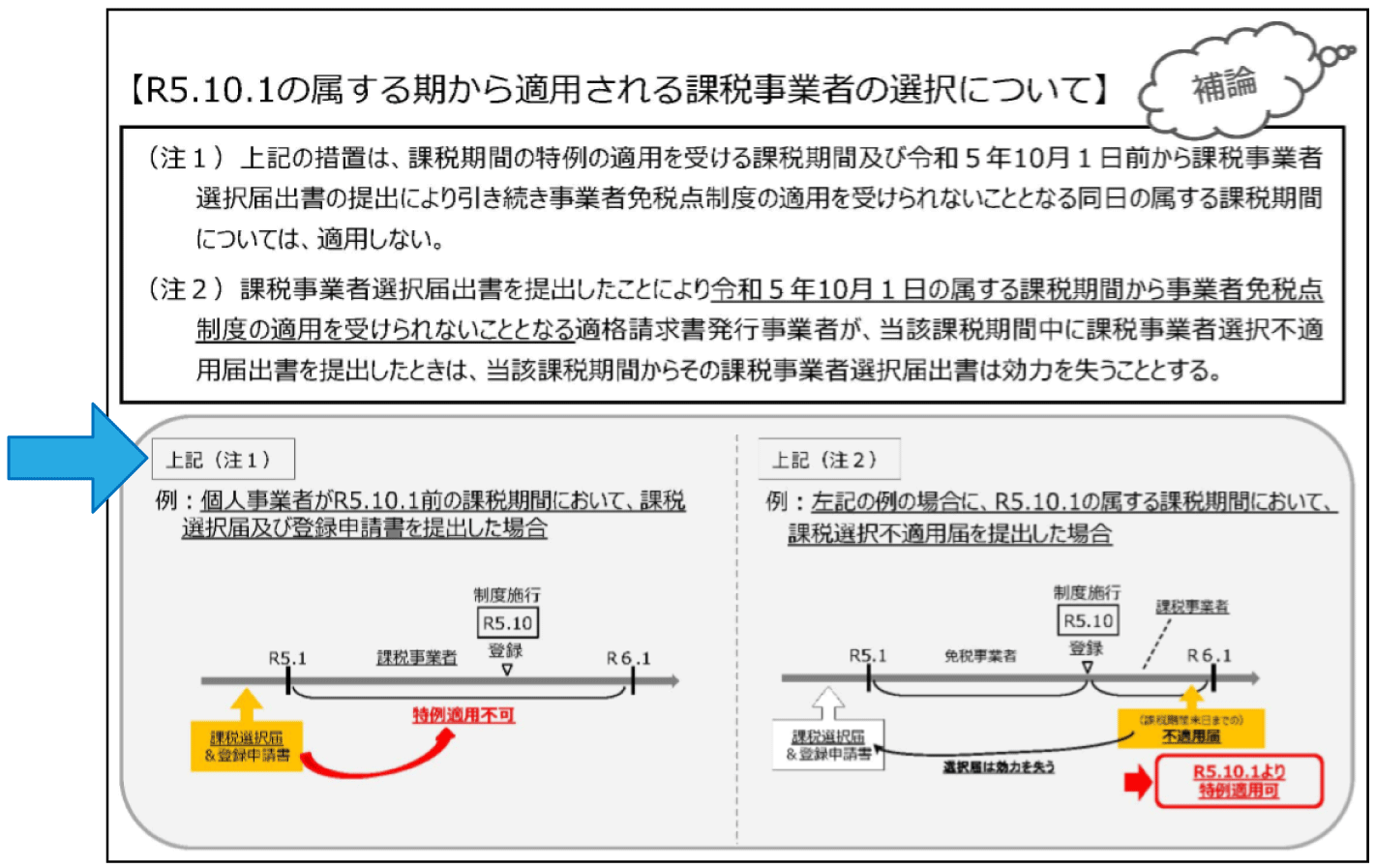

2割特例の適用が受けられない例として(注1)で「個人事業者がR5.10.1前の課税期間において、課税選択届及び登録申請書を提出した場合」の令和5年1月1日から12月31日までの課税期間を挙げています。

この場合、その翌課税期間(令和6年1月1日から12月31日までの課税期間)の申告においても、2割特例の適用を受けることができないのでしょうか(下記の図は財務省「インボイス制度の改正案に関する資料」より抜粋)。

翌課税期間(令和6年1月1日から12月31日までの課税期間)の申告については、基準期間における課税売上高が1千万円を超える等、次の「納税義務判定の規定」に該当しなければ、2割特例の適用を受けることができます(28年改正法附則51の2①)。

|

(※)Q.は個人事業者についてですが、法人に適用される規定も含めてすべて記載

(編注)内容に正確を期すため、下線部分を加筆いたしました。(2023年4月10日)

2割特例の適用を受けることができないのは、(注1)の解説にもあるとおり「令和5年10月1日前から課税事業者選択届出書の提出により引き続き事業者免税点制度の適用を受けられないこととなる同日の属する課税期間」です(28年改正法附則51の2①一)。これは、同日(=令和5年10月1日)の属する課税期間は、インボイス制度スタート前の期間が含まれているからです。

その翌課税期間(令和6年1月1日~12月31日までの課税期間)は、「同日(=令和5年10月1日)の属する課税期間」には該当せず、インボイス制度スタート前の期間も含まれていません。したがって、課税事業者選択届出書を提出していたとしても、基準期間における課税売上高が1千万円を超える等の納税義務判定の規定に該当しなければ、2割特例の適用を受けることができます。

この点について、SNSやネットの税務関係の記事では「課税事業者選択届出書を提出した場合には、2年前の課税売上が1千万円を超えていなくてもこの2割特例の適用を受けることはできない。」といった一部誤った情報が拡散されているようですのでご注意ください。

財務省の「インボイス制度の負担軽減措置(案)のよくある質問とその回答」の問5では、この点について明確な回答をしていますので、こちらも併せてご確認ください。

「インボイス制度の負担軽減措置(案)のよくある質問とその回答」財務省

https://www.mof.go.jp/tax_policy/summary/consumption/qa_futankeigen.pdf

@zeiken_info

@zeiken_info