教育資金の一括贈与の非課税措置

[アクタス税理士法人 News Letter2023.5]

2023/05/30

教育資金の一括贈与の非課税措置[News Letter]

令和 5 年度の税制改正では、「教育資金の一括贈与の非課税措置」についての改正が織り込まれております。本制度は教育資金の一括贈与をした場合の贈与税・相続税の課税関係を規定しております。今月号では、教育資金の非課税制度の内容を説明するとともに、改正の内容を紹介します。

■ 教育資金の一括贈与の非課税措置

この制度は受贈者(※1)の教育資金に充てるために、贈与者(※2)が「受贈者 1 人あたり最大 1,500 万円(習い事などは最大 500 万円)」までを、金融機関等との教育資金管理契約に基づいて、受贈者名義の金融機関の口座等に教育資金を一括して拠出した際に、一定の手続きを行った場合は、その一括して搬出した財産につき贈与税が非課税となる制度となります。

教育資金管理契約は、受贈者が 30 歳に達したこと等により終了し、その終了時における非課税搬出額から教育資金支出額を控除した残額は、受贈者の贈与税の対象となります。また、教育資金管理契約期間中に贈与者が死亡した場合は、その死亡日における非課税搬出額から教育資金支出額を控除した残額は、贈与者の相続税の対象となります。なお、相続税の課税方法は契約時期により異なります。

■ 教育資金の一括贈与の非課税措置における令和 5 年度税制改正の内容

令和 5 年度の税制改正では、資産を多く保有する者による利用が多い等の近年の状況を受け、節税的な利用につながらないよう見直しを行った上で、適用時期が 3 年間延長されました。改正点は以下の2点です。

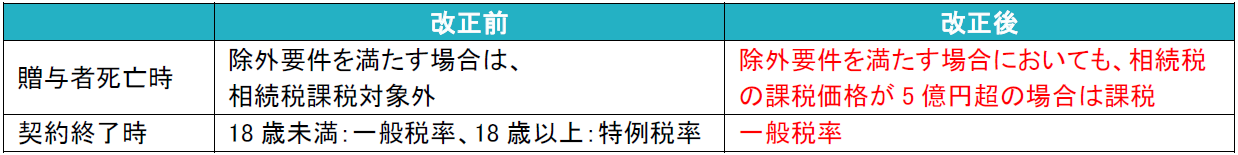

●贈与者が死亡した場合における相続税課税の強化

贈与者が死亡した場合において、受贈者が 23 歳未満の場合や学校等に在学している等の要件(以下、「除外要件」といいます。)を満たす場合は、相続税の課税の対象から除外されておりましたが、今回の改正により、贈与者の相続税の課税価格の合計額が 5 億円超の場合は、除外要件を満たす場合においても、その残額は相続税の課税の対象とされることになりました。

●教育資金管理契約が終了した場合における贈与税の適用税率

受贈者が 30 歳に達した場合等、教育資金管理契約終了時に贈与税が課される場合には、受贈者の年齢に関係なく、一般税率が適用されることになりました。

●改正の適用時期

今回の改正内容は令和 5 年 4 月 1 日以後の贈与等に適用され、令和 5 年 3 月 31 日までに契約完了したものについては改正前の旧制度が適用されます。

教育資金の一括贈与の非課税措置は、今回の改正により令和 8 年 3 月 31 日までに行われた一括贈与まで適用期限が 3 年間延長されましたが、次の期限到来時には、利用件数や利用実態等により、制度が廃止される可能性があるため制度の利用に興味のある方は、早めの検討をおすすめします。

アクタスグループとは

税務会計、人事労務、システムの領域の3つの専門がひとつになり、企業経営をサポートする総合コンサルティングファームです。圧倒的な専門力を提供するだけでなく、アクタスグループの総合力で、お客様の経営課題に取り組んでいます。

- 本件に関する

お問い合わせ先 - アクタス税理士法人

担当者:藤田益浩

E-mail:masuhiro.fujita@actus.co.jp

@zeiken_info

@zeiken_info