「ふるさと納税」の仕組みと手続き〔1〕概要

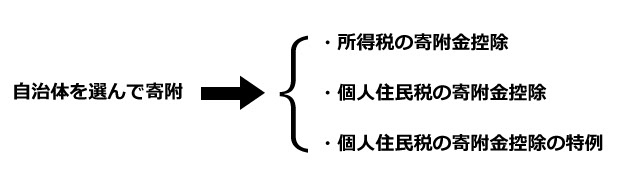

平成20年度税制改正において導入された、いわゆる「ふるさと納税」制度も数多くマスコミで紹介され、大分知られるところとなりました。ふるさと納税は所得税及び個人住民税の寄附金控除の制度に個人住民税の寄附金控除の上乗せ分としての特例が導入されたものです。正確に言えば、納税というよりは、寄附金制度の特例ですが、このふるさと納税制度を利用すれば実質の個人住民税の納税負担が寄附の金額に応じて軽減されるため納税という表現が使われています。

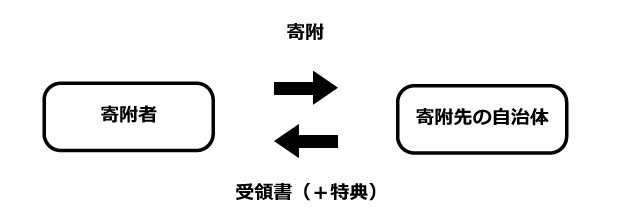

〈ふるさと納税の仕組み〉

ふるさと納税の仕組みを簡単に言えば、所得税の納税義務者が都道府県又は市区町村に対し寄附をした場合に支出寄附金のうち2,000円を超える部分について、一定の上限までは、原則として所得税・個人住民税から全額が控除されるというものです。

見方を変えると控除限度額内であれば、2,000円多く負担するだけで自分の好きな地域、例えば生まれ故郷などの歳入を増やしてあげることができるといえます。

ふるさと納税制度は導入以来人気が高まっています。このシステムの人気の理由の一つに、寄附に対しての特典を設ける自治体が多く、謝礼として名産品等を贈るといった各地のお取り寄せグルメ等を実質負担2,000円でできるということでこれを楽しむ人が増えています。

また、自治体としても資金を被災地の復旧・復興に役立てる等使途をはっきりさせたり、寄附をした者に対して謝礼品を贈る等により寄附金も増え、地域産業の活性化にもなる事から色々趣向を凝らした謝礼等を用意しています。

ただ、適用に当たり確定申告、又は一定の申請が必要であったり、限度額の計算や、そもそも初めてで慣れない寄附自体に手間がかかったりと少しハードルが高く感じるのも確かです。

2024.12.6 ※本原稿は令和6年11月末現在の法律に基づいています。

執筆者:税理士 森田 純弘

森田純弘税理士事務所所長。昭和62年中央大学商学部卒業。大原簿記学校税理士課法人税法科講師、会計事務所勤務を経て、平成9年森田純弘税理士事務所を開設。元全国青色申告会総連合副会長。主な著書として、「固定資産税の課税の誤りと他方面への影響」(税務研究会)、「誤りやすい地方税の実務Q&A」(税務研究会)などがある。

@zeiken_info

@zeiken_info