「ふるさと納税」の仕組みと手続き〔6〕留意点と最近の動向

(1)退職金とふるさと納税

① 退職金の所得の計算

退職金は、一時金で受け取る場合と年金で受け取る場合がありますが、ここでは一時金で受け取るものに限定して説明をします。なお、年金で受け取る場合は通常の確定申告と同様になります。

退職所得の税額計算を示すと次の通りです。

(退職金収入-退職所得控除)✕ 1/2 ✕所得税率

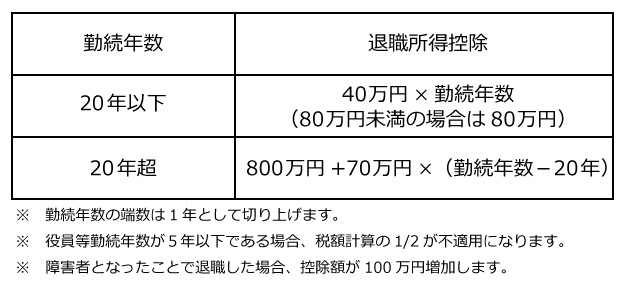

退職所得控除は以下のようになっています。

例えば、勤続年数30年の場合、退職所得控除額は

800万円+70万円×10年=1,500万円

となります。

仮に退職一時金が2,000万円だとすると退職所得は

(2,000万円-1,500万円)×1/2=250万円

となります。

② 更に2つの選択

退職一時金については、更に2つの選択があります。退職金の支払を受けるときまでに「退職所得の受給に関する申告書」を勤めていた先に提出したかどうかで取扱いが違います。

(イ)「退職所得の受給に関する申告書」を提出している

原則として確定申告が不要です。この場合、源泉徴収だけで所得税及び復興特別所得税の課税関係が終了します。所得税率は通常の〔2〕(1)①と同じですが、他の所得とは分離課税となっています。ただし、所得控除の余剰額がある場合には確定申告をすることもできます。

(ロ)「退職所得の受給に関する申告書」を提出していない

退職金等の支払金額の20.42%の所得税額及び復興特別所得税額が源泉徴収されます。

③ 退職金にふるさと納税の適用は?

残念ながら退職所得となる退職一時金の場合、住民税の所得割額について、ふるさと納税の適用はありません。これは、退職所得控除の額が大きいことや1/2で計算するなど、税制上の優遇がなされているためです。

なお、退職年金の場合は、雑所得なので対象となります。

(2)「寄附金控除に関する証明書」の新設(令和3年分の確定申告から)

① 概要

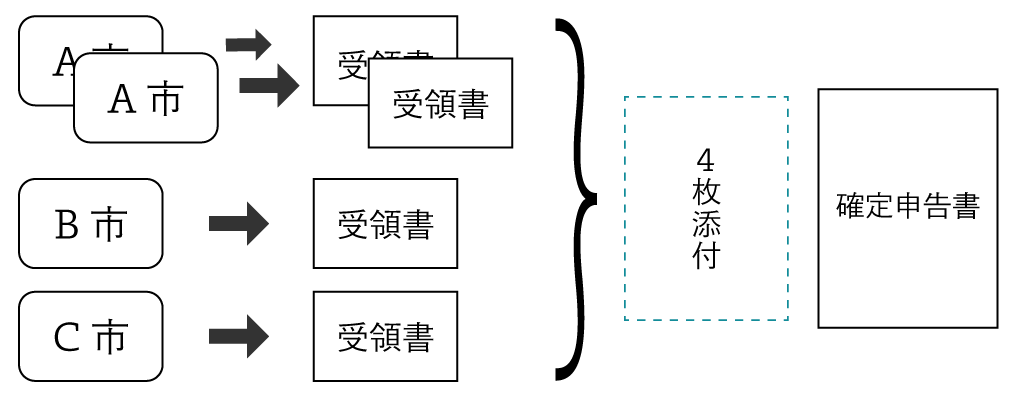

ふるさと納税の適用は、確定申告書に各地方団体が発行する「寄附金の受領書」の添付が必要です。そのため、寄附をした回数分の受領書を添付しなければなりません。

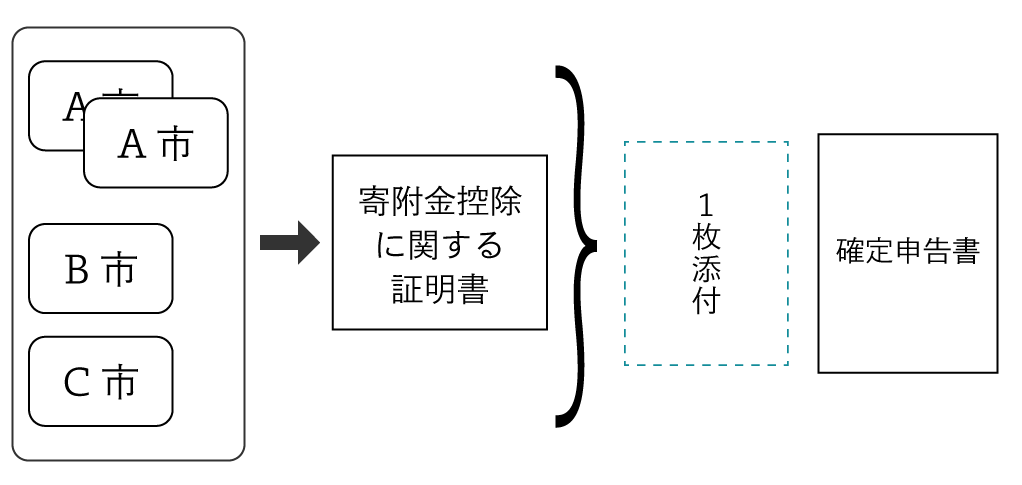

令和3年分の確定申告から、「寄附金控除に関する証明書」の添付という方法が可能となりました。「寄附金控除に関する証明書」は、ふるさと納税を取扱うサイトで寄附を行った場合、その各ポータルサイトの業者(特定事業者)が発行する年間の寄附の合計額を記載した証明書です。

この「寄附金控除に関する証明書」は、運営するポータルサイトから電子データで提供するほか、郵送などの方法で発行されます。

「寄附金控除に関する証明書」が新設されたことにより、ふるさと納税を行ったサイトの数の証明書の添付だけで済むので、複数のふるさと納税を行った場合の申告手続きの簡素化となります。

【寄附金の受領書で申告の場合】

【寄附金控除に関する証明書の場合】※ 全て同じポータルサイトで寄附

② 特定事業者の運営するサイト

「寄附金控除に関する証明書」を発行することのできる特定事業者のポータルサイトは次の通りです。(令和6年12月4日現在)

|

●ふるなび ●さとふる ●楽天ふるさと納税 ●ふるさとチョイス |

③ 「寄附金控除に関する証明書」に記載される事項

「寄附金控除に関する証明書」の記載事項は次のとおりです。なお、この記載事項については、各地方団体に通知されます。

| ●寄附者の氏名、住所 ●その年中に仲介した寄附者の寄附総額(年間寄附額) ●特定事業者が寄附を管理している番号(寄附番号) ●寄附年月日 ●寄附先の名称及び法人番号 ●その他参考となるべき事項 |

④ 確定申告の手続き

「寄附金控除に関する証明書」による確定申告の手続きは次のとおりです。

(イ)特定事業者のサイトからダウンロードした証明書

㋑ 証明書のデータをe-Taxで添付して送信

個々のデータの入力不要

㋺ 証明書データを国税庁の『QRコード付証明書等作成システム』で読み込み、これをプリントアウトした書類を確定申告書に添付して申告する方法

(ロ)郵送で交付を受けた証明書

確定申告書に添付して申告

(3)マイナポータル連携利用のふるさと納税(令和3年分の確定申告から)

① マイナポータルとは?

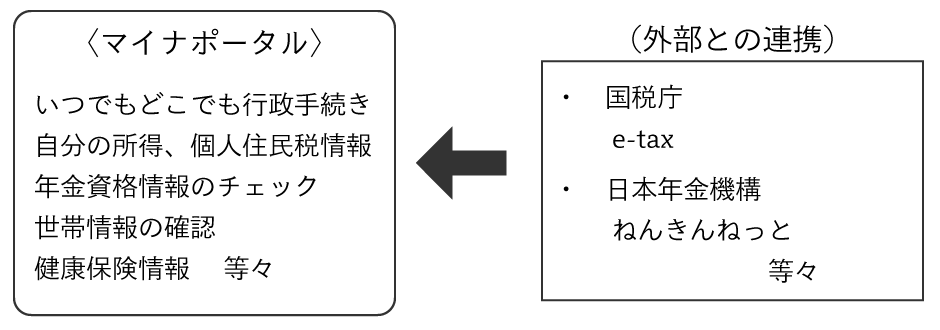

マイナポータルは、政府が運営するオンラインサービスで、行政手続きがワンストップでできたり、行政機関からの情報を取得できる自分専用のサイトです。

マイナポータルでは、マイナンバーで複数の行政機関の持つ特定の個人の情報を連携させることができます。これが、マイナポータル連携です。

② マイナンバーとマイナンバーカード

マイナンバー(個人番号)は、日本に住民票を有する全ての人(外国人も含む)に日本政府が個々に指定し、通知されている12桁の番号です。

マイナンバーは、社会保障、税、災害対策の3つの分野で、複数の機関がそれぞれに有している同一人物である個人の情報を確認するために活用される番号です。このマイナンバー制度の目的は、(イ)公平・公正な社会の実現 (ロ)国民の利便性の向上 (ハ)行政の効率化 を図ることです。

マイナンバーカード(個人番号カード)は、マイナンバーの通知後、個人の申請により交付される電子的にその個人を認証する機能(電子証明書)を搭載したカードで、マイナポータルへのログインの際に必要になります。

③ マイナポータル連携

令和3年分の所得税の確定申告手続(令和4年3月15日申告期限)から、ふるさと納税をマイナポータル連携により行うことができるようになりました。

マイナポータル連携は、所得税の確定申告手続を行う場合に、マイナポータル経由でふるさと納税(寄附金)を行った自治体の情報や保険会社の控除証明書等の必要書類のデータを一括取得し、各種申告書の該当項目へ自動入力する連携機能のことです。このマイナポータル連携によりふるさと納税を利用した場合の確定申告書等作成がより簡単にできるようになると考えられています。

マイナポータル連携によるふるさと納税にチャレンジしてみてはいかがでしょうか?!

(4)新型コロナウイルスの影響

① 収入が減った場合

新型コロナウイルスの影響により収入が減り、その結果所得が減少することも考えられます。ふるさと納税による減税をより効率良く受けようとすれば、その年の予想の下に寄附をすることになります。そこで、収入が減る見込みがある場合には、減税効率を考えれば寄附を減らす人も出てくることが考えられます。

② 確定申告と更正の請求

新型コロナウイルスの影響により例年通りに所得税の確定申告をすることができなかった方も多いと思います。還付申告書は、確定申告期間とは関係なく、その年の翌年1月1日から5年間提出することができます。

また、確定申告書を既に提出した方で、ふるさと納税制度のための寄附金控除の記入漏れがあった場合には、寄附金控除を記載した「更正の請求書」を税務署長に提出することによりふるさと納税制度の適用を受けることができます。

特にワンストップ特例制度を適用する予定だった方が、確定申告書の提出をする場合、確定申告書に「寄附金控除」の記載をしなければふるさと納税制度の適用を受けることができません。もし、確定申告書に「寄附金控除」の記載漏れがあった場合には、「更正の請求書」を利用すれば良いということになります。

③ 純損失の繰越控除・繰戻還付

新型コロナウイルスの影響により所得金額がマイナス(純損失)となる方も多いと思います。所得がマイナスの場合、純損失の繰越控除や繰戻還付の適用を受けることができます。繰越控除は、翌年以降3年間に損失を繰り越して所得金額から控除することができるという制度です。

繰戻還付は、前年の所得から損失を控除することによって、前年分の負担した税金の還付を受けるという制度です。

繰越控除制度や繰戻還付制度は、税金の発生と所得のタイミングがズレることになりますので、ふるさと納税の減税の体感も異なるということになります。

④ 新型コロナウイルスに関わる給付金等(補助金等)の交付を受けた場合

新型コロナウイルスの影響による景気の落ち込みを抑えるために様々な給付金等や補助金等が国、都道府県、市町村から交付されています。これらの給付金等のうちには、特別定額給付金のように、所得税や住民税が非課税のものもあれば、持続化給付金のように課税対象のものもあります。ですから、課税対象の給付金等を受け取った場合には税額も増加となるので、ふるさと納税の限度額も上昇することになります。

《補助金等の取扱い》3パターン

(イ) 非課税

(ロ) 事業所得又は不動産所得

(ハ) 一時所得・・・(例)ふるさと納税の特典品

※ 一時所得には、50万円の特別控除額があり、更に2分の1した金額が課税の対象となります。また、国庫補助金等の収入金額不算入の特例の適用の対象となり非課税となる可能性もあります。

(5)令和6年10月からの改訂(一部令和7年10月からの予定)

ふるさと納税を取扱うポータルサイト等による寄附に伴うポイント付与に係る競争が加熱した等の状況から、令和6年6月に総務省がふるさと納税の指定基準の見直しを行いました。内容としては次のようなものがあります。

・・寄附者に対しポイント等を付与するポータルサイト等を通じた寄附募集を禁止(令和7年10月より)

・・民間事業者による返礼品等を強調した宣伝広告も禁止事項であることの明確化

・・食品返礼品の産地名の適正な表示の確保のための措置(募集適正基準に必要な措置を講ずる旨の明示)

・・地場産品基準の厳格化(企画・立案が区域内で、実際の製造が他地域である場合、製品の価値の過半が区域内で生じていることの証明がされた場合に限定)

・・宿泊は同一県内に限定(ただし、1人1泊5万円以下の宿泊・甚大な災害の被災地での宿泊は限定の対象外)

・・地域との関連性が希薄な役務は対象外であることの明確化

※ ポイントをもらえたり、ポイントで寄附できるのは令和7年9月まで!

2024.12.6 ※本原稿は令和6年11月末現在の法律に基づいています。

執筆者:税理士 森田 純弘

森田純弘税理士事務所所長。昭和62年中央大学商学部卒業。大原簿記学校税理士課法人税法科講師、会計事務所勤務を経て、平成9年森田純弘税理士事務所を開設。元全国青色申告会総連合副会長。主な著書として、「固定資産税の課税の誤りと他方面への影響」(税務研究会)、「誤りやすい地方税の実務Q&A」(税務研究会)などがある。

@zeiken_info

@zeiken_info

前に戻る

前に戻る