(1)控除される金額の計算

ふるさと納税は、各自治体に寄附をした金額に応じて所得税及び個人住民税が減額される寄附金控除として取り扱われます。具体的には、①所得税分、②住民税分、③住民税の特例分の3つに分かれます。

① 所得税分

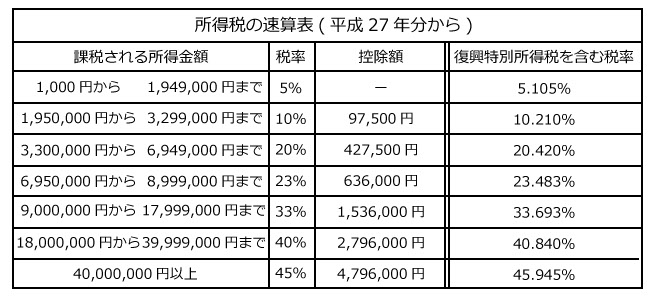

寄附金(総所得金額等の額の40%を限度)から2,000円を差し引いた金額を所得金額から控除します。つまり所得税においては、寄附金控除は税額控除制度ではなく所得控除という形式で控除がなされ所得税額の減額となります。結果として以下の金額が所得税額から控除されることになります。

(寄附金ー2,000円)× 所得税率 ※

※復興特別所得税(所得税率×2.1%)を加算した率となります。

② 住民税分

寄附金(総所得金額等の額の30%を限度)から2,000円を差し引いた金額の10%を税額控除します。

(寄附金ー2,000円)× 10% ※

※標準税率の市町村民税6%、都道府県民税4%

(ただし、指定都市の場合は市町村民税8%、道府県民税2%)

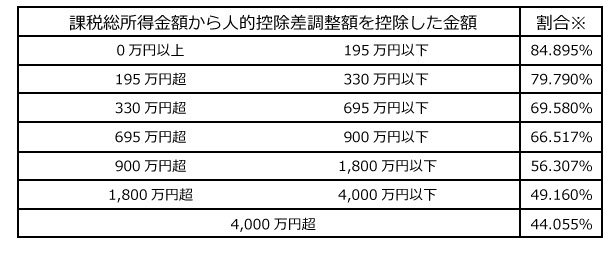

③ 住民税の特例分

住民税所得割額(以下、住民税)の20%を限度に、寄附金から2,000円を差し引いた金額に下表の割合を乗じた金額を税額控除します。イメージとしては、従来の寄附金控除制度では減額することができなかった税額の残りの部分を網羅する形で特例制度を設けているといえます。そのため自治体を選択して行った寄附の金額が住民税額相当額を納税したような感じを受ける制度となっています。

しかしながら、2,000円分は控除できないこととなっており、また無制限で控除を認めているわけではなく、特例分について住民税の所得割額の20%といった限度を設けているという点では納税という表現は勘違いを生むことになります。

(寄附金ー2,000円)× 下表の割合

※ただし、住民税所得割額の20%を限度とします。

※割合の算出のしかた

割合=100%-10%-所得税率-所得税率×復興特別所得税率

④ 全体としての減税額(控除額)=①+②+③

(2)2,000円の自己負担での最適な(?)寄附の金額

ふるさと納税は無制限に住民税相当額分を減額するわけではありません。支出した寄附金の額から2,000円を控除されますし、20%の縛りもあります。それでは、軽減される税額に最も近くなる寄附の金額はいくらでしょうか?仮に減税額に最も近い寄附の金額を最適なという表現を使うとして、(1)の計算を基に、所得税率5%の場合の一つの例として最適な(?)寄附の金額の限度額を求めてみます。

① 所得税分 (寄附金-2,000円)×5.105%※

※5%+5%×2.1%=5.105%

② 住民税分 (寄附金-2,000円)×10%

③ 住民税の特例分 (寄附金-2,000円)×84.895%

④ ①+②+③=(寄附金-2,000円)×100%

前述の算式によれば、寄附金の額から2,000円を差し引いた額の100%が控除されるという計算になります。他の税率の方に関しても結果は同じです。例えば所得税率23%の方の場合は、①23.483% ②10% ③66.517% と合計100%です。

ただしこの制度は、所得税の過払い分や、これから納める住民税からの控除を認めるもので、納めていない金額について控除をするということは理論的にありえません。また、納税額内であっても一定の限度を設けています。

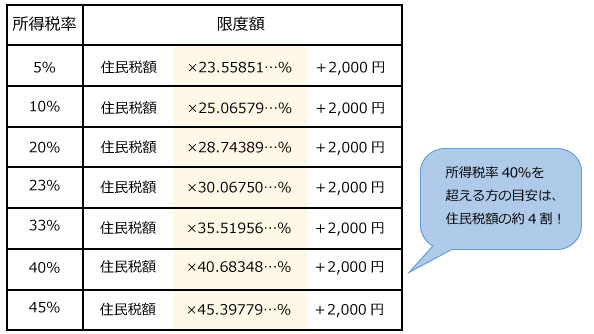

それが③の「住民税・所得割額の20%まで」という限度です。言い換えれば、③さえ範囲内に収まっていれば自己負担は2,000円のみになるということです。よって、限度額は下記のようになります。

∴ 寄附金 ≦ 住民税額 × 23.55851…%+2,000円

一般に「ふるさと納税の限度額は住民税額の2割が目安です」と言われることがありますが、それはこの20%という率のためです。しかし、実際には所得税率によって計算上影響を受けるので住民税額の2~4割強まで限度額に幅があります。

(3)令和元年度税制改正(ふるさと納税制度の見直し)

ふるさと納税制度の対象となる寄附金(特例控除対象寄附金)は、総務大臣が一定の基準に適合する自治体として指定した自治体への寄附金とする見直しが行われました。これにより、令和元年6月1日以降は、この指定を受けた自治体に寄附した場合に限り、翌年分の個人住民税において特例控除対象寄附金の対象となります。

- ① ふるさと納税の対象となる地方団体を総務大臣が指定

- ② 総務大臣による指定の基準

- (イ) 寄附金の募集を適正に実施する地方団体

- (ロ) ((イ)の地方団体で)返礼品を送付する場合には、以下のいずれも満たす地方団体

- ・返礼品の返礼割合を3割以下とすること。

- ・返礼品を地場産品とすること。

控除を比較すると次の通りです。

- ○指定自治体

- ㋑ 所得税の寄附金控除

- ㋺ 住民税の寄附金控除

- ㋩ 住民税の寄附金控除の特例

- ○指定の対象外の自治体

- ㋑ 所得税の寄附金控除

- ㋺ 住民税の寄附金控除

(4)泉佐野市の最高裁判決

① 最高裁判決

令和2年6月30日の最高裁判所の判決において、総務省が大阪府泉佐野市に対して行った、ふるさと納税制度の対象団体の不指定処分に対する取消し訴訟について、泉佐野市が勝訴しました。

② 対象団体としての指定

泉佐野市の勝訴判決により、総務省は、不指定処分を行っていた大阪府泉佐野市、和歌山県高野町及び佐賀県みやき町をふるさと納税制度の対象団体として指定することになりました。また、静岡県小山町についても遅れて指定されることになりました。

(5)最適な限度額の計算に当たっての注意点

ふるさと納税の金額の計算に当たってはタイムラグに注意する必要があります。ふるさと納税は本来の住民税を納税する自治体とは異なる自治体に納税できるというイメージですが、実際には寄附金であって納税ではありません。

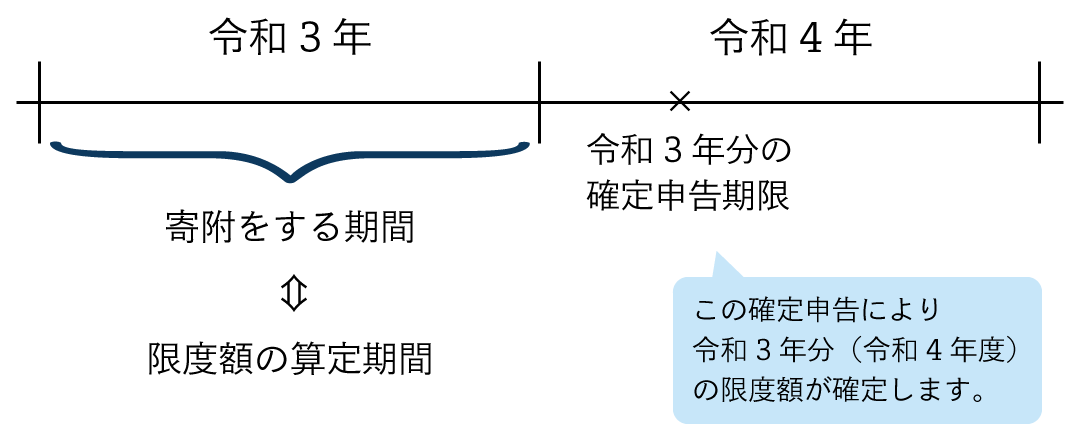

例えば下記の図のように令和3年にふるさと納税をした場合、寄附自体は令和3年中に行いますが、実際の所得税額や住民税額の計算についてはその翌年の令和4年にならなければ確定することができません。つまり、時間的に先に納税があって、後で減税額が確定するのです。したがって、最適な寄附の金額としての限度額の計算は、寄附する時点では予想でしか計算することができないということに注意が必要になります。

また、多額の寄附をしたからといってその全額が税金の前払いだという取扱いにはならないのです。