第148回 租税特別措置法上の「中小企業者」と法人税法上の「中小法人等」 ~両者の判定に相違が生じる場合あり~

2015/04/01 15:10

- 太田達也

今月のキーワード ―2015年4月―

公認会計士 太田達也

■租税特別措置法上の「中小企業者」とは

租税特別措置法上の「中小企業者」は、中小企業者等が機械等を取得等した場合の特別償却または税額控除(いわゆる「中小企業投資促進税制」)(措法42条の6)や中小企業者等が経営改善設備を取得等した場合の特別償却または税額控除(いわゆる「商業等活性化税制」)(措法42条の12の3)の適用、少額減価償却資産の取得価額の損金算入の特例(いわゆる30万円特例)(措法53条)の適用が受けられたり、また、各種税額控除制度における税額控除限度額が優遇されていたり、有利な取扱いとなっています。

この租税特別措置法上の「中小企業者」とは、租税特別措置法42条の4に規定する中小企業者であり(措法42条の4第12項5号、措令27条の4第10項)、次の法人をいいます。

租税特別措置法42条の4に規定する中小企業者とは

ただし、同一の大規模法人1 に発行済株式または出資の総数または総額の2分の1以上を所有されている法人および2以上の大規模法人に発行済株式または出資の総数または総額の3分の2以上を所有されている法人を除く。

② 資本または出資を有しない法人のうち常時使用する従業員の数が1,000人以下の法人

■法人税法上の「中小法人等」とは

法人税法上の「中小法人等」については、軽減税率が適用されたり、繰越欠損金の8割制限が課せられなかったり、交際費等の800万円を限度とした損金算入が認められたり、法人税法上有利な取扱いが適用されます。

この法人税法上の「中小法人等」とは、次の①から③に掲げる法人です(法法57条11項)。

② 公益法人等または協同組合等

③ 人格のない社団等

■「中小企業者」および「中小法人等」の判定結果が異なる場合

租税特別措置法上の「中小企業者」と法人税法上の「中小法人等」の判定結果は、一致するケースもありますが、一致しないケースもあります。

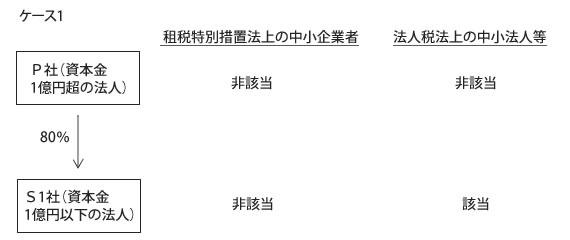

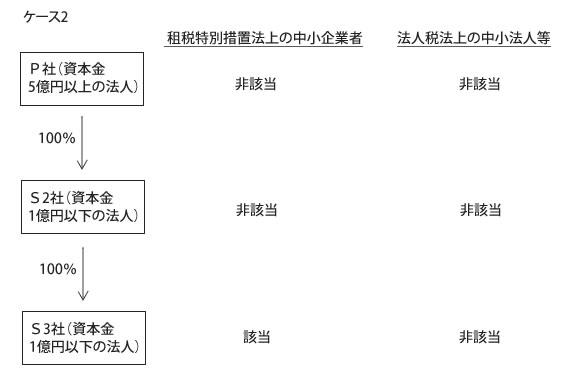

次のケース1およびケース2の場合は、両者の判定結果が異なります。

ケース1の場合、S1社は、大規模法人であるP社に発行済株式の2分の1以上を所有されていますので、「中小企業者」に該当しませんが、「中小法人等」には該当します。

ケース2の場合、S3社は、資本金が1億円を超えるP社に株式を所有されていませんので、租税特別措置法上の「中小企業者」に該当します3 。S2社もS3社も、資本金5億円以上の大法人であるP社による完全支配関係がありますので、法人税法上の「中小法人等」には該当しません。

1 大規模法人とは、資本金の額もしくは出資金の額が1億円を超える法人または資本もしくは出資を有しない法人のうち常時使用する従業員の数が1,000人を超える法人をいい、中小企業投資育成株式会社を除きます。

2 大法人とは、資本金の額または出資金の額が5億円以上である法人、相互会社、法人税法4条の7に規定する受託法人をいいます。

3 2分の1以上所有されているかどうかは、直接保有でみます。

※関連記事 中企庁 中小企業経営強化税制や固定資産税減税措置の手引書等公表(2017.3.17)