令和 5 年度税制改正 相続時精算課税制度

[アクタス税理士法人 News Letter2023.2]

2023/02/27

令和 5 年度税制改正 相続時精算課税制度[News Letter]

令和5年度の税制改正では、以前より検討されておりました「相続税と贈与税の一体課税」についての改正が織り込まれております。暦年課税制度の贈与については、相続財産への足し戻し期間が 3 年から 7 年に延長され、また相続時精算課税制度については年間 110 万円の基礎控除が創設されるなど、大きな改正があります。そこで、今月号と次月号の 2 回にわたって、贈与に関する税制改正について解説していきます。まず今回は、利便性が向上し利用の増加が見込まれる「相続時精算課税制度」についてご紹介します。

■ 相続時精算課税制度について

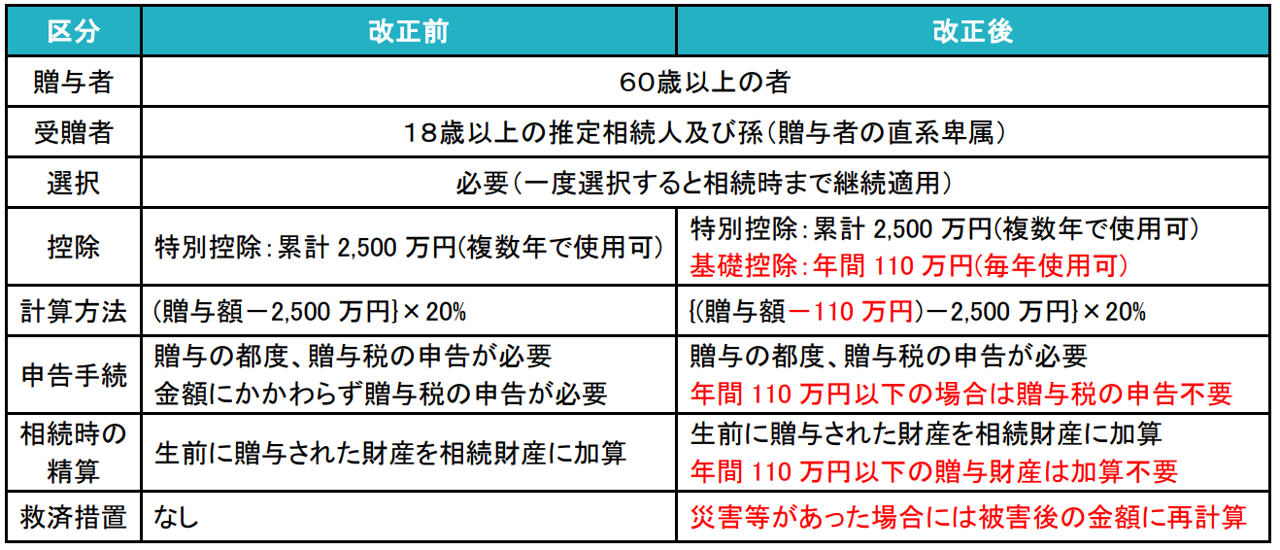

相続時精算課税制度(以下「本制度」)は、原則として 60 歳以上の父母または祖父母などから、18 歳以上の子または孫などに対し贈与した際に選択できる制度で、贈与額は複数年にわたり 2,500 万円までは課税されず、2,500 万円を超えた際には一律 20%の贈与税が課されます。本制度の贈与者に相続が発生した時には、贈与された財産を、贈与時の価額で相続財産に含めて相続税を計算し、相続税で精算することになります。

本制度を利用する場合には、贈与した年の翌年 3 月 15 日までに、本制度を選択する旨の届出書を提出する必要があります。一度選択すると、暦年課税制度の贈与は使えなくなります。本制度の選択後に贈与があった場合には、その贈与の都度、贈与税の申告が必要となります。

■ 相続時精算課税制度における令和5年度税制改正の内容

●概要

本制度を選択した場合の贈与財産は、現行では全て相続財産に加算されることになりますが、今回の改正で、本制度を選択した場合においても年間 110 万円の基礎控除が適用できる制度が創設されます。また、本制度により贈与された土地又は建物で災害等により被害を受けた場合の救済措置が新たに設けられます。

●相続時精算課税制度を選択した場合における年間 110 万円の基礎控除の創設

本制度を選択した場合に新たに年間 110 万円の基礎控除枠が加わります。この基礎控除枠は、毎年使用することが出来ます。さらに年間 110 万円以下の贈与であれば贈与税の申告も不要となります。

改正後は、本制度を選択した贈与であっても、年間 110 万円までの贈与であれば、贈与税の申告手続きは不要であり、また将来相続税に加算する必要もありませんので、贈与税も相続税もかからないことになります。今回の改正により、利便性が大幅に向上することになります。

この改正は、令和 6 年 1 月 1 日以降に贈与された財産について適用されます。

●災害等により被害を受けた場合の救済措置

本制度を選択した場合、相続発生時には、贈与された財産を贈与時点の価額で相続財産に含めて相続税を計算しますが、今回の改正で、本制度により贈与された土地又は建物で災害等によって被害を受けた場合には、相続時点の被害を受けた後の価額で相続税が計算される措置が設けられます。

この改正は、令和 6 年 1 月 1 日以降に発生した災害等により被害を受けた場合に適用されます。

●相続時精算課税制度の改正前後の比較表

アクタスグループとは

税務会計、人事労務、システムの領域の3つの専門がひとつになり、企業経営をサポートする総合コンサルティングファームです。圧倒的な専門力を提供するだけでなく、アクタスグループの総合力で、お客様の経営課題に取り組んでいます。

- 本件に関する

お問い合わせ先 - アクタス税理士法人

担当者:藤田益浩

E-mail:masuhiro.fujita@actus.co.jp

@zeiken_info

@zeiken_info