相続時精算課税制度の適用について

[アクタス税理士法人 News Letter2024.10]

2024/10/30

相続時精算課税制度の適用について[News Letter]

生前の贈与による資産移転の円滑化を図るため、相続税と贈与税の一体化措置として、平成15 年度改正により創設された相続時精算課税制度について、令和6 年1 月1 日以降に適用する場合には、累計2,500 万円の特別控除に加えて、年間110 万円の基礎控除が設けられる等、その利便性が従前の制度に比べ向上しております。今回は相続時精算課税制度の仕組みについて、暦年課税制度と比較しながらご紹介します。

■ 相続時精算課税制度について

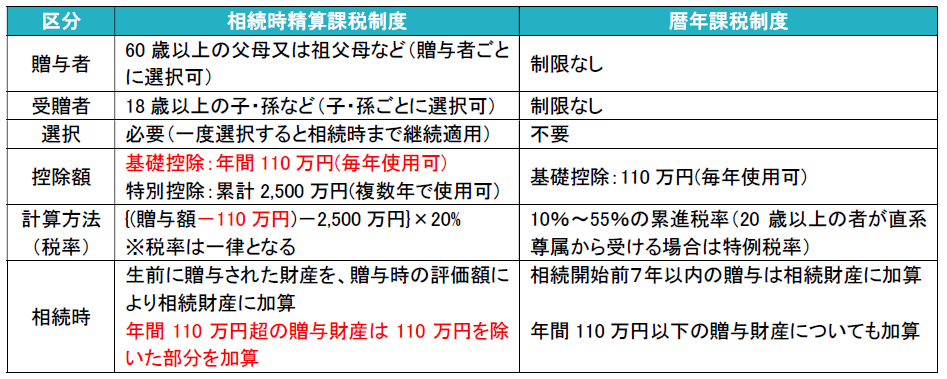

贈与税の原則は暦年課税制度であり、年間110 万円の基礎控除額を超えた贈与に対して贈与税が課されます。対して相続時精算課税制度は、原則として60 歳以上の父母又は祖父母などから、18 歳以上の子又は孫などに対し贈与した際に選択できる制度で、贈与額は累計2,500 万円までは課税されず、超えた部分に一律20%の贈与税が課されます。相続時には贈与時の評価額で相続財産に加算して相続税を計算し、納付された贈与税は控除されます。令和6 年1 月以降の相続時精算課税制度の贈与から、年間110 万円までの基礎控除が適用され、年間110 万円以下の贈与は贈与税がかからず、贈与税の申告も不要となります。

●相続時精算課税制度と暦年課税制度の比較(赤字が令和6 年1 月以降の贈与で新たに適用されるもの)

■ 相続時精算課税制度を活用できる事例

①令和6 年から7 年間、毎年110 万円の贈与をしていた方に相続が発生した場合

・相続時精算課税制度を利用の場合・・・相続財産への加算額はゼロとなります

・暦年贈与制度を利用の場合・・・110 万円×7 年=770 万円が相続財産へ加算されます

②将来的に値上りが予想される自社株や、時価上昇が期待される不動産などの財産の贈与を行った場合

・相続時精算課税制度を利用の場合・・・贈与時の価額で相続財産に加算するため、相続時の価額が上昇し

ている場合には、相続税を減少させる効果があります

・相続時精算課税制度の利用がない場合・・・相続時の価額で相続財産に加算します

■ 相続時精算課税制度の注意点

①相続時精算課税制度を選択しようとする受贈者は、年間110 万円以下の贈与であっても、その選択に係る最初の贈与を受けた年の翌年2 月1 日から3 月15 日までの間に、納税地の所轄税務署長に対して、一定の書類とともに「相続時精算課税選択届出書」を贈与税の申告書に添付して提出する必要があります。また、相続時精算課税制度を一度選択すると、同じ贈与者からの贈与について、暦年課税制度は適用できません。

②相続時精算課税制度の基礎控除額110 万円については、贈与をした人ごとではなく、贈与を受けた人ごとに年間110 万円となります。そのため、1 年間に複数の人から相続時精算課税制度に係る贈与を受けた場合、基礎控除額110 万円を贈与者ごとの贈与税の課税価格で按分します。

③相続時精算課税制度の適用を受けた贈与者に相続が発生した際は、年間110 万円超の贈与部分について、贈与時の価額で相続財産に含めて相続税を計算することになります。したがって、贈与時より相続発生時の価額が下がった場合には、相続税の負担が増加する場合がありますので注意が必要です。ただし災害により一定以上の被害を受けた場合には、相続財産に含める金額を再計算する事ができます。

アクタスグループとは

税務会計、人事労務、システムの領域の3つの専門がひとつになり、企業経営をサポートする総合コンサルティングファームです。圧倒的な専門力を提供するだけでなく、アクタスグループの総合力で、お客様の経営課題に取り組んでいます。

- 本件に関する

お問い合わせ先 - アクタス税理士法人

担当者:藤田益浩

E-mail:masuhiro.fujita@actus.co.jp

@zeiken_info

@zeiken_info