インボイス制度 法人税法上の取扱いの留意点[あいわ税理士法人 コラム]

2022/10/12

インボイス制度 法人税法上の取扱いの留意点[あいわ税理士法人 コラム]

1.はじめに

インボイス制度導入に伴い、インボイス発行事業者としての登録が令和3 年10 月1 日から始まっており、事業者様ごとに検討段階は様々かと思います。買手の立場として免税事業者等となる取引先との取引を行う場合、会計・税務処理の検討が必要となります。そこで本稿では、もし取引先等が免税事業者等となることを選択した場合、買手の立場として法人税法上、留意すべき事項の一部をとりあげ解説します。インボイス制度の概要は、弊社ニュースレターで過去に紹介しておりますため、そちらをご参照ください。

2.経過措置期間の概要

①経過措置について

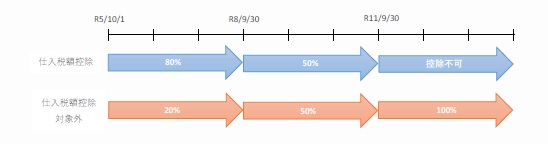

令和5 年10 月1 日以降、免税事業者等からの課税仕入れについては原則として仕入税額控除を行うことができませんが、下記の図の通り一定期間に限り、免税事業者等からの課税仕入れでも、消費税額相当の一定割合を仕入税額として控除できる経過措置が設けられています。経過措置期間において課税仕入れにかかる消費税額とみなされる金額は、令和5 年10 月1 日から令和8 年9 月30 日までは、消費税相当額の80%が仕入税額控除額とみなされます。また、令和8 年10 月1 日から令和11 年9 月30 日までは消費税相当額の50%が仕入税額控除とみなされます。

②経過措置期間中における留意点

経過措置期間中に免税事業者と取引を行った場合の法人税の所得計算上留意が必要な点は、消費税相当額の20%又は50%の額、つまり仕入税額控除の対象とならない額の取扱いです。当該仕入税額控除の対象とならない消費税相当額は、控除対象外消費税額として取り扱われず、取引の本体価額を構成します。

3.免税事業者等から償却資産を取得した場合

①償却資産の取得価額の取扱い

経過措置期間中に免税事業者等から償却資産を取得した場合には、インボイス制度導入前の税抜金額に仕入税額控除の対象とならない消費税相当額(20%又は50%の額)を含めた金額を償却資産の取得価額として取扱い、法人税の所得金額の計算を行うことになります。

②減価償却超過額が発生するケース

仕入税額控除の対象とならない消費税相当額(20%又は50%の額)の全額を仮払消費税等として処理し、決算時に雑損失として経理している場合、この雑損失の額は、税務上償却資産の取得価額に算入すべきものとなります。当該雑損失の額は、「償却費として損金経理をした金額」として取扱い、計算の結果、減価償却限度額を超える部分の金額は、減価償却超過額となり、所得金額に加算する必要がある点に留意が必要です。

③資産にかかる控除対象外消費税等

仕入税額として控除できる消費税相当額(80%又は50%の額)のうち、控除対象外消費税額等の計算の結果として仕入税額控除ができない金額(80%又は50%の消費税相当額を基礎として計算した結果、仕入税額控除ができない金額)を「資産に係る控除対象外消費税額等※」として取扱い、所得金額の計算を行わなければなりません。

※資産に係る控除対象外消費税額等のうち、下記の3用件を満たす場合は、控除対象外消費税額等を「繰延消費税額等」として資産計上し、5 年以上の期間で償却を行います。

1.その年の課税売上割合が80%未満であること

2.固定資産に係る控除対象外消費税額等であること

3.一の資産に係る控除対象外消費税額等が20 万円以上であること

4.交際費等の取扱い

①交際費等の概要

交際費等とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出するものをいいます。

また、飲食その他これに類する行為(以下「飲食等」といいます。)のために要する費用(専らその法人の役員もしくは従業員またはこれらの親族に対する接待等のために支出するものを除きます。)であって、その支出する金額を飲食等に参加した者の数で割って計算した金額が5,000 円以下である費用は、交際費等から除かれます。

②交際費等の金額判定の留意点

現行、税抜経理を採用している法人が得意先に対する接待等の目的で飲食に要した費用を支出した場合、当該金額が1 人当たり5,000 円以下であるか金額基準での判定を行います。そこで経過措置期間中に免税事業者等である飲食店で接待等を行った場合、1 人当たり5,000 円以下であるかの金額基準の判定は、仕入税額控除の対象とならない消費税相当額(20%又は50%の額)を飲食のために要した費用の額に算入した後の金額で行います。

③交際費等に係る控除対象外消費税額等

課税期間中の課税売上高が5億円超、または、課税売上割合が95%未満である場合、交際費等に関しても控除対象外消費税額等が発生します。この場合、インボイス制度導入前の税抜金額に仕入税額控除の対象とならない消費税相当額(20%又は50%の額)を含めた金額が消費税抜きの交際費等の額となります。また、控除対象外消費税額等となる金額は、消費税額のうち仕入税額控除の対象とみなされる金額(80%又は50%相当額)をもとに計算をする必要がある点に留意が必要です。

5.おわりに

免税事業者等との取引の検討をおこなっていく中で、法人税法上の取扱いにも留意をする必要があります。今後、取引先等へインボイス発行事業者としての登録状況の確認を行いつつ、インボイス制度導入後の免税事業者等との取引について法人税法上の取扱いをふまえて経理処理等についても慎重なご検討を行っていただければと思います。

執筆者:加藤 旭

【あいわ税理士法人グループの概要】

◆グループ構成

あいわ税理士法人

あいわAdvisory株式会社

◆所在地

〒108-0075 東京都港区港南2-5-3 オリックス品川ビル4F

◆URL

https://www.aiwa-tax.or.jp/

◆人員数

税理士・税理士有資格者:45名

公認会計士:9名

情報処理安全確保支援士:2名

行政書士:1名

科目合格者:6名

総務ほか:9名

合計:65名(一部重複)

◆関与先概要

上場グループ 305社 上場準備200社 非上場265社

あいわ税理士法人について

高度な専門知識と豊富な経験を持つ税務・会計のプロフェッショナル集団。約8割が有資格者と圧倒的に高い専門家比率が強み。東証一部をはじめ、新興市場に上場する企業からIPOを目指す成長企業、非上場の中堅オーナー企業を中心にサービスを提供。サービス内容は、IPO支援、組織再編、連結納税の導入、M&Aアドバイザリー、財務税務デューデリジェンス、国際税務、事業承継、役員給与設計、HD化支援等多岐に渡る。

- 本件に関する

お問い合わせ先 - あいわ税理士法人

担当者:中島 恵子

E-mail:nakajima@aiwa-tax.or.jp

@zeiken_info

@zeiken_info