【ウェルスマネジメント】マンションに係る財産評価の見直し

[あいわ税理士法人 News Letter 2023.10]

2023/10/05

【ウェルスマネジメント】マンションに係る財産評価の見直し[News Letter]

1.はじめに

相続税等(相続税・贈与税)における財産の価額は、相続税法の規定により「財産の取得の時における時価による」(客観的交換価値)こととされていますが、その算定の困難性や迅速かつ適切な課税事務の遂行のために、国税庁では財産評価基本通達において各種財産の具体的(画一的)な評価方法を定めています。

こうした中、近年の経済状況等を背景に、居住用の区分所有財産(いわゆるマンション)について、財産評価基本通達に基づき算定した評価額(以下、「相続税評価額」という。)が「時価(市場売買価格)」と大きく乖離しているケースが多数見られ、「この乖離は見過ごせない」として国税庁ではマンションの評価方法の適正化を検討してきました。そして、令和5 年1 月から計3 回の有識者会議を経て、令和5 年7 月21 日にマンションの評価方法に関する法令解釈通達案が公表されました。

本ニュースレターでは、この通達案の内容と実務的な疑問点について解説します。

2.法令解釈通達案の内容

(1) 見直しの背景と基本的な考え方

国税庁のサンプル調査によると、マンションの相続税評価額と市場価格の乖離率(市場価格÷相続税評価額)は平成25 年から平成30 年までの間で平均1.75 倍から平均2.34 倍に上昇しており、平成30 年の乖離率の分布では、マンションの約65%は相続税評価額が市場価格の半額以下(乖離率が2倍以上)となっています。また、平成30 年の乖離率の平均はマンションが2.34 倍であるのに対し、一戸建ては平均1.66 倍で、相続税等に係る財産の評価において一戸建てとのバランスを欠いているという状況もあります。このような背景からマンションの評価方法の見直しが行われることになりました。

評価の基本的な考え方は、マンションの相続税評価額が市場価格と乖離する要因を、①築年数、②総階数、③所在階、④敷地持分狭小度の4 つの指標に分解し、これら4 つの指標に基づいて理論上の市場価格(時価)を算出し、相続税評価額が理論上の市場価格の60%(一戸建ての評価の現状を踏まえたもの)に達しない場合は60%に達するまで評価額を補正するというものです。

(2) 通達案の内容

居住用の区分所有財産の評価を新設し、自用地(又は家屋)としての相続税評価額に補正率を乗ずることにより評価することとなります。この「補正率」は統計的手法により乖離率を予測する方法で求められ、「評価乖離率」と「評価水準」により変動します。

■ 敷地利用権(土地部分)の価額:自用地としての価額×補正率

■ 区分所有権(家屋部分)の価額:自用家屋としての価額×補正率

①評価乖離率

評価乖離率は相続税評価額と市場価格との差が何倍であるかを示すもので、次の算式により求めます。

(算式)

評価乖離率=A+B+C+D+3.220

「A」=当該一棟の区分所有建物の築年数×△0.033

「B」=当該一棟の区分所有建物の総階数指数×0.239(小数点以下第4 位を切り捨て)

「C」=当該一室の区分所有権等に係る専有部分の所在階×0.018

「D」=当該一室の区分所有権等に係る敷地持分狭小度×△1.195(小数点以下第4 位を切り上げ)

※1「築年数」は、当該一棟の区分所有建物の建築の時から課税時期までの期間とし、当該期間に1 年未満の端数があるときは、その端数は1 年とする。

※2「総階数指数」は、当該一棟の区分所有建物の総階数を33 で除した値(小数点以下第4 位を切り捨て、1 を超える場合は1 とする。)とする。この場合において、総階数には地階を含まない。

※3 当該一室の区分所有権等に係る専有部分が当該一棟の区分所有建物の複数階にまたがる場合には、階数が低い方の階を「当該一室の区分所有権等に係る専有部分の所在階」とする。

※4 当該一室の区分所有権等に係る専有部分が地階である場合には、「当該一室の区分所有権等に係る専有部分の所在階」は、零階とし、C の値は零とする。

※5「当該一室の区分所有権等に係る敷地持分狭小度」は、当該一室の区分所有権等に係る敷地利用権の面積を当該一室の区分所有権等に係る専有部分の面積で除した値(小数点以下第4 位を切り上げる。)とする。

なお、評価との関係は以下のようになります。

A: 築年数が浅いほど評価は高くなる

B: 総階数が高いほど評価は高くなる

C: 所在階が高いほど評価は高くなる

D: 敷地持分面積/専有部分の面積の割合が小さいほど評価は高くなる

A: 2×△0.033=△0.066

B: 総階数指数 25÷33=0.757(小数点以下第4 位を切り捨て)

0.757×0.239=0.18(小数点以下第4 位を切り捨て)

C: 23×0.018=0.414

D: (20,000 ㎡×1/1,000)÷70 ㎡=0.286(小数点以下第4 位を切り上げ)

0.286×△1.195=△0.342(小数点以下第4 位を切り上げ)

評価乖離率=A+B+C+D+3.220=3.406

この例では相続税評価額と理論上の市場価格に3.406 倍の乖離があるということになります。

②評価水準

1を評価乖離率で除した値とします。この例では「1÷3.406=0.2935…」となり、相続税評価額は市場価格の3 割弱の評価額でしかないことになります。

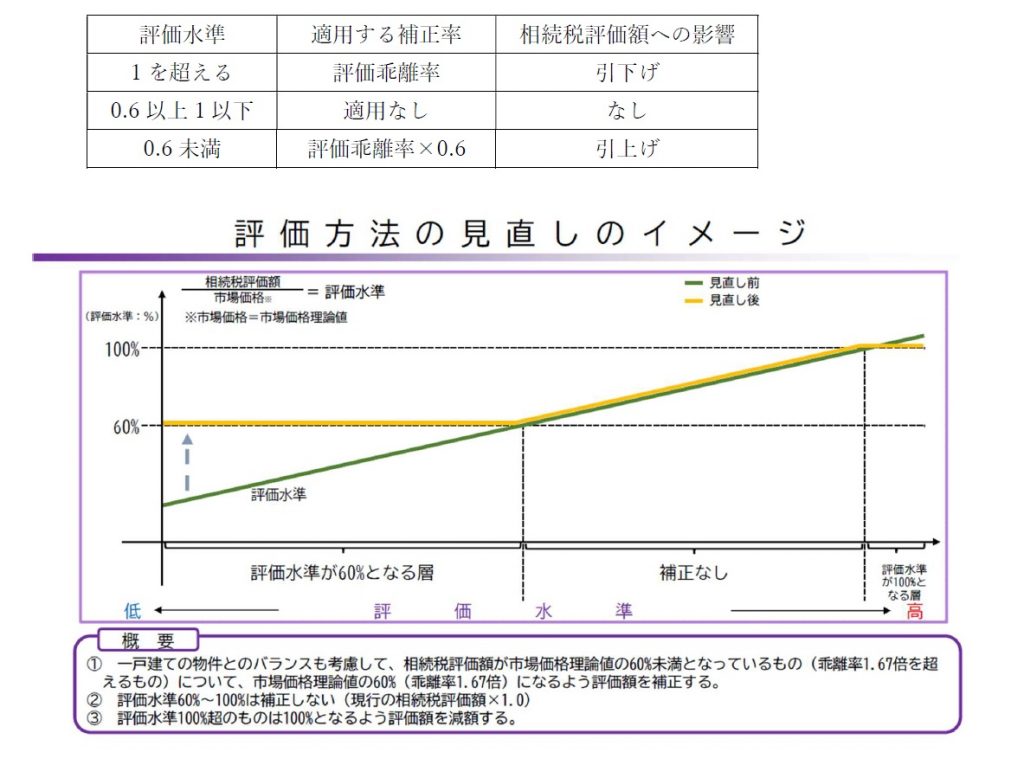

③補正率

評価乖離率と評価水準を基に補正率を計算します。評価水準の値により適用する補正率は異なります。

(国税庁:マンションに係る財産評価基本通達に関する有識者会議について 資料より抜粋)

この例では、評価水準が「0.2935…」であることから、補正率は「3.406×0.6=2.0436」となり、結果として、従前の相続税評価額の約2 倍の評価となります。

相続税評価額が市場価格を上回る場合は、市場価格まで評価を引き下げ、相続税評価額が市場価格の60%未満となっている場合は、市場価格の60%まで評価を引き上げます。そして、評価水準が60%以上~100%以下の場合は、現行の相続税評価額から補正はされません。

なお、ここで留意すべき点は、補正された評価額はあくまでも自用地(又は家屋)としての評価額という点です。貸付用であれば、貸家の評価や貸家建付地の評価が別途加味され、さらに小規模宅地の特例の適用を受けることができれば、補正による影響額は減殺されることになります。

(3) 適用時期

令和6 年1 月1 日以後に相続、遺贈又は贈与により取得した財産の評価に適用することとされます。

3.実務上の疑問点

(1) 対象となる「居住用の区分所有財産」とは?

居住用の区分所有財産とは、区分所有者が存する家屋で、居住の用に供する専有部分があるものとされています。区分所有者とは、建物の独立された部分の所有権を有する者を意味しますので(区分所有法第2 条第2 項)、区分所有登記がされた居住用マンションの一室ということになります。ただし、以下は見直しの対象からは除外されているため、2 階建て以下の低層マンションと二世帯住宅は対象外ということになります。

① 地階を除く階数が2 以下のもの

② 一室の数が3 以下であってその全てを当該区分所有者又はその親族の居住の用に供するもの(いわゆる二世帯住宅)

(2) 一棟保有している場合は?

マンションを一棟保有している場合は、各部屋が区分登記されているか否かで、評価方法が異なります。区分所有登記されている場合は今回の見直しの対象となり、各部屋を改正後の評価方法により評価し、足し上げて全体の評価額を計算することになります。一方、区分所有登記されていない場合は、今回の見直しの対象外となり、現行の評価方法で評価することになります。

なお、区分所有登記がされている全ての専有部分を保有している一棟保有の場合の補正率の下限は1 とされていることから、仮に算定された補正率が低い場合でも相続税評価額が下限となります。

区分登記の有無で評価方法が変わる理由について、有識者会議では、今回の見直しは、分譲マンションの流通性・市場性の高さに鑑み売買実例価額に基づく評価額の補正を行うという趣旨で導入するのであれば、一棟全戸を区分所有しているようなケースでは、一戸一戸を切り売りすることができる点で一戸単位で取引される分譲マンションと同様の高い流通性が認められることから見直しの対象とすべきという意見が出され、結果として、見直しの対象に含まれることになりました。一方、区分所有登記がされていない一棟マンションはごく限られた流通にとどまり、売買実例が把握しづらいため見直しの対象外にされたと考えられます。

(3) 商業ビルは対象か?

前述のとおり、本通達案は居住用であることが要件の一つとなっているため、商業ビルは対象外となります。対象外となっている理由は、流通量が少なく売買実例が乏しいことから、マンションのように価格形成要因を指数化して理論上の市場価格を算定することが困難であるためと考えられます。

(4) 補正率等は今後変更される?

本通達案では、評価乖離率を求める算式及び評価乖離率に乗ずる0.6 という値は、適時見直しを行うとされています。本通達案における改正の内容は、平成30 年分の売買実例価額をもとに設計していることから、今後のマンション市況によって変更される可能性は十分にあると考えられます。

(5) 令和5 年中の駆け込み贈与は有効?

本通達案は、令和6 年1 月1 日以降の相続、遺贈又は贈与により取得した財産の評価に適用されるため、令和5 年中の贈与については現行の財産評価基本通達による評価が認められます。

しかし、財産評価基本通達による評価額と市場価格との差額が著しく多額である場合には、裁判例などでも明らかなように、財産評価基本通達総則6 項の適用により財産評価基本通達による評価額が否認されるリスクは排除しきれません。なお、この点は、令和5 年中の相続であっても同様です。

4.最後に

今回の見直しは、マンションに集中的に投資をしていた方にとって特に影響が大きいものと予想されます。一方で、貸家評価や小規模宅地の特例を適用した場合には、税額への影響が思ったほど大きくはならない可能性もあります。まずは、見直し後の評価方法にあてはめた場合にどの程度の影響があるのか試算してみることをお勧めします。

今回は区分所有登記がされているマンションに限定した見直しがされましたが、区分所有登記がされていない一棟マンションや商業ビル等であっても、相続税評価額と市場価格との乖離があることを利用し、借入を行った上でこれらの物件を取得することで過度な節税を行った場合には、財産評価基本通達総則6 項が適用される可能性があることに留意が必要です。

そういう意味では、区分所有登記がされていない一棟マンションや商業ビルなどで相続税評価額と市場価格との乖離が大きいものについても、今後見直しがされる可能性があり今後の動向を注視していく必要があります。

■本ニュースレターについて

本ニュースレターは、一般的な情報提供であり、具体的アドバイスではありません。個別の案件については個別の状況に応じて検討が必要になります。お問い合わせ等がありましたら、下記専門家まで遠慮なくご連絡ください。

ウェルスマネジメント プラクティスグループ(wealth-management@aiwa-tax.or.jp)

税理士 奥津 雅之

税理士 中村 彰利

税理士 二村 嘉則

税理士 加瀨 良明

税理士 市川 光大

【あいわ税理士法人グループの概要】

◆グループ構成

あいわ税理士法人

あいわAdvisory株式会社

◆所在地

〒108-0075 東京都港区港南2-5-3 オリックス品川ビル4F

◆URL

https://www.aiwa-tax.or.jp/

◆人員数

税理士・税理士有資格者:45名

公認会計士:9名

情報処理安全確保支援士:2名

行政書士:1名

科目合格者:6名

総務ほか:9名

合計:65名(一部重複)

◆関与先概要

上場グループ 305社 上場準備200社 非上場265社

あいわ税理士法人について

高度な専門知識と豊富な経験を持つ税務・会計のプロフェッショナル集団。約8割が有資格者と圧倒的に高い専門家比率が強み。東証一部をはじめ、新興市場に上場する企業からIPOを目指す成長企業、非上場の中堅オーナー企業を中心にサービスを提供。サービス内容は、IPO支援、組織再編、連結納税の導入、M&Aアドバイザリー、財務税務デューデリジェンス、国際税務、事業承継、役員給与設計、HD化支援等多岐に渡る。

- 本件に関する

お問い合わせ先 - あいわ税理士法人

担当者:尾崎 真司

E-mail:shinji.ozaki@aiwa-tax.or.jp

@zeiken_info

@zeiken_info