第10回 設備などの初期投資の評価

~コロナ禍で厳しいのは、初期投資のせい!?~

2021年9月14日

ZEIKEN PRESSコラムの更新情報を知りたかったら…@zeiken_infoをフォロー

「コロナ禍になる前に行った設備投資がなかったら、どんなに楽だろう」といったことを聞くことがあります。この設備投資というものが、どうしてその後の状況の変化で大きな問題になるのかということや、そうであるなら、投資する時にはどのようなことに気を付ければ良いのかということを一緒に考えていきましょう。

設備などの初期投資は、超・固定費。

パートⅡ第2回では、変動費と固定費の違いや費用削減効果の話をしました。費用をかけるときは変動費であるか固定費であるかを理解しておく必要があります。そして今回は、「固定費の中の固定費」ともいえる存在について説明したいと思います。それが、設備や新規事業などの、多額のお金がいっぺんに出ていってしまう「初期投資」です。

▷パートⅡ 第2回 変動費と固定費で分ける3つの理由とは!?

固定費は、売上の増減によらずに一定額発生する費用であり、手を打たなければ将来に渡り発生し続けるものです。これに対して、初期投資は、いっときに多額を払います。払ったら最後、もう取り返すことはできません。将来にわたって発生が続く固定費と違って、初期投資はすでに過去に支払ったものですので、タイムマシンがない限り、変えることはできないのです。実は、この特徴が、ふつうの固定費以上に、悪魔にも天使にもなるのです。

初期投資は、何が難しいのか?

どういうことかというと、初期投資を払った後で、状況が想定と違ってしまうというケースがあります。例えば、海外からの観光客が増えているからと、ホテルを建設中にコロナ禍に見舞われた会社は、すでに建設に要した初期投資は取り戻すことはできません。また、仮にホテルはなんとか開業できたとしても、人の動きが抑制され宿泊客が激減している状況では、建設にかかった初期投資は今更取り返すことは不可能です。このように、過去に払ってしまったものというのは、当たり前の話ではありますが、どうにもできないのです。

そのため、資金に余裕がある会社は別として、一般的な中小企業にとっては、払ったが最後、お金が返ってこない初期投資には慎重になる必要があるのです。これは、初期投資のために銀行から融資を受けるという場合も、考え方は同じです。なぜなら、自社から実際のお金が出ていくタイミングが融資によって後ろ倒しになるものの、結局自社で負担せざるを得ないのは同じだからです。

多くの中小企業では、経営者の肌感覚が優れていて、さらに資金に対する保守的な考え方ゆえに、あまり無理な初期投資を行うことが少ないと感じています。しかし、もし初期投資が必要になった場合には、その案件の自社にとっての負担の大きさ、つまりリスクの大きさを客観的に理解しておくと判断がしやすくなります。

リスクは回収期間でつかむ。

ファイナンスでは、初期投資のリスクの大きさを測る指標として、「回収期間」を使います。ざっくり言えば、回収期間とは、「投資後、何年たったらトントンになる予想なのか」を示します。例えば、新工場建設投資の回収期間が2年という場合には、新工場が予定どおりに操業し売上につながれば、投資で出て行った金額と同じ金額が入ってきて元がとれるのが、2年後ということです。

「回収」という言葉の意味は、かけたお金が回収できる、つまり、収支がトントンになることを意味します。パートⅡ第4回でみた「損益分岐点売上高」という考え方がありますが、これは、損益計算書上の収支がトントン、つまり利益がゼロになる売上高のことです。回収期間というのは、投資版の損益分岐点売上高と考えると分かりやすいかもしれません。

回収期間は短いほうがいい理由。

では、次は、判断への使い方です。回収期間が2年と4年であればどちらがいいでしょうか。答えは2年です。

この1~2年、痛感した方も多いと思いますが、遠い将来ほど読めません。回収期間においても、先は分からないのであまり長くない方が安全という考え方がベースにあります。

具体的には、以下のとおり計算します。例えば、500万円の機械を生産拡大のために新たに購入するとします。これにより、追加の売上が発生し、追加分の材料費などを差し引いても、手元にお金が1年当り200万円残る見込みとしましょう。この場合、投資額500万円÷得られる年当り資金200万円=2.5年と計算できます。つまり、この場合、この機械の回収期間は2.5年となります。

短い方がいいとしても、回収期間は具体的に何年がベスト?

短い方がいいのは分かったと思いますが、実際に判断に用いるときには、具体的に何年ということが知りたいと思うことでしょう。実は、この点については、各社の資金状況や事業の種類によって大きく異なります。そのため、個別に判断するしかないのです。

例えば、同じ飲食業でも、扱うジャンルによっては、回収期間の目安は異なるべきです。飲食店で考えてみましょう。飲食業は、出店のために6か月分の敷金や什器設備を必要とする、初期投資が重い業種のひとつです。そのため、回収期間が指標として重視される傾向があります。

例えば、タピオカ屋を出店するとしましょう。数年前に流行したのはまだ記憶に新しいですが、このような新しいメニューを主に扱う場合には、その流行が数年、数十年にわたって続くかどうかは分かりません。とすると、回収期間としては、できるだけ早く、例えば、数か月から1年程度、長くても2年以内を目指したほうが安全です。

一方、出す店がラーメン屋だった場合は、話は変わります。ラーメンは、人気が安定しているジャンルといえますので、タピオカに比べれば、長い期間需要が見込めるでしょう。もちろん、回収期間は短い方がいいものの、例えば、3~5年程度の回収期間であれば、許容できることも多いといえます。

このように、同じ飲食業でも主力のメニューが違えば、顧客や市場の状況はまったく異なります。その結果、回収期間の目安にも大きく影響を与えるのです。そこで、自社が取り組む事業の性質を十分理解したうえで、目安は各自で設定するしかありません。逆に、目安がイメージできないようであれば、その事業や業種に関する情報収集が十分ではない可能性がありますので、再考した方がいいかもしれません。

安全であることが中小企業ではとくに大事。

これまでの説明のとおり、回収期間を用いることで、どれだけ自社にとってその投資のリスクが大きか小さいかを判断できます。この視点をファイナンスでは、「安全性」と呼び、回収期間はそれを判断する代表的な指標のひとつです。

回収期間以外にも、ファイナンスの世界には安全性に関する多数の指標があります。

安全性以外に、ファイナンスが大事にする視点として、収益性がありますが、中小企業においては、基本的には「収益性」よりも「安全性」を優先して確認する方がいいでしょう。なぜなら、資金面の制約が大きいこと、さらには、多角化されていないがゆえにひとつの失敗が全体に与える影響が大きいためです。

とくに、初期投資は多額かつその固定性ゆえに、固定費以上に会社の業績に与える影響は大きいのです。回収期間は簡単に計算できますので、ぜひ勘を裏付けるための材料というかたちでも、使ってみていただければと思います。

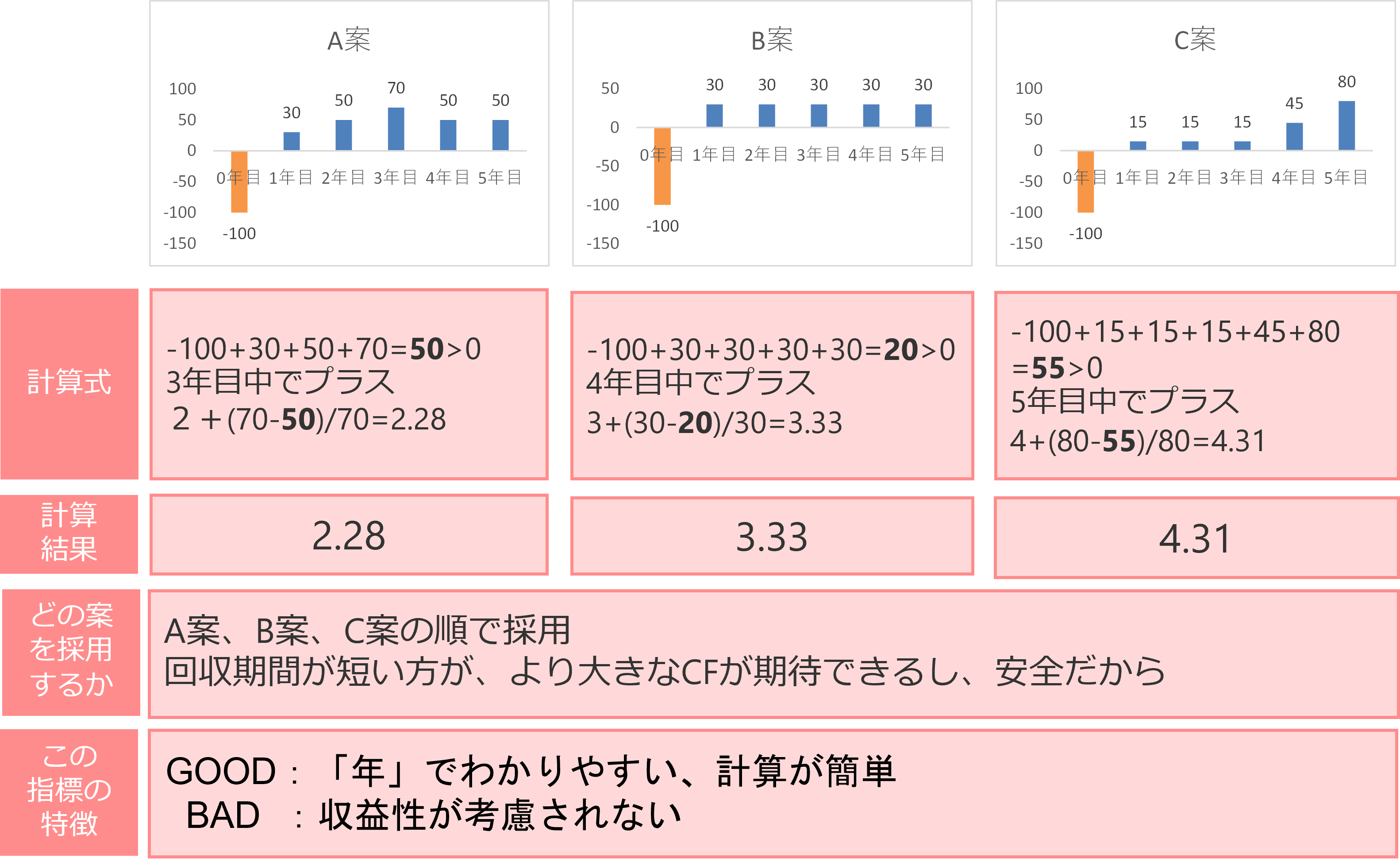

簡単な数値例をあげておきますので、ここまでの内容を踏まえて眺めておいてください。

投資のマイナスと投資してからの収支のプラスを前から足していき、プラスになるところを見つけます。プラスになる年数が同じであれば、その中でも小数点以下がどれくらいになるかの端数をみて判断します。ここで、5年間での収支のプラスは、順にA案、C案、B案、250、170、150となり、回収期間の順番と比べると、B案とC案の順番が入れ替わります。これが、回収期間では、収益性まで見れていないということです。

このように、固定費の中の固定費である「初期投資」の判断に役立つ手法、回収期間を押さえて、コロナ禍の次の一手に繋げていただければと思います。

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

●本コラムの内容をバージョンアップして書籍化。おススメの解説書です。

公認会計士・税理士林健太郎

税理士法人ベルダ代表社員

監査法人トーマツ(当時)、辻・本郷税理士法人を経て、2011年に地元で独立開業し、広く四国・関西エリアで活躍中。管理会計を活用したアドバイスを中小企業の経営者に提供するとともに、大学院でも管理会計を教えている。「中小企業での会計の活用」を目指す。趣味は地元サッカーチーム、徳島ヴォルティスの応援。徳島県鳴門市出身。

公認会計士梅澤真由美

管理会計ラボ㈱代表取締役

通称「管理会計のマドンナ」。監査法人トーマツ(当時)を経て、日本マクドナルド㈱とウォルト・ディズニー・ジャパン㈱にて、経理業務などに10年間従事。「経理のためのエクセル基本作法と活用戦略がわかる本」(税務研究会)など著書多数。「つくる会計から、つかう会計へ」がモットー。趣味は、オンラインヨガと「あつまれどうぶつの森」。静岡県沼津市出身。

@zeiken_info

@zeiken_info