ワンストップ特例は確定申告より不利!? ふるさと納税

<3分で読める税金の話>

2020年11月12日

ZEIKEN PRESSコラムの更新情報を知りたかったら…@zeiken_infoをフォロー

ふるさと納税は平成20年から始まった制度です。

ふるさと納税といいつつも、納税ではなく寄附であり、税金が安くなるわけではなく、税金の前払いのようなものなのですが、前払いした税額の約3割の返礼品がもらえることから利用する納税者が年々増えている感があります。

■いくらまでならお得なの?

いくらまでなら自己負担が2,000円で寄附できるのかシミュレーションができるサイトがいろいろ出ていますが、ひとり親控除などの修正が入っていないものもありますので、あまりギリギリまですると寄附金限度額に収まらず自己負担額が2,000円を超えてしまう可能性があります。自己負担2,000円以内にしたい方は、前回のコラムを参照して計算にトライしてみてくださいね。

■確定申告は必要?

原則として、確定申告をして寄附金控除を受けることになります。給与所得者で確定申告が必要でない人はワンストップ特例制度を利用すれば確定申告をする手間が省けますが、翌年1月10日までに「寄附金税額控除に係る申告特例申請書」をたとえ同じ地方自治体への寄附であっても寄附ごとに毎回提出する必要があります。

また、ワンストップ特例制度を利用するために申請書を提出したとしても、寄附した地方自治体が5か所を超える場合には確定申告をする必要があります。さらに、ワンストップ特例制度を受けるために申請書を提出していても、住宅ローン控除初年度の場合や、医療費控除を受けるためなどで確定申告をする場合、確定申告書にふるさと納税による寄附金を記載しないと控除を受けられなくなります。

■ワンストップ特例制度の注意点

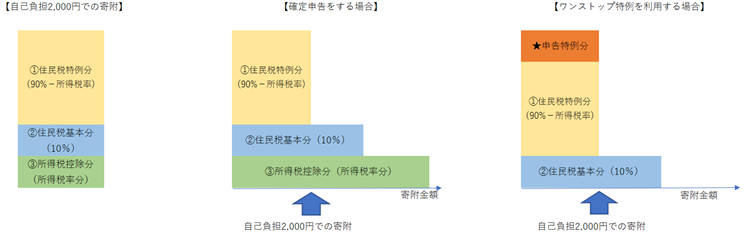

ワンストップ特例制度を利用すると、住民税申告特例控除分(ワンストップ特例制度利用による追加分。図の★部分)が発生することになり、所得税分の控除を住民税から受けることができます。

住民税申告特例控除分(ワンストップ特例制度利用による追加分)は、

住民税特例控除分(前回コラムⅢの額)×所得税率×復興税率102.1%÷(90%-所得税率×復興税率102.1%)

にて計算されます。

計算式を見るとおわかりかと思いますが、Ⅲをベースに計算されるため、Ⅲの限度額を超えて寄附すると(自己負担額2,000円を超えて寄附をすると)、Ⅲの控除がなくなると同時に、住民税申告特例控除分(ワンストップ特例利用による追加分)もなくなることになります。

そのため、自己負担額2,000円を超えて寄附をした場合には、確定申告をすれば所得税分の寄附金控除が受けられますが、ワンストップ特例制度の場合はそれに対応する追加分がないため、確定申告をした場合よりも税負担が増えてしまうのです。自己負担額2,000円を超えてふるさと納税をした場合には、ワンストップ特例制度を利用せずに確定申告をした方が有利となります。

■住宅ローン控除と併用できないの?

併用できますが、住宅ローン控除可能額が所得税額を超えて、住民税から控除できる上限(所得税の課税総所得金額等の7%、ただし上限136,500円。以後上限136,500円。入居年により変わることがあります)よりも多い場合、注意が必要です。

住宅ローン控除は、住宅ローン控除可能額が所得税額を超えている場合、超えた分は住民税から控除されます。ふるさと納税をすると寄附金控除を受けたあとの所得に対して税額が計算され住宅ローン控除が適用されますので、ふるさと納税によって寄附金控除を受けて所得税が減税になった分、住宅ローン控除の額は住民税からの控除に回ることになります。

住宅ローン控除額の住民税からの控除が増えると、住宅ローン控除可能額が所得税額を超えて、住民税から控除できる上限136,500円よりも多い場合、ふるさと納税による所得税減税額分の住宅ローン控除を受けられなくなります。

■実際の計算例

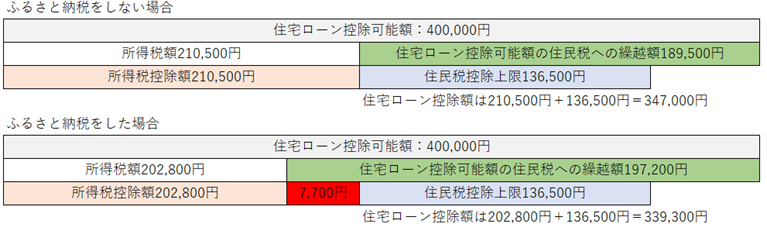

前回のコラムと同様に、給与収入が500万円、控除は基礎控除のみとして考えてみましょう。住宅ローンが4,000万円あり、住宅ローン控除可能額が40万円とします。

≪ふるさと納税をしなかった場合≫

(所得税)

給与所得控除後の所得金額356万円-基礎控除48万円=課税総所得金額308万円×所得税率10%-97,500円=210,500円

(住民税)

給与所得控除後の所得金額356万円-基礎控除43万円=課税総所得金額313万円×10%-2,500円(調整控除)=310,500円

住宅ローン控除可能額が40万円ですから、所得税額は210,500円全額控除できるため0円となります。住民税の住宅ローン控除可能額が40万円-210,500円=189,500円となりますが、上限額136,500円を超えていますので全額は引ききれず136,500円の控除となり、所得税と住民税合わせて347,000円が住宅ローン控除額となります。

≪ふるさと納税をした場合≫

ふるさと納税を自己負担額2,000円で済む79,000円したとしてみましょう。

(所得税)

給与所得控除後の所得金額356万円-基礎控除48万円-寄附金控除77,000円(79,000円-2,000円)=課税総所得金額303万円×所得税率10%-97,500円=202,800円

(住民税)

給与所得控除後の所得金額356万円-基礎控除43万円=課税総所得金額313万円×10%-2,500円(調整控除)=310,500円

310,500円ー*69,138円=241,362円→241,300円

*寄附金控除

住民税基本分税額控除

79,000円ー2,000円=77,000円×10%=7,700円①

住民税特例分税額控除

79,000円ー2,000円=77,000円×79.79%(100%-所得税率10.21%-住民税率10%)=61,438円②

①+②=69,138円

本来であれば道府県民税4%と市町村民税6%は分けて計算しますが合計で計算しています。

住民税はこのほかに均等割が発生します。

寄附金控除の影響で、所得税は7,700円負担が減少し、所得税から控除される住宅ローン控除額は202,800円となります。住民税からの控除は上限136,500円ですから、所得税と住民税合わせて339,300円が住宅ローン控除の額となることで、ふるさと納税をしたことにより、住宅ローン控除を受けられる額が7,700円減少してしまうのです。

上記のケースに該当する方で住宅ローン控除が2年目以降の方は、ワンストップ特例制度を利用してふるさと納税をしていただくと寄附金控除は住民税からのみの控除となり、確定申告による寄附金控除の影響を受けずに済みます(住宅ローン控除初年度は必ず確定申告をしなければなりません)。

■返礼品は一時所得

ふるさと納税の返礼品は一時所得に該当します。令和2年は、Go ToトラベルやGo Toイート、マイナポイントなどいろいろありましたが、これらも一時所得に該当します。生命保険の一時金や損害保険の満期返戻金などで利益が出ている場合、これらも一時所得となります。一時所得には特別控除50万円がありますので、これらを合計して50万円を超える場合は課税されることになります。

■おわりに

2回にわたって長文になってしまいましたが、いかがでしたでしょうか。2,000円の自己負担で税金の前払いをすると返礼品がもらえるためお得な制度として有名ですが、税金の計算はこのような複雑な仕組みとなっています。複雑ではありますが、税理士事務所に勤めていると必ず質問される部分でもありますので、大まかな仕組みを押さえていただきたいと思います。

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

高山先生の若手スタッフシリーズ書籍のご紹介!

【新刊 2023年4月刊行】

「改訂版 消費税&インボイスがざっくりわかる本」

【新刊 2023年4月刊行】

「改訂版 インボイスの気になる点がサクッとわかる本」

「とりあえず 法人税申告書が作れるようになる本」

「インボイスの気になる点がサクッとわかる本」

「消費税&インボイスが ざっくりわかる本」

「フリーランスの私、初めて確定申告してみた」

「個人事業と法人 どっちがいいか考えてみた」

「税理士事務所スタッフは見た! ある資産家の相続」

「税理士事務所に入って3年以内に読む本」

「税理士事務所スタッフが社長と話せるようになる本」

各種オンライン書店(Amazon、楽天ブックス)でもお買い求めいただけます。

※会員価格は適用されませんのでご注意ください

「税理士高山先生の若手スタッフお助けチャンネル」配信中

税理士高山 弥生

税理士人気ブログランキングの常連「3分でわかる!会計事務所スタッフ必読ブログ」を運営。「難解な税法をわかりやすく」をモットーに会計事務所スタッフや新米税理士だけでなく、顧問先にとっても有益な情報を日々お届けしています。著書「税理士事務所に入って3年以内に読む本」もAmazonランキング1位を獲得!

» Twitter https://twitter.com/takayama1976

» 3分でわかる!会計事務所スタッフ必読ブログ

@zeiken_info

@zeiken_info