グループ通算制度の適用が来年4月1日以後開始事業年度からスタート

3.税金計算の仕組みについて

【座談会Memo】

- 節税効果は連結納税制度と基本的に変わらない。

- BSでは「未払法人税等」と「未払金・未収入金(通算税効果額)」を区分しなければならない。

- 通算税効果額の授受を行えばPL の税負担は変わらない。

- グループ通算制度では,未払法人税等(申告税額)と未払金(通算税効果額)に確定差額が生じやすい。

(1) 節税効果とプロラタ計算

【足立】グループ通算制度の税金計算の仕組みについては,ポイントとして,①節税効果は連結納税制度と基本的に変わらないこと,②税金計算の仕組みがプロラタ計算になることの2点だと思います。それぞれについて,実務で課題になりそうな点はありますでしょうか?

【髙島】連結納税制度の一番の目的は足立さんがおっしゃった通り節税効果だと思います。そこの部分はグループ通算制度でも連結納税制度の仕組みがほぼ踏襲されていますので,変化はほとんどないという印象です。

ただし,研究開発税制の税額控除の計算ロジックが変わったことについては違和感を持っています。連結納税制度では,試験研究費の額の比重で控除額を配分しますが,グループ通算制度では法人税額の割合で配分することになりました。例えば,グループ内の販売子会社が利益をあげていれば,試験研究をまったく行っていなくても税額控除の恩典を受けることができることになります。本来の研究開発税制の趣旨に合わない計算ロジックにあえてしているというところに,非常に違和感を覚えています。

【足立】金銭的には通算税効果額をグループ内で精算すればよいのでしょうが,通算税効果額の精算は任意ですし,そもそも理論的におかしいのではないかということですね。

外国税額控除や研究開発税制について,グループ調整計算が維持されたことについては,どうお考えですか。

【髙島】これまで連結納税制度を導入してきた企業が恩恵を失わないように,配慮したのだろうと思います。このうち外国税額控除は二重課税の排除なので,当然やるべきだと思います。研究開発税制についても税額控除制度は維持されており問題はありません。

【足立】佐竹さんはいかがですか。

佐竹さつき(さたけ・さつき)氏

【佐竹】通算税効果額の授受を行えばPL上の負担は変わらないので,そこは安心しています。

ただ,当社の場合,試験研究費も欠損金も受取配当金もないという会社もそれなりにあります。そういう会社は,現行の連結納税制度では決算時の法人税額と申告時の法人税額はあまり変わりません。

一方,グループ通算制度では,損益通算の影響が全ての会社の法人税額に影響しますので,決算時の法人税額と申告時の法人税額に乖離が生じることになります。

また,BS上,「未払法人税等」と「未払金又は未収入金(通算税効果額)」を区分しなければなりません。そこはTKCさんのシステムにお任せする予定ですが,動きがけっこう変わってくることを子会社の皆様に理解していただく必要があると思います。

【足立】今の話は,現状,決算で計上した親会社に対する未払金と申告時にグループ内で精算する個別帰属額が変わらない子法人が多い。これがグループ通算制度になると,他の通算法人の所得金額や欠損金額を使って,申告税額と通算税効果額を計算し,申告税額は未払法人税等に計上し,通算税効果額は未払金に計上することになる。そのため,自分たちの通算前所得金額は決算時も申告時も同じ金額なのに,例えば他の子法人で決算時と申告時で通算前所得金額又は通算前欠損金額に差異が生じると,自分たちの未払法人税等の精算額と未払金の精算額が決算時と変わってしまう,ということですね。未払法人税等と未払金を合算すると精算額は変わらないんでしょうが,納税額とグループ内で精算する金額にそれぞれ確定差額が出てしまうというのは,子法人からすると理解しづらいところかもしれません。この辺りについては,親会社から丁寧に説明をしておく必要があるということですね。

【佐竹】そうですね。やはりプロラタ計算になると1社の間違いが全ての法人に影響してきますので,そこは丁寧に説明していく必要があると思っています。

【足立】今の話は,親法人が子法人の法人税をダイレクト納付する方法を採用する場合,子法人は親法人に通算税効果額と申告税額を合わせて支払うことになるため,結果的に対親法人との精算額という意味では決算時と申告時で変わらない状態にできるかもしれません。損益通算がプロラタ計算になることで,BS上,未払法人税等と通算税効果額を区分しなければならないという話ですが,丸紅さんの方でも影響は生じてきますか?

【田中】連結納税制度では,未払法人税等は親法人のみで計上されますが,グループ通算制度では子法人でも未払法人税等が計上されます。このため通算税効果額の精算に係る未払金と分けて計上することになりますが,子法人ではこの金額がわかりませんので,親法人から通知する必要があります。連結決算のタイミングでは,相殺される計数でもあり,精度を求められないと思いますが,法定監査のタイミングでは,精緻な数字を渡す必要がありますので,それをどういうタイミングでどのように通知していくかというのは悩ましいところです。

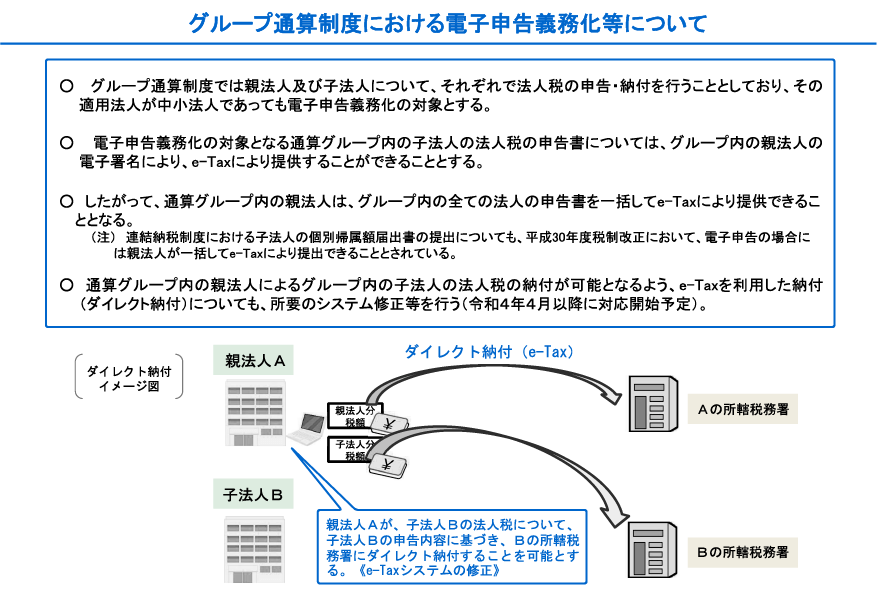

足立さんがおっしゃったダイレクト納付の話ですが,連結納税制度では親法人の所轄税務署に支払うことになりますが,グループ通算制度では,親法人が各子法人の所轄税務署に支払うことになるのでしょうか?

【足立】ダイレクト納付ですが,例えば,親法人Aと子法人Bがあったとして,親法人Aが子法人Bの申告内容に基づき,Bの所轄税務署にBの税額をダイレクト納付できるような制度になるようです。令和4年4月以降に対応予定ということなので,連結納税制度と同様に,申告も納税も親法人が代表して行うような形になるのではないでしょうか。いずれにしてもプロラタ計算になることで,特に決算のところで影響が出てくるということですね。

TDKさんではいかがでしょうか?

【宮田】コマツさんもおっしゃっていたように,なぜ試験研究を行っていない子会社が税額控除できるのかというところは,グループ通算制度の改正のインパクトを社内で説明する際に「こういう制度です」としか説明ができないと思いますので,わかりやすく納得感のある説明ができるかという点で少し懸念があります。

ただ,計算自体は,TKCさんのシステムを使ってチェックを行いますので,それほど懸念はしておりません。

それから,少し論点はずれるかもしれませんが,通算税効果額の精算を行うのであれば,監査対応もありますので,予め精算のルールを決めておく必要があるのではないかと考えています。

【足立】プロラタ計算になることによって通算税効果額をどう決算に織り込んでいくか,あるいはどう精算するのかというところがポイントになるということですね。ありがとうございました。

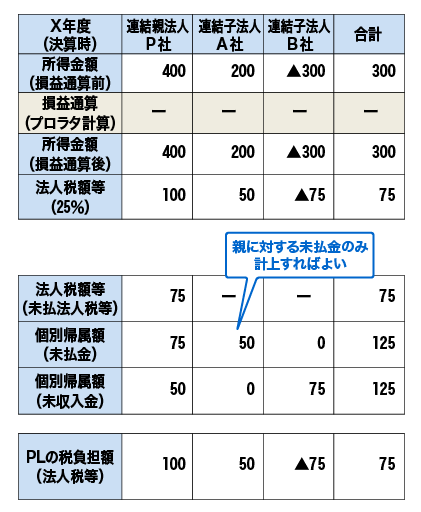

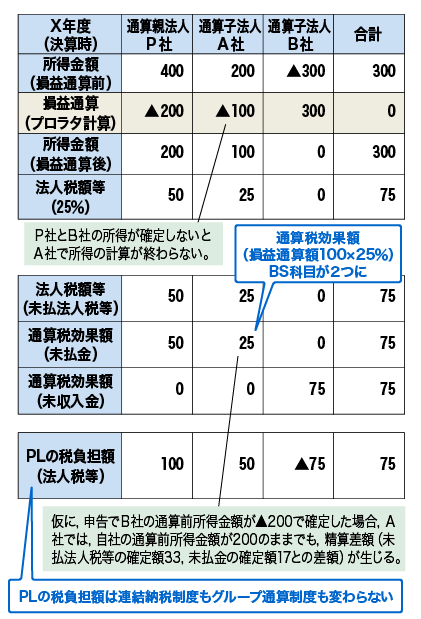

図表 プロラタ計算と通算税効果額が決算に与える影響

グループ通算制度ではプロラタ計算になることで,申告税額(未払法人税等)と通算税効果額(未払金・未収入金)を区別して計算する必要がある。但し,通算税効果額は他の通算法人の所得金額又は欠損金額がわからないと計算できない。

①連結納税制度(合算計算) |

②グループ通算制度(プロラタ計算) |

|

|

[出典] 財務省資料(租税研究2020年10月号)

(2) SRLYルール

【足立】皆さんは,連結納税制度からグループ通算制度に移行しますので,あまり関係ありませんが,今回,節税に関する最大の改正点は,単体納税制度からグループ通算制度への移行に際して,親法人の繰越欠損金にSRLYルールが適用されることになる点です。

これまでは,親法人の単体納税時代の繰越欠損金をグループ全体で,つまり子法人の所得とぶつけて税負担を軽減することができました。ところが,グループ通算制度から開始する場合には,子法人と同じように親法人についても,自社の所得を限度としてしか繰越欠損金が使えなくなります。この改正は,中長期的にみて,グループ通算制度の新規採用にマイナスの影響があると思っているのですが,皆さんはどうお考えですか。

【佐竹】一般的な話しかできませんが,連結納税制度にしろグループ通算制度にしろ,親会社の負担はそれなりにあるはずなので,それを上回るメリットがどれだけあるかというところがグループ通算制度採用のポイントだと思っています。その意味で,親会社の事務負担を上回るメリットになっていた親法人の繰越欠損金の活用が取れなくなるのはマイナスの影響があるのではないかと思います。

髙島 宏至(たかしま・ひろし)氏

【髙島】ちょっと立ち位置をずらした意見ですが,そもそも親会社が自社の繰越欠損金を自社で解消できないということはあり得ないと思います。いずれ解消されるのであれば,それは時期の違いだけで,今の日本の金利のことを考えるとダメージはほとんどないという理解です。子会社の欠損金であれば子会社自身で解消できるかどうかという問題は多少あるかもしれませんが,親会社の繰越欠損金を自らが期限内に解消できないような状況である場合,通常,子会社も経営状況が悪いのが一般的ではないかと思います。

【足立】なるほど。期ずれの問題という認識であれば,低金利で資金調達して税金を前払いしておけば済む,ということなので,会社にとってそれほど影響がないということですね。

これまでは,親会社の繰越欠損金があって,それが期限切れになりそうだという時に,事務負担は増えるけど仕方がないから連結納税制度を採用しようという会社もありましたが,経営的な観点からいくと,そもそも論,親会社が独力で繰越欠損金を解消できなくてどうするの?といった考えを持っている会社もあるのでしょうね。程度の差はありますが,グループ通算制度を採用すると事務負担が増加することは避けられないので,親会社にSRLYルールが適用されることが,中長期的に見て,グループ通算制度の新規採用数に対してどれくらいの影響を与えるのかというところは,今後,注目していきたいと思っています。

1.イントロダクション

2.連結納税制度においてどういった体制で業務を行っているか

3.税金計算の仕組みについて

4.決算,申告の事務負担への影響について

5.M&A に与える影響について

6.実務対応報告第42号への対応

7.税務調査対応と修更正の遮断措置

8.通算税効果額の授受

9.電子申告とダイレクト納付

10.グループ通算制度に対応するための体制構築について

11.今後のスケジュール

全文ダウンロードはこちら

お問合せ

株式会社TKC グループ通算制度プロジェクト推進室

E-mail:eConsoli@tkc.co.jp