【初心者向け解説】今月のピックアップvol.5「さあ始めよう! 初歩からの法人税 第5回 損金とは・損金の計上時期」

2020/02/04 11:29

- 初心者向け

- 法人税

週刊税務通信(紙版)と税務通信データベース(Web版)両方をご契約の方限定(※詳しくはこちら)で、税務通信データベース内で毎週初心者向け解説を連載しています。

税研ホームページでは毎月1回、その一部を公開しています。

今月は、3569号「さあ始めよう! 初歩からの法人税 第5回 損金とは・損金の計上時期」です。

【緑色表記の箇所については、対象のご契約のログインIDで 税研ウェブサービス からログイン後、法令の原文をご確認いただけます】

OAG税理士法人

さあ始めよう! 初歩からの法人税 第5回 損金とは・損金の計上時期

法人税法上の損金は会計上の費用とは必ずしも一致しません。会計上では費用としていても損金と認められないものがあります。また、費用の計上時期と損金の計上時期がずれることもあります。第5回では損金の基本的な考え方と、損金がどのように計上(算入)されるのかについてご説明します。

| Q1 損金とはどのようなものですか? Q2 損金の範囲はどのように規定されていますか? Q3 「売上原価」はどのように損金に算入されますか? Q4 「販売費及び一般管理費その他の費用」はどのように損金に算入されますか? Q5 「損失」はどのように損金に算入されますか? Q6 損金経理とはどのようなものですか? 【キーワード解説】・・・発生主義、資本等取引 (ステップアップ編)・・・未払賞与の損金算入時期 |

法人税法で損金とは、売上原価、販売費及び一般管理費その他の費用、損失をいいます( 法人税法第22条 第3項)。

つまり、損益計算書上の費用項目である売上原価、販売費及び一般管理費、営業外費用、特別損失が原則としてすべて損金になるということです。

ただし、法人税法上の所得の計算は、納税義務者間で公平に税金が計算されることを目的にしています。そこで、会計上の費用を損金に算入することを一部制限し、あるいは一定の要件のもとで認められるよう損金の範囲が定められています。

また、法人税法上の所得の計算は事業年度ごとに算定されますが、損金はそれぞれの区分に応じて損金に算入する時期を定めています。

| 損金の区分 | 損金算入の時期の考え方 |

| 売上原価 | 費用収益対応の原則 |

| 販売費及び一般管理費その他の費用 | 債務確定基準 |

| 損失 | 資産価値減少の事実に基づき個々に計上 |

法人税法では、会計上の費用を基本として、会計と法人税法で異なる部分を「別段の定め」として詳細に規定しています。

- ① 債務が確定していないもの

会計の「費用」のうち、債務が確定していないものは損金から除かれます。

【損金にならないものの例】

賞与引当金などの各種引当金、債務が確定していない未払金・未払費用で金額を概算計上しているもの など

会計上の費用は発生主義及び費用収益対応の原則で計上されます。一方、法人税の損金は債務確定主義で認識する点に違いがあり、法人税法では、法律上の債権・債務関係の成立に重点が置かれています。 - ② 資本等取引により生じたもの

資本取引としては、主に増資、減資、合併等があります。また、株主に配当金を支払っても損金にはなりません。

これは、株主から払い込まれた元手(出資等)には課税せず、その元手から生じる収益や費用に対し課税する考え方を取っているためです。 - ③ 別段の定め

会計上の費用のうち、損金として認められないものを「別段の定め」として詳細に規定しています。「別段の定め」は産業政策や租税政策の要請、課税の公平性を図る目的から定められています。

| 別段の定め(例) | 損金の制限の範囲 |

| 法人税、住民税 | 損金にならない |

| 役員給与 | 次のようなものは損金にならない ・損金算入要件に当てはまらないもの ・不相当に高額な部分 |

| 交際費・寄附金 | 損金算入限度額を超える金額は損金にならない |

| 減価償却費・繰延資産償却費 | 償却限度額を超える金額は損金にならない |

| 資産の評価損 | 原則として、損金にならない |

繰越欠損金は最大で10年間繰り越すことができ、発生年度の翌期の所得から控除されます(一定条件下で、前期の所得から控除することができることもあります(繰戻し還付))。

なお、会社を清算するときに、債務超過により繰越欠損金を超える債務免除益が発生した場合には、残余財産がないことを条件に、繰越期間を超えた欠損金(期限切れ欠損金)を損金に算入することもできます。

(繰越欠損金については先の回で詳しくご説明します。)

売上原価は、売上の益金算入時に個別的・直接的に対応して損金に算入されます。

企業会計では、期間損益を正確に把握するため、売上原価はその収益が計上された事業年度に対応して計上されます。これを費用収益対応の原則といい、法人税法もこの考え方に沿って損金に算入します。

商品の売上高と売上原価の対応関係で考えてみますと次のようになります。

| Ⅰ.売上高 | 当期中に販売した商品の売上高 |

| Ⅱ.売上原価 | 上記売上に対応する商品の売上原価 (①+②-③) ①期首商品棚卸高:期首に在庫として残っていた商品の原価 ②当期商品仕入高:当期中に仕入れた商品の原価 ③期末商品棚卸高:期末に在庫として残った商品の原価 |

この考え方は商品の売上原価の他、完成工事高に対する完成品工事原価、譲渡収入に対する譲渡原価についても同様です。

なお、収益の計上基準に基づいて益金とされた売上高等があれば、事業年度末で売上原価等が確定していない場合でも、費用収益対応の原則に沿って、適正な金額を見積計上することになります( 法人税基本通達2-2-1 )。

販売費及び一般管理費その他の費用は、売上と期間的・間接的に対応して損金に算入されます。会計上の「販売費、一般管理費、その他の費用」は、収益を得るために直接掛かった経費以外にも、事業活動との関連で発生した費用があれば広い範囲で含まれる可能性があります。

一方、法人税法では償却費以外の費用で債務が確定していないものがあれば、これを損金から除くこととしています( 法人税法第22条 第3項第2号)。

これを「債務確定基準」といい、税法が特に認める場合を除き、引当金や債務が確定していない未払金・未払費用で概算計上しているもの等は認められないことになります。

【債務確定の要件】

債務確定とは次の3つの要件をすべて満たすものをいいます( 法人税基本通達2-2-12 )。

- ① 事業年度末までにその費用に係る債務が成立していること

「債務の成立」とは当事者間で契約が合意・成立していることをいいます。この契約には口頭による契約も含みます。 - ② その事業年度末までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること

「給付をすべき原因となる事実が発生している」とは、物の引渡しや役務の提供を受けているという事実が発生していることをいいます。 - ③ その事業年度末までにその金額を合理的に算定することができること

契約書、請求書、領収書等の証憑書類で金額を確認できることをいいます。

【短期前払費用~損金算入の例外~】

家賃、保険料などを前払いで支払った場合には、原則は支払ったときに資産(前払費用)に計上し、契約期間が経過してから損金とします。ただし、支払った日から1年以内に役務の提供を受ける場合で、継続的に支払時に費用処理しているときは損金算入が認められます。

会計において損失は、突発的、偶然に発生し計上されるものであり、収益と因果関係なく資産価値が減少するものがこれに該当します。具体的には、災害損失・盗難損失・貸倒損失・固定資産売却損失などがあります。

法人税法では、損失の内容に応じ個々の規定があればその規定を適用しますが、規定がないものについては、一般に公正妥当と認められる会計処理の基準に従って損金に算入することになります。災害や盗難により資産の滅失等があった場合には、その事実が発生した時点において生じた損失額を損金に計上することになります。

また、災害により被害を受けた棚卸資産及び固定資産の修繕等のために要する費用で、災害のあった日から1年以内に支払う見込みがあり、その金額を適正に見積もることができる場合には、災害損失特別勘定に繰り入れて被災した事業年度の損金に算入することができます。

損金経理とは、会社が株主総会で承認を受ける決算において費用又は損失として経理することをいいます。

例えば、減価償却費は売上や仕入など外部との取引により発生する費用ではないため、会社が計上金額をいくらにするかは内部での意思決定に委ねられることになります。

しかし、会社の任意の処理により、会計上の決算では減価償却費を計上せず、法人税法上の所得では減価償却費を計上すると、会計上の利益は高く、課税所得は低くなってしまい、課税の公平性が保てなくなります。そこで、会社の内部で計算するものは、決算を組む段階で所定の経理を行うことを要求し、それをしなければ後になって損金とすることができないというのが「損金経理要件」となります。

損金経理が一般的に求められるものとしては、

・ 減価償却費

・ 資産の評価損

・ 貸倒損失

・ 引当金の繰入れ

などがあります。

<発生主義会計>

発生主義の原則は企業会計原則において次のように定められています。

「すべての費用及び収益は、その支出及び収入に基づいて計上し、その発生した期間に正しく割当てられるように処理しなければならない。ただし、未実現収益は、原則として、当期の損益計算に計上してはならない(損益計算書原則一A)。」

この原則では、費用及び収益は現金収支の事実のみではなく、経済的な価値(財貨又は用役)の減少(費消)及び増加の事実により計上することを求めています。

費用及び収益を現金の収支に基づいて認識する会計を「現金主義会計」といいますが、これに対し、経済的な価値の増減に基づいて認識する「発生主義会計」は、より広い概念として位置付けられています。

<資本等取引>

法人税法において資本等取引は、①会社の資本金等の額の増加又は減少を生ずる取引、②会社が行う利益又は剰余金の分配、③残余財産の分配又は引渡しとされています( 法人税法第22条 第5項)。

- ① 会社の資本金等の額の増加又は減少を生ずる取引

増資・減資といった株主等から出資を受けた金額を増加・減少させる取引で、会社がこのような出資(元手)に係る金銭等を取得・交付しても、それをもって益金・損金の額とすることはしないという考え方です。 - ② 会社が行う利益又は剰余金の分配

利益又は剰余金の分配には、株主等に対しその出資者たる地位に基づいて供与した一切の経済的利益を含むものとされており、会社法上の剰余金の配当(利益配当)やみなし配当が含まれます。したがって、会社が株主等に支払った配当等は、損金とは認められません。 - ③ 残余財産の分配又は引渡し

残余財産の分配又は引渡しは、平成22年度税制改正により、資本等取引に追加されました。

この取引を仕訳で表しますと次のようになります。

(借方) 資本金等

利益積立金×××

×××(貸方) 資 産 ×××

改正前の財産計算による清算所得課税が廃止され、会社が残余財産を分配して清算する場合にも損益計算による各事業年度の所得計算で課税されるようになったことから、残余財産の分配又は引渡しによっては、益金・損金の額は生じないものとされました。

<未払賞与の損金算入時期>

従業員に支給される賞与には、就業規則や給与規定などに基づき支給される通常の賞与(ボーナス)のほか、その年の会社の業績に応じて支給されることがある決算賞与があります。賞与は、原則として従業員に実際に支給した事業年度の損金となりますが、次の要件を満たす賞与については、未払計上した事業年度の損金となります。

- ① 労働協約又は就業規則に定められた支給予定日が到来している賞与

【要件】

・ 従業員に賞与の支給額が通知されていること

・ 通知した支給額を損金経理していること

【損金算入時期】

賞与の支給予定日又は通知日のいずれか遅い日の属する事業年度

- ② 次の要件のもと、未払計上した決算賞与

【要件】

- 同時期に賞与の支給を受ける全ての従業員に対し各人別に支給額を通知していること

- 通知した日の属する事業年度終了の日の翌日から1か月以内に通知した全ての従業員に対しその通知金額を支給していること

- 通知した支給額を損金経理していること

【損金算入時期】

通知日の属する事業年度

【ポイント】

支給額の通知について( 法人税基本通達9-2-43 )

会社が支給日に在職する従業員のみに賞与を支給すること(支給日在職基準)としている場合には、支給日に退職している従業員がいれば賞与が支給されないことになります。そのため、期末時点において債務が確定したことにならないため、損金と認められなくなりますので注意が必要です。

対象のご契約

週刊税務通信(紙版)と税務通信データベース(Web版)の両方が含まれる以下の商品をご契約いただくと、このような初心者向け解説を毎週お読みいただけます。

・週刊税務通信(データベース付き)

・会員制度 税務研究会

・企業懇話会

閲覧方法は2通り

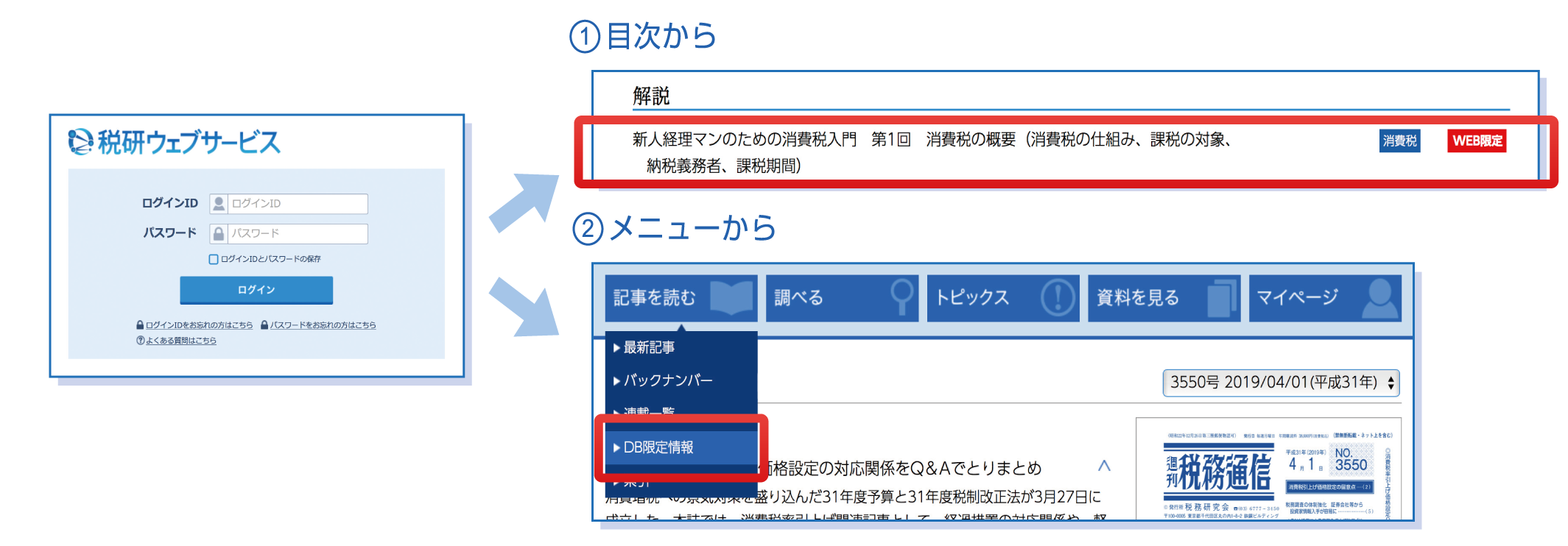

既に対象のご契約をされている方は、ログインIDで税研ウェブサービスにログイン後、下記の2つの方法で閲覧することができます。

初心者向け解説シリーズ一覧

他にもこのようなテーマの解説があります。まだ業務経験の浅い経理担当者や税理士の皆様にとって、短期的・中長期的に税務と経理の実務に必要な知識を習得できる内容です。

| 法人税 | さあ始めよう! 初歩からの法人税 | OAG税理士法人 |

| 交際費 | 1年でマスターする交際費・寄附金の実務入門 | 林 広隆 税理士 |

| 消費税 | 新人経理マンのための消費税入門 | 中村 茂幸 税理士 |

| 源泉所得税 | 学ぼう!経理マンのための源泉所得税入門 | 堀腰 三知男 税理士 |

| 会社経理 | 新人経理マンが学ぶ 会社経理のイロハ | 石井 幸子 税理士 |

お申込みはこちらから

・週刊税務通信(データベース付き)

・会員制度 税務研究会

・企業懇話会